Финансово-экономические модели

Примеры решения задач

Задача 2.7.

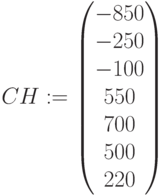

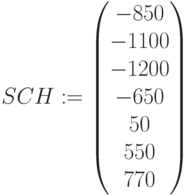

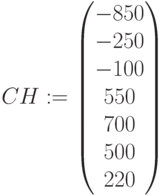

Имеется поток денежных платежей разной величины и знака. Срок денежного потока 6 лет. В начале срока вложена сумма 850 тыс. руб. В первый и второй год предполагается вложить еще 250 и 100 тыс. руб., соответственно. Предполагаемые дальнейшие денежные поступления: 550, 700, 500 и 220 тыс.руб. (см. таблицу 2.2). Определить финансовые параметры денежного потока: чистую современную стоимость  , внутреннюю норму доходности

, внутреннюю норму доходности  , сроки окупаемости:

, сроки окупаемости:  для простого потока и

для простого потока и  для дисконтированного потока. Построить финансовый профиль денежного потока и график

для дисконтированного потока. Построить финансовый профиль денежного потока и график  , демонстрирующий внутреннюю доходность.

, демонстрирующий внутреннюю доходность.

Решение.

Приведено на рисунках 2.7, 2.8 и 2.9. Здесь используем уравнения (2.28), (2.30), (2.32), (2.34), (2.35). Данные вводим в виде векторов: годы поступлений  , в момент

, в момент  поступает инвестиция

поступает инвестиция  – поступления для

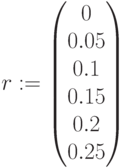

– поступления для  . Для расчета дисконтированной стоимости, надо выбрать ставку дисконтирования r. Выбор ставки дисконтирования определяется многими факторами: экономической конъюнктурой, типом осуществляемых инвестиций, степенью риска. Расчет проведен для 6 ставок в диапазоне от 0 до 30%, вектор

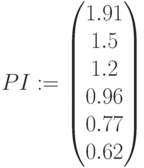

. Для расчета дисконтированной стоимости, надо выбрать ставку дисконтирования r. Выбор ставки дисконтирования определяется многими факторами: экономической конъюнктурой, типом осуществляемых инвестиций, степенью риска. Расчет проведен для 6 ставок в диапазоне от 0 до 30%, вектор  – ставки дисконтирования. Дисконтированные платежи

– ставки дисконтирования. Дисконтированные платежи  и чистая дисконтированная стоимость

и чистая дисконтированная стоимость  для моментов времени

для моментов времени  и ставок

и ставок  рассчитаны в виде матриц. Найдена внутренняя доходность

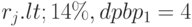

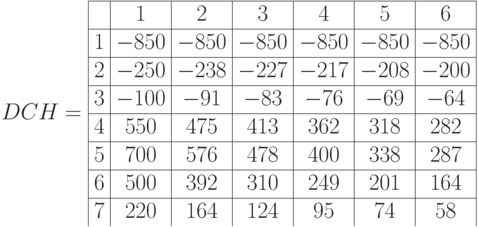

рассчитаны в виде матриц. Найдена внутренняя доходность  . Для ставок дисконтирования , больших внутренней доходности

. Для ставок дисконтирования , больших внутренней доходности  отрицательна. Построен финансовый профиль - графическое представление чистых кумулятивных денежных поступлений и чистой дисконтированной стоимости с нарастающим итогом для

отрицательна. Построен финансовый профиль - графическое представление чистых кумулятивных денежных поступлений и чистой дисконтированной стоимости с нарастающим итогом для  при норме дисконта

при норме дисконта  . Рассчитаны времена окупаемости для простого потока pbp=3.9 года и дисконтированного потока для

. Рассчитаны времена окупаемости для простого потока pbp=3.9 года и дисконтированного потока для  , года (

, года ( дисконтирования 5%= ) и

дисконтирования 5%= ) и  =4,9 года (

=4,9 года ( дисконтирования =10% ) . Денежный поток окупается до конечного срока. Для ставок, больших внутренней доходности

дисконтирования =10% ) . Денежный поток окупается до конечного срока. Для ставок, больших внутренней доходности  , денежный поток не окупается.

, денежный поток не окупается.

Финансовые параметры денежного потока неравных платежей

Платежи и инвестиции:

Время поступления (годы):  ,

,

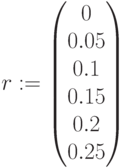

Ставки дисконтирования:  ,

,  ,

,

Решение:

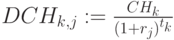

Дисконтированные стоимости платежей  для 6 ставок

для 6 ставок

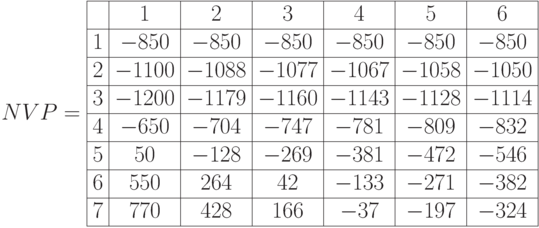

Чистая дисконтированная стоимость  для 6 ставок

для 6 ставок

- чистая приведенная стоимость для момента времени

- чистая приведенная стоимость для момента времени  и ставки дисконтирования

и ставки дисконтирования

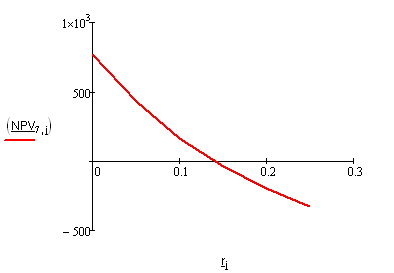

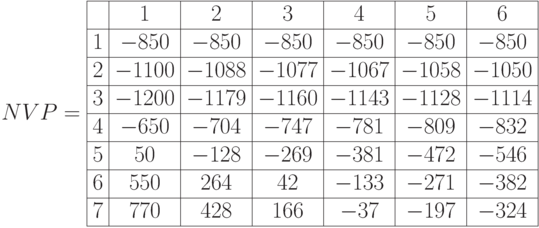

Определение внутренней доходности

График чистой приведенной стоимости  всего потока от ставки. Точка пересечения – внутренняя доходность.

всего потока от ставки. Точка пересечения – внутренняя доходность.

Для определения внутренней доходности используем финансовую функцию  :

:

Внутренняя доходность 14%.

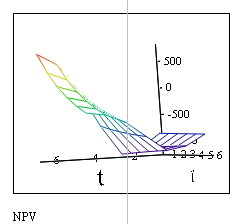

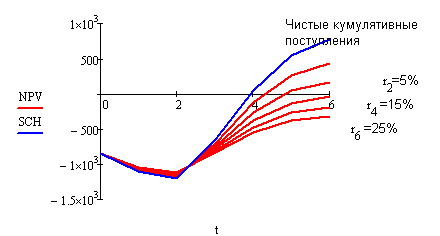

График поступлений и  от времени – финансовый профиль для разных ставок дисконтирования

от времени – финансовый профиль для разных ставок дисконтирования

Кумулятивный простой поток поступлений – чистые поступления

,

,

NVP от времени для разных ставок дисконтирования –  – кумулятивный дисконтированный поток или NVP с нарастающим итогом по годам

– кумулятивный дисконтированный поток или NVP с нарастающим итогом по годам  для ставки дисконтирвования

для ставки дисконтирвования

Рис. 2.9. Кумулятивные поступления и чистая дисконтированная стоимость от времени для ряда ставок дисконтирования

Определение индекса прибыльности и сроков окупаемости простого и дисконтированного потока.

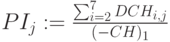

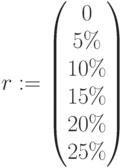

Индекс рентабельности для разных ставок дисконтирования

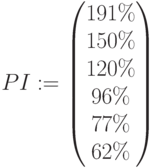

PI в процентах:

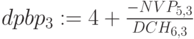

Определение срока окупаемости (годы). Срок окупаемости pbp для простого потока:

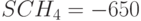

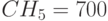

Кумулятивный простой поток  в 3 год

в 3 год  и меняет знак на 4 год = 50 засчет поступления

и меняет знак на 4 год = 50 засчет поступления  (тыс).

(тыс).

,

,

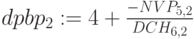

Сроки окупаемости dpbp дисконтированного поток адля разных ставок дисконтирования. Используем дисконтированные стоимости постулений  .

.

Для ставок дисконтирования  (

( ) и

) и  (

( ) NPV меняет знак на 5 год.

) NPV меняет знак на 5 год.

,

,

,

,