|

Не могу найти требования по оформлению выпускной контрольной работы по курсу профессиональной переподготовки "Менеджмент предприятия" |

Обоснование инвестиционных решений в условиях определенности

Амортизационные отчисления являются неденежной статьей, которая не оказывает влияния на доналоговый операционный денежный поток (  ). Поэтому, для проектного анализа более важно знать координаты точки денежной безубыточности, рассчитываемые по формуле:

). Поэтому, для проектного анализа более важно знать координаты точки денежной безубыточности, рассчитываемые по формуле:

|

( 12) |

где  – денежные постоянные расходы (без учета амортизационных отчислений).

– денежные постоянные расходы (без учета амортизационных отчислений).

Рассчитанная таким образом точка безубыточности не будет зависеть от изменения ставки амортизационных отчислений. Подставляя исходные данные сквозного примера в выражение (24), получим:

Для получения положительной величины  предприятию достаточно продавать 17 тыс. изделий в год. На графике денежная точка безубыточности сместится еще дальше влево по оси абсцисс:

предприятию достаточно продавать 17 тыс. изделий в год. На графике денежная точка безубыточности сместится еще дальше влево по оси абсцисс:

Очевидно, что и величина запаса прочности проекта, применительно к операционному денежному потоку, будет выше: в первом году реализации маржа безопасности составит 43,33% ((30 – 17) / 30), а к концу пятого года ее величина возрастет до 57,5% ((40 – 17) / 40).

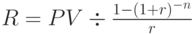

Анализ безубыточности позволяет ответить еще на один важный вопрос: каким должен быть ежегодный объем продаж, чтобы дисконтированная сумма доналогового операционного денежного потока оказалась равной величине первоначальных инвестиций в проект? Другими словами: чему равна точка безубыточности проекта применительно к его чистой приведенной стоимости (NPV), сколько единиц продукции необходимо продавать ежегодно, чтобы обеспечить получение  ? Решение этой задачи сводится к нахождению величины аннуитета (члена финансовой ренты), приведенная стоимость которого равна сумме первоначальных инвестиций (

? Решение этой задачи сводится к нахождению величины аннуитета (члена финансовой ренты), приведенная стоимость которого равна сумме первоначальных инвестиций (  ) в проект. Из курса финансовых вычислений нам известна формула нахождения величины аннуитета по заданному значению его приведенной стоимости (PV):

) в проект. Из курса финансовых вычислений нам известна формула нахождения величины аннуитета по заданному значению его приведенной стоимости (PV):

|

( 13) |

В нашем примере приведенная стоимость аннуитета должна быть равна сумме первоначальных инвестиций (  .), а его продолжительность соответствует сроку проекта (

.), а его продолжительность соответствует сроку проекта (  ). Подставив данные из примера в формулу (13), получим:

). Подставив данные из примера в формулу (13), получим:

Полученное значение (11,55 млн. руб.) характеризует ежегодную величину доналогового операционного денежного потока (  ), получение которой должен обеспечить проект для того, чтобы его чистая приведенная стоимость в доналоговом исчислении (

), получение которой должен обеспечить проект для того, чтобы его чистая приведенная стоимость в доналоговом исчислении (  ) была равна 0. Для нахождения величины объема продаж в натуральном выражении нужно вернуться к формуле (25), имея в виду, что в нее входит значение

) была равна 0. Для нахождения величины объема продаж в натуральном выражении нужно вернуться к формуле (25), имея в виду, что в нее входит значение  , которое в случае расчета точки безубыточности (

, которое в случае расчета точки безубыточности (  ) было приравнено к 0. В более общем случае (при

) было приравнено к 0. В более общем случае (при  ), эта формула примет вид:

), эта формула примет вид:

|

( 14) |

Подставив в выражение (14) уже известные значения (и согласовав размерность показателей), получим:

.

.

Для полного покрытия первоначальных инвестиций величиной доналогового операционного денежного потока предприятию необходимо ежегодно продавать 28 549 изд. Эта величина характеризует еще одну точку безубыточности проекта, ориентированную на показатель его чистой приведенной стоимости (NPV). Таким образом, в первом году реализации проект располагает запасом прочности 4,84% ((30 – 28,549) / 30), который ежегодно будет увеличиваться до достижения им уровня 28,63% ((40 – 28,549) / 40) в пятом году.

Результаты выполненных расчетов могут быть обобщены в форме таблицы:

Полученные данные свидетельствуют о наличии у проекта достаточного запаса прочности по отношению к основным операционным рискам. Наиболее высокая вероятность получения операционных убытков приходится на первый год реализации проекта, на который запрогнозированы наименьшие значения объема продаж. Однако, по мере наращивания количества проданных изделий, операционные риски проекта заметно снижаются. Все значения точек безубыточности могут быть отражены на одном графике роста операционного денежного потока (рис. 9.7).

Пересечение графика с осью абсцисс происходит при объеме продаж, равном 17 тыс. шт., в этой точке достигается денежная безубыточность проекта – после ее преодоления предприятие начинает получать положительный операционный денежный поток (без учета налога на прибыль). Однако в этой точке еще не возникает положительной операционной прибыли, так как ее величина всегда меньше операционного денежного потока на сумму начисленной амортизации. Безубыточность проекта в терминах операционной прибыли достигается только в точке 21 тыс. шт. (при начислении амортизации по ставке 10%) и в точке 25 тыс. шт. (при 20%-й норме амортизационных отчислений). К этому времени проект принесет уже достаточно существенные суммы денежных средств – 4 млн. руб. и 8 млн. руб. соответственно. Наиболее серьезная преграда для проекта – преодоление порога рентабельности по чистой приведенной стоимости (иногда этот показатель называют финансовой безубыточностью проекта). Для этого предприятию необходимо ежегодно продавать не менее 28 549 изделий. Как следует из прогнозов потоков денежных средств, данная задача предприятию вполне по силам, так как минимальный годовой объем продаж по прогнозу составляет 30 тысяч изделий, которые должны быть проданы в течение самого первого года реализации проекта.

Количественной характеристикой операционного риска является операционный леверидж (эффект операционного рычага), отражающий степень изменения операционной прибыли в ответ на небольшое изменения объема продаж. Методика расчета этого показателя была рассмотрена в лекции о приростных денежных потоках. Величину этого эффекта (OL) можно рассчитать по формуле:

|

( 15) |

где  – общая сумма маржинального дохода (

– общая сумма маржинального дохода (  ).

).

Например, операционный леверидж за первый год реализации проекта (при начислении амортизации по ставке 20%) составит 6 ((30 000 * (2 000 – 1 000)) / (5 000 000)). По мере реализации проекта, сила воздействия операционного рычага будет постоянно снижаться и в пятом году его уровень составит только 2,67 ((40 000 * (2 000 – 1 000) / (15 000 000)). Это обусловлено тем, что при неизменных фиксированных расходах по проекту, операционная прибыль от его реализации будет непрерывно увеличиваться. Соответственно, будет снижаться риск того, что величины совокупного маржинального дохода окажется недостаточно для покрытия фиксированных издержек по проекту. При начислении амортизации по ставке 10%, значения эффекта операционного рычага составят 3,33 (30 млн. руб. / 9 млн. руб.) за первый год и 2,11 (40 млн. руб. / 19 млн. руб.) за пятый год реализации проекта.

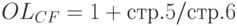

Как уже неоднократно отмечалось в данной лекции, показатели бухгалтерской прибыли не всегда отражают реальные денежные потоки, в частности, из-за того, что на их величину оказывают влияние амортизационные отчисления, не влекущие за собой денежных оттоков. Принимая во внимание принципиальную важность для оценки эффективности инвестиций именно денежных потоков (а не прибыли), представляется разумным определить силу воздействия эффекта операционного рычага также и на операционный денежный поток (обозначим "денежный" операционный рычаг как  ). В лекции о приростных денежных потоках содержится вывод соответствующей расчетной формулы, которую в данном случае мы используем в готовом виде:

). В лекции о приростных денежных потоках содержится вывод соответствующей расчетной формулы, которую в данном случае мы используем в готовом виде:

|

( 16) |

- где

– годовая сумма постоянных расходов по проекту без учета амортизационных отчислений;

– годовая сумма постоянных расходов по проекту без учета амортизационных отчислений; -

– сумма доналогового операционного денежного потока за год (

– сумма доналогового операционного денежного потока за год (  ).

).

Денежный операционный леверидж в течение первого года проекта будет равен 2,31 (1 + 17 / (30 – 17)). К моменту завершения проекта величина этого показателя снизится до 1,74 (1 + 17 / (40 – 17)).

Для наглядности, обобщим результаты расчета эффекта операционного рычага в табл. 9.12.

Как видно из таблицы, несмотря на достаточно сильный разброс абсолютных значений различных показателей левериджа, все они имеют явно выраженную тенденцию к снижению в течение срока реализации проекта. Амортизация оказывает существенное влияние на величину показателей, рассчитанных по операционной прибыли, но она не оказывает абсолютно никакого влияния на уровень денежного левериджа. Очевидно, что при анализе и обосновании инвестиционных решений следует уделять внимание прежде всего тем показателям, которые ориентированы на величину денежного потока, а не бухгалтерской прибыли.

– ставка

– ставка  – срок

– срок  )

) )

)

), шт.

), шт. ), руб.

), руб. ), руб.

), руб. ), млн. руб. (стр. 1 * (стр. 2 – стр. 3) / 1000 000)

), млн. руб. (стр. 1 * (стр. 2 – стр. 3) / 1000 000) ), млн. руб.

), млн. руб. ), млн. руб.

), млн. руб. )

) )

) )

)