Анализ обеспеченности организации трудовыми ресурсами и эффективности их использования. Анализ деловой активности. Анализ эффективности производственных (реальных) инвестиций

3.3. Индекс рентабельности и коэффициент эффективности инвестиций

Рентабельность инвестиций может быть измерена двумя способами - с учетом фактора времени, т. е. с дисконтированием членов потока платежей, и бухгалтерским. В обоих случаях доход сопоставляется с размером инвестиций.

Индекс рентабельности (benefit cost ratio или profitability index - PI) проекта представляет собой отношение суммы всех дисконтированных денежных доходов от инвестиций к сумме всех дисконтированных инвестиционных расходов.

Если индекс рентабельности равен или меньше 1, то проект следует отклонить, а среди проектов, у которых индекс больше 1, следует отдать предпочтение проекту с наибольшим индексом рентабельности. Однако следует иметь в виду, что не всегда проект с самым высоким индексом рентабельности будет иметь и самую высокую чистую современную стоимость. Это показывает, что индекс рентабельности не является однозначным критерием эффективности проекта. Проект с наиболее высоким PI может не соответствовать проекту с наиболее высокой NPV. Поэтому использование индекса рентабельности может привести к ошибочным результатам при оценке взаимоисключающих проектов. Обычно расчет индекса рентабельности дополняет расчет чистой современной стоимости с целью выбора проектов, порождающих максимальную стоимость доходов на единицу затрат.

Для расчета индекса рентабельности при разовом вложении средств используется следующая формула:

Пример 5. Используя данные примера 1, определить индекс рентабельности инвестиций:

PI = 20 x 3,605 : 60 = 72,1 : 60 = 1,2, или PI = (12 + 60) : 60 = 72,1 : 60 = 1,2.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение нескольких лет, то формула расчета PI модифицируется следующим образом:

Пример 6. Изучаются на начало осуществления два альтернативных инвестиционных проекта. Потоки платежей характеризуются следующими данными, которые относятся к окончаниям соответствующих лет:

Инвестиционные затраты (-) и чистые денежные потоки (+) по годам

| 1-й год | 2-й год | 3-й год | 4-й год | 5-й год | 6-й год | |

|---|---|---|---|---|---|---|

| Проект "А" | -40 | -50 | 35 | 40 | 50 | 50 |

| Проект "Б" | -50 | -10 | 30 | 35 | 30 | 30 |

Рассчитать чистую современную стоимость и индекс рентабельности проектов "А" и "Б" при ставке дисконтирования 15 %. Сделать вывод о целесообразности принятия того или иного проекта.

Решение.

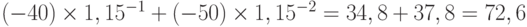

Проект "А"

Инвестиции  за два года составляют:

за два года составляют:

млн руб.

млн руб.

Доходы  за четыре последующих года составят:

за четыре последующих года составят:

млн руб.;

млн руб.;

NPV = 92,4 - 72,6 = +19,8 млн руб.;

PI = 92,4 : 72,6 = 1,27.

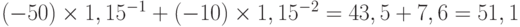

Проект "Б"

Инвестиции  за два года составляют:

за два года составляют:

млн руб.

млн руб.

Доходы  за четыре последующих года составят:

за четыре последующих года составят:

млн руб.;

млн руб.;

NPV = 67,6 - 51,1 = +16,5 млн руб.;

РI = 67,6 : 51,1 = 1,32.

Результаты расчетов показывают, что при наличии у предприятий соответствующих средств проект "А" предпочтительнее, так как он обеспечивает большую чистую современную стоимость (NPV). Однако индекс рентабельности (PI) отдает предпочтение проекту "Б". В таких случаях более важным критерием эффективности инвестиционных проектов является NPV. Расчет индекса рентабельности дополняет расчет NPV с целью отбора проектов, обеспечивающих наибольшую сумму доходов на единицу затрат.

Использование индекса рентабельности также бывает полезным в случае, если существует возможность финансирования нескольких проектов, но при этом инвестиционные ресурсы предприятия ограничены.

В подобных условиях оптимальный портфель инвестиций можно получить путем последовательного включения проектов в порядке убывания индексов рентабельности и отбора наиболее доходных проектов.

Показатель бухгалтерской (учетной) нормы рентабельности (ARR), называемый также коэффициентом эффективности инвестиций, имеет характерные особенности: во-первых, он не предполагает дисконтирования показателей дохода и инвестиций; во-вторых, доход характеризуется показателем чистой прибыли.

Прежде чем приступить к оценке инвестиционного проекта, организация должна точно определить целевую норму рентабельности. В качестве целевого показателя можно использовать либо рентабельность активов, либо минимально приемлемый уровень эффективности, установленный в инвестиционной политике коммерческой организации. Проекты, имеющие ARR больше целевого (нормативного) показателя, принимаются к реализации, а варианты инвестиций с меньшей рентабельностью отвергаются. Экономический смысл показателя ARR заключается в следующем: одобрению подлежат лишь те проекты, которые увеличивают достигнутый ранее на предприятии уровень эффективности хозяйственно-финансовой деятельности.

Коэффициент эффективности инвестиций (ARR) рассчитывается делением среднегодовой суммы чистой прибыли на среднюю величину инвестиций. Коэффициент выражается в процентах. Средняя величина инвестиций находится делением исходной суммы капитальных вложений на два, если предполагается, что по истечении срока реализации анализируемого проекта все капитальные затраты будут списаны; если же допускается наличие остаточной или ликвидационной стоимости, то ее величина должна быть исключена. Формула расчета коэффициента эффективности инвестиций имеет следующий вид:

| где |  |

- | посленалоговая чистая прибыль в t-м году; |

| RV | - | остаточная, или ликвидационная, стоимость оборудования. |

Пример 7. Рассчитать индекс рентабельности (PI) и коэффициент эффективности инвестиций (ARR), используя данные табл. 3.1 и 3.2:

PI = (NPV + IC) : IC = (8 000 + 829) : 8 000 = 1,10, = (1 828,4 : 4 000) x 100 = 45,7 %.

Как видим, доходность инвестиционного проекта довольно высока: индекс рентабельности составил 1,10, а коэффициент эффективности инвестиций - 45,7 %.

Методика расчета коэффициента эффективности инвестиций достаточно проста, что и предопределяет широкое использование этого показателя на практике. Однако ARR имеет определенные недостатки. Во-первых, учетная норма рентабельности игнорирует временную оценку денежных вложений. Во-вторых, она основывается на учетной прибыли вместо денежных потоков.