|

При переходе на страницу 2 после изучения постоянных издержек, лекция сразу "говорит" о технологическом процессе. кроме того, в имеющейся лекции нет формул, задачи на которые в большом количестве представлены в тесте |

Риски предпринимательства и обеспечение его безопасности

Цель лекции. Научиться распознавать и учитывать факторы риска, приводить финансовые расчеты с учетом возможных рисков.

К настоящему времени в экономической теории не разработано общепринятой и одновременно исчерпывающей классификации рисков, поскольку на практике существует очень большое число различных проявлений рисков. В силу традиции один и тот же вид риска может обозначаться разными терминами. Кроме того, зачастую, весьма сложно разграничить отдельные виды риска. В общем случае риски классифицируются по масштабу своего воздействия и влияния на экономических агентов. [27]

Под понятием "риск" обычно понимают возможность (вероятность) такого результата осуществления выбранного способа действий (проекта), при котором поставленная цель не будет достигнута. Отметим четыре важных момента в этом определении:

- риск рассматривается по отношению к цели, на достижение которой направлены ваши действия;

- риск есть возможность (вероятность) не достичь выбранной цели;

- риск как возможность недостижения цели является следствием объективно существующей неопределенности;

- риск является следствием неверных управленческих решений, не учитывающих эту неопределенность в ходе выполнения проекта.

Риск бизнеса всегда больше нуля и существует объективно, и под риском понимается потенциальная, численно измеримая возможность потери. Риск проекта означает степень опасности для успешного осуществления бизнеса. Понятием риска характеризуется неопределенность, связанная с возможностью возникновения в ходе реализации проекта неблагоприятных ситуаций и последствий, при этом выделяются случаи объективных и субъективных вероятностей.

Таким образом, для предпринимателя вопрос состоит в оценке уровня риска и соизмерении его с реализуемым проектом.

Внешние и внутренние факторы риска. Факторы риска можно условно разделить на внешние и внутренние. К внешним относятся факторы, не связанные с деятельностью предприятия. Речь идет о различных политических, экономических и других факторах. В современных условиях России внешние факторы играют существенную роль в общей картине риска. Среди факторов внешнего риска выделим политические, наиболее характерные для современной ситуации:

- нестабильность политической власти, возможность массовых беспорядков, негативное отношение к дезинтеграционным процессам и т.п., например, нельзя предсказать, как будут себя вести губернаторы субъектов Федерации после изменения порядка их назначения;

- опасность свертывания экономических и политических реформ (сейчас нельзя предсказать, что будет после 2012 года);

- конфликты между бывшими республиками (нынешними суверенными государствами);

- противоречия в разграничении экономических прав, компетенций и ответственности по собственности, выплате внешнего долга, ликвидация взаимной задолженности предприятий и прочее, – например в вопросе о собственности на землю или здание далеко не всегда есть ясность;

- военные проблемы, такие как состояние оружия и технического оснащения, формирование контрактных вооруженных сил, разработки в интересах оборонного комплекса и т.п.

Заметную группу составляют внешние факторы риска неполитического характера, такие как:

- нестабильность правил хозяйствования, постоянное (и непредсказуемое) изменение размера налогов, пошлин, кредитных ставок и т.п.;

- колебания конкурентоспособного уровня цен на продукцию в сегментах рынка анализируемого проекта;

- непредвиденное падение цен на традиционную продукцию предприятия (обусловленное, например, вторжением замещающего импортируемого продукта).

Существенную роль для современного бизнеса играют факторы риска, обусловленные региональными условиями:

- экологические, связанные с загрязнением в городах и степенью радиоактивного заражения территорий;

- социальные (наличие беженцев, существенное различие между регионами в уровне безработицы и реальных доходах населения);

- экономические (уровень самообеспечения территории основными продуктами питания, наличие трудовых ресурсов, экономико-географическое положение, освоенность и заселенность территории),

- нерыночный тип поведения населения региона.

Внутренние факторы риска возникают в ходе деятельности каждого из участников проекта. Они подразделяются на факторы риска основной и вспомогательной деятельности участников. Первые образуют наиболее заметную и представительную группу - это производственные факторы риска нарушения персоналом технологической дисциплины, неплановые остановки оборудования, аварии, нарушения поставок сырья и комплектующих, экономические преступления и т.д. К факторам риска вспомогательной деятельности относят: перебои энергоснабжения, непредвиденное удлинение сроков ремонта оборудования, аварии вентиляционных устройств и систем канализации, нарушение смежниками своих договорных обязательств и т.п.

Если проект связан с инновационной деятельностью, то следует исходить из того, что инновационная деятельность как объект оценки риска обладает рядом особенностей. Первая из них обусловлена значительной отдаленностью результатов реализации запланированных инновационных проектов. Это обстоятельство существенно осложняет анализ последствий принятых инновационных решений и вынуждает искать индикаторы в области более близких плановых горизонтов. Удаленность результатов делает крайне трудной количественную их оценку. Поэтому при анализе инновационной деятельности к количественным оценкам риска следует относиться весьма осторожно, скорее как к качественным индикаторам. Центр тяжести усилий при исследовании риска решений в области инновационной деятельности разумнее перенести от построения сложных моделей к поиску и подробному описанию факторов риска и разработке компенсирующих мероприятий по каждому из них.

Широко распространенный термин "риск", как известно, понимается неоднозначно. Риск можно трактовать как вероятность (угрозу) потери предприятием части своих ресурсов, недополучения доходов или появления дополнительных расходов [31]. Однако его содержание определяется той конкретной задачей, где этот термин используется. Достаточно просто перечислить такие понятия, как кредитный, валютный, инвестиционный, политический, технологический риски, риск ликвидности активов и т.д. Отметим, что даже самое общее определение этого понятия не оставалось неизменным во времени. Говоря о первом в экономике научном определении риска, обычно ссылаются на Ф. Найта (1921), который предложил различать риск и неопределенность. Риск имеет место тогда, когда некоторое действие может привести к нескольким взаимоисключающим исходам с известным распределением их вероятностей. Если же такое распределение неизвестно, то соответствующая ситуация рассматривается как неопределённость. Возможно, здесь речь идет, скорее, не об определении риска, а лишь о наличии информации, характеризующей риск.

Когда невозможны непосредственные измерения размеров потерь и их вероятностей, риск можно квалифицировать с помощью ранжирования соответствующих объектов, процессов или явлений в отношении возможного ущерба, потерь и т.д. Ранжирование обычно основывается на экспертных суждениях.

Естественной реакцией на наличие риска в финансовой деятельности является стремление компенсировать его с помощью так называемых рисковых премий (risk premium), которые представляют собой различного рода надбавки (к цене, уровню процентной ставки, тарифу и т.д.), выступающие в виде "платы за риск". Второй путь ослабления влияния риска заключается в управлении риском [29].

Концепция риска включает в себя два компонента: "оценку риска" и "управление риском".

Оценка риска - это выявление и анализ источников риска, его происхождения и определение масштабов риска в конкретной ситуации. Оценка риска предпринимательской деятельности строится на научном, техническом, технологическом, маркетинговом и социологическом изучении объекта как источника риска (рискового потенциала источника), анализе внешних и внутренних факторов риска, определении показателей оценки уровня риска, а также в установлении механизмов или моделей взаимосвязи показателей и факторов риска. Управление риском опирается на технико-технологический и экономический анализ, экономико-математические методы, нормативные регламенты, изучение рынка и другие исследования. Объектом оценки и управления риском является выполняемый проект.

Управление рисками – управленческая деятельность, направленная на классификацию рисков, идентификацию, анализ и оценку, разработку путей защиты от риска [40].

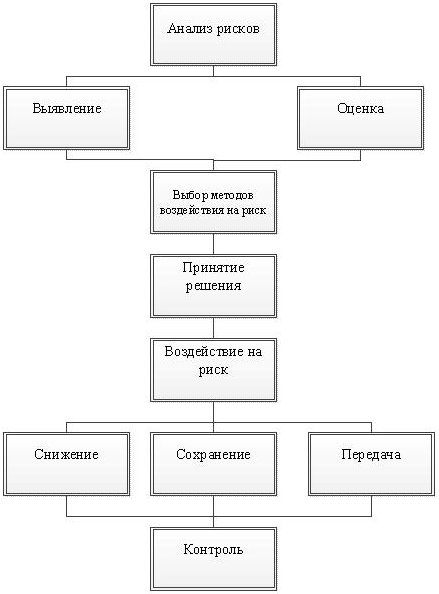

Процесс управления риском – это систематическая работа по анализу риска, выработки и принятию соответствующих мер для его минимизации. Этот процесс можно примерно разбить на пять этапов: выявление риска, оценка риска, выбор приёмов управления риском (принятие решения), реализация выбранных приёмов, оценка результатов (Рис. 10.1).

Выявление риска состоит в определение того, каким видам риска наиболее подвержен объект анализа, будь то домохозяйство, компания или иной экономический субъект. Для эффективного выявления риска необходимо рассматривать проблему риска в целом с учётом всех факторов, влияющих на него [30]. Под оценкой риска понимается количественное определение затрат, связанных с видами риска, которые были выявлены на первом этапе управления риском [17-21]. Этап принятия решений подразумевает возможность сформировать общую стратегию управления всем комплексом рисков.

Процесс непосредственного воздействия на риск представлен условно тремя основными способами: снижение, сохранение и передача риска. Снижение подразделяется на исключение риска, снижение вероятности возникновения риска, снижение возможного ущерба. Сохранение бывает без финансирования, в виде самострахования, и привлечения внешних источников (дотации, займы). В передаче рисков выделяют: страхование, получение финансовых гарантий, другие методы (договорные, юридические и т.д.) [28]. Эти методы широко известны и подробно рассмотрены в финансовой литературе.

Контроль и корректировка результатов реализации выбранной стратегии происходит на основе новой информации, поступающей от менеджеров [30]. Механизмом для управления риском является риск-менеджмент. Объектом управления в системе управления риском являются риск, рисковые вложения капитала и экономические отношения между хозяйствующими субъектами в процессе реализации риска. Теория и практика управления риском выработала ряд основополагающих принципов, которыми следует руководствоваться. Основные из них следующие:

- нельзя рисковать больше, чем это может позволить собственный капитал;

- необходимо думать о последствиях риска;

- нельзя рисковать многим ради малого.

Исследования показывают, что оптимальный коэффициент риска составляет 0,3, а коэффициент риска, ведущий к банкротству инвестора, 0,7 и более, если под коэффициентом риска понимать величину  , где

, где  – максимально возможная сумма убытка, руб.;

– максимально возможная сумма убытка, руб.;  – объём собственных финансовых ресурсов с учётом точно известных поступлений средств, руб. [6]. Разорением называется вероятность столь больших потерь, которые предприниматель не может компенсировать и которые, следовательно, ведут к его разорению. Серьёзность риска разорения оценивается именно величиной соответствующей вероятности. Если эта вероятность очень мала, то ею часто пренебрегают (вероятность разорения отлична от нуля почти в любой сделке – из-за весьма маловероятных катастрофических событий на финансовых рынках, в масштабах государства, из-за природных явлений и т.п.) [30].

– объём собственных финансовых ресурсов с учётом точно известных поступлений средств, руб. [6]. Разорением называется вероятность столь больших потерь, которые предприниматель не может компенсировать и которые, следовательно, ведут к его разорению. Серьёзность риска разорения оценивается именно величиной соответствующей вероятности. Если эта вероятность очень мала, то ею часто пренебрегают (вероятность разорения отлична от нуля почти в любой сделке – из-за весьма маловероятных катастрофических событий на финансовых рынках, в масштабах государства, из-за природных явлений и т.п.) [30].

Методы оценки риска Риски в предпринимательстве принято оценивать вероятной суммой финансовых потерь, выраженной в валюте проекта (рублях, долларах.) и степенью риска, выраженной в вероятности неосуществления выполняемого проекта, мероприятия или недостижения намечаемого уровня прибыли, доходов или других целей проекта. В настоящее время на практике используется достаточно широкий спектр приемов и подходов, позволяющих анализировать риски.

В стабильной экономике для оценки факторов риска используются обычно статистически оцениваемые параметры (факторы) и их фиксированные зависимости друг от друга (весовые характеристики факторов). Для нестационарной экономики факторные характеристики риска сами являются объектом выбора и статистической оценки. В этом случае концепция измерения риска не может базироваться на классических вероятностных принципах, использующих возможности неограниченного повторения одних и тех же событий в одних и тех же или сходных условиях. В связи с этим изменяется сам инструментарий измерения (шкалы, показатели, алгоритмы), сужается область применения линейных показателей типа математического ожидания, расширяется область использования субъективных оценок.

Вероятностный инструментарий оценки риска Риск – категория вероятностная, поэтому в процессе оценки неопределенности и количественного определения риска можно использовать вероятностные расчеты. Важнейшим показателем, характеризующим меру финансового риска предприятия, является его уровень. Этот показатель оказывает определяющее воздействие на формирование уровня доходности финансовых операций предприятия. Эти два показателя находятся в тесной взаимосвязи и представляют собой единую систему "доходность – риск". Соотношение уровня доходности и риска является одной из основных базовых концепций финансового риск-менеджмента, в соответствии с которой уровень доходности финансовых операций при прочих равных условиях всегда сопровождается повышением уровня их риска и наоборот [26]. Кроме того, уровень финансового риска является главным показателем оценки уровня финансовой безопасности предприятия, характеризующим степень защиты его финансовой деятельности от у гроз внешнего и внутреннего характера. Поэтому оценка уровня риска в процессе управления финансовой деятельностью предприятия сопровождает подготовку практически всех управленческих решений.

Уровень финансового риска характеризует вероятность его возникновения под воздействием определенного фактора риска (или группы таких факторов) и возможных финансовых потерь при наступлении рискового события. С учётом этого определения формируется конкретный методический инструментарий оценки уровня риска, позволяющий решать связанные с ним конкретные задачи управления финансовой деятельностью предприятия. Рассмотрим основные расчётные показатели такой оценки:

Уровень финансового риска - характеризует общий алгоритм оценки этого уровня, представленный следующей формулой:

где  – уровень соответствующего финансового риска;

– уровень соответствующего финансового риска;  – вероятность возникновения данного финансового риска;

– вероятность возникновения данного финансового риска;  – размер возможных финансовых потерь при реализации данного риска.

– размер возможных финансовых потерь при реализации данного риска.

В практике использования этого алгоритма размер возможных финансовых потерь выражается обычно абсолютной суммой, а вероятность возникновения финансового риска – одним из коэффициентов измерения этой вероятности (коэффициентом вариации, бета-коэффициентом и др.). Соответственно, уровень финансового риска при его расчете по данному алгоритму будет выражен абсолютным показателем, что существенно снижает базу его сравнения при рассмотрении альтернативных вариантов.