Теорема об эквивалентности доходности

Введение

Итак, в аукционе участвуют  покупателей (агентов). У каждого из них есть своя внутренняя ценность

покупателей (агентов). У каждого из них есть своя внутренняя ценность  , которая определяется случайной величиной

, которая определяется случайной величиной  , распределенной по одному и тому же распределению

, распределенной по одному и тому же распределению  (в этой лекции мы будем находиться в симметричном случае). Первый момент множества из

(в этой лекции мы будем находиться в симметричном случае). Первый момент множества из  агентов, то есть случайную величину, характеризующую максимальную цену из них, обозначим через

агентов, то есть случайную величину, характеризующую максимальную цену из них, обозначим через  . Мы ограничимся стандартными аукционами, в которых вещь достается тому, кто больше всех предложил. При этом, конечно, то, сколько он в действительности заплатит, зависит от формы аукциона.

. Мы ограничимся стандартными аукционами, в которых вещь достается тому, кто больше всех предложил. При этом, конечно, то, сколько он в действительности заплатит, зависит от формы аукциона.

Для аукциона  и агента

и агента  введем обозначение

введем обозначение  — сколько участник

— сколько участник  ожидает заплатить, участвуя в

ожидает заплатить, участвуя в  и используя равновесную стратегию (предполагается, что равновесие в

и используя равновесную стратегию (предполагается, что равновесие в  существует). Агенты в симметричном случае одинаковые, поэтому

существует). Агенты в симметричном случае одинаковые, поэтому  не зависит от

не зависит от  . Введем вдобавок начальное условие: участник со ставкой

. Введем вдобавок начальное условие: участник со ставкой  платит

платит  .

.

Кроме того, мы будем предполагать, что агенты нейтральны к риску (risk-neutral). Нейтральный к риску агент не делает разницы между распределениями своего дохода с разными дисперсиями. Проще говоря, для него заплатить 10$, чтобы с вероятностью  получить 20$, — честная сделка с нулевым доходом. В случае, когда агенты осторожны (risk-averse) и надежный доход предпочитают случайным величинам, анализ всех этих ситуаций достаточно существенно меняется; мы сейчас не будем рассматривать эту ситуацию.

получить 20$, — честная сделка с нулевым доходом. В случае, когда агенты осторожны (risk-averse) и надежный доход предпочитают случайным величинам, анализ всех этих ситуаций достаточно существенно меняется; мы сейчас не будем рассматривать эту ситуацию.

Теорема будет достаточно удивительной: окажется, что в любом равновесии ожидаемые выплаты агентов (а значит, и доход продавца) одинаковы! То есть можно не ожидать, что при помощи какой-нибудь хитрой схемы аукционер сможет максимизировать свой доход, — при эгоистичных агентах, которые могут успешно рассчитать оптимальную стратегию, доходы будут совершенно однаковыми. Впервые похожий эффект заметил основатель всей теории аукционов Викри [76,77]. А теорему независимо доказали Майерсон [55] и Райли и Самуэльсон [69].

Теорема эквивалентности доходности

Начнем с формулировки теоремы эквивалентности доходности, которая касается введенных выше обозначений. Мы будем устанавливать эквивалентность доходности в терминах "дохода продавца" Revenue, но доказывать будем для ожидаемых выплат каждого из агентов. Если агент  участвует в аукционе

участвует в аукционе  , его ожидаемая выплата равна

, его ожидаемая выплата равна

А ожидание дохода продавца получается как сумма всех ожидаемых выплат покупателей:

![\mathbf E[\mathrm{Revenue}] = \mathbf E\left[\sum\limits_{i=1}^N m^{\mathcal A}_i(x)\right] = N\mathbf E\left[m^{\mathcal A}(x)\right],](/sites/default/files/tex_cache/a21d316eb7f33c1c91c50d7e82371810.png)

если мы находимся в симметричном случае, где все агенты равноправны.

Теорема 4.1. Пусть скрытые значения агентов  распределены независимо и одинаково, и все агенты нейтральны к риску. Тогда любое симметричное равновесие любого стандартного аукциона, такое, что ожидаемая выплата агента со ставкой 0 равна нулю, дает один и тот же ожидаемый доход продавцу.

распределены независимо и одинаково, и все агенты нейтральны к риску. Тогда любое симметричное равновесие любого стандартного аукциона, такое, что ожидаемая выплата агента со ставкой 0 равна нулю, дает один и тот же ожидаемый доход продавцу.

Доказательство. Будем следовать схеме, которую мы уже излагали в доказательстве теоремы 3.2. Рассмотрим первого агента: остальные следуют равновесной стратегии  , а он ставит некоторое значение

, а он ставит некоторое значение  . Поскольку

. Поскольку  — тоже возможная ставка, существует некоторое

— тоже возможная ставка, существует некоторое  , для которого

, для которого  . Здесь

. Здесь  можно рассматривать как "ложную" внутреннюю стоимость: можно считать, что агент делает ставку по стратегии

можно рассматривать как "ложную" внутреннюю стоимость: можно считать, что агент делает ставку по стратегии  , но просто подменяет свою истинную внутреннюю стоимость

, но просто подменяет свою истинную внутреннюю стоимость  на

на  .

.

Агент выигрывает, когда его ставка  превышает самую большую из других ставок

превышает самую большую из других ставок  , то есть (так как

, то есть (так как  возрастает) когда

возрастает) когда  . Тогда игрок ожидает получить следующую прибыль:

. Тогда игрок ожидает получить следующую прибыль:

где  (распределение

(распределение  ). Заметим, что

). Заметим, что  зависит от

зависит от  и от

и от  , но не зависит от внутренней ценности

, но не зависит от внутренней ценности  .

.

Нам нужно максимизировать прибыль, которую агент ожидает получить. Метод максимизации будет самый что ни на есть классический: взять производную и приравнять ее нулю. Дифференцируя выражение для ожидаемой прибыли по  , получим следующее равенство:

, получим следующее равенство:

Но мы находимся в равновесии, а это значит, что агенту нужно поступать в соответствии со стратегией  , применяя ее к своей истинной скрытой ценности. Иначе говоря, максимум достигается, если агент берет

, применяя ее к своей истинной скрытой ценности. Иначе говоря, максимум достигается, если агент берет  и сообщает

и сообщает  . Приравняв в предыдущем уравнении

. Приравняв в предыдущем уравнении  и

и  , получим следующее:

, получим следующее:

Когда мы найдем решение этого дифференциального уравнения, мы получим выражение для  :

:

![m^{\mathcal A}(x) = m^{\mathcal A}(0) + \int_0^xyg(y)dy = \int_0^xyg(y)dy = G(x)\times \mathbf E[Y_1|Y_1<x].](/sites/default/files/tex_cache/67ea5c9080922101159ff4a546857f88.png)

В итоге у нас получилось, что ожидаемая выплата агента не зависит от  , а только от распределения на

, а только от распределения на  . Поскольку ожидаемый доход продавца складывается из ожидаемых выплат агентов, получается, что этот доход тоже не зависит от

. Поскольку ожидаемый доход продавца складывается из ожидаемых выплат агентов, получается, что этот доход тоже не зависит от  .

.

Давайте рассмотрим на простом примере, как можно подсчитать ожидаемые выплаты агентов и ожидаемую прибыль продавца.

Пример 4.1.

Пусть скрытые значения агентов  распределены равномерно на

распределены равномерно на ![[0,1]](/sites/default/files/tex_cache/ccfcd347d0bf65dc77afe01a3306a96b.png) . Тогда

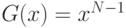

. Тогда  ,

,  , и из теоремы получается, что

, и из теоремы получается, что

![m^{\mathcal A}(x) &=& \frac{N-1}Nx^{N}, \\

\mathbf E[m^{\mathcal A}(x)] &=& \frac{N-1}{N(N+1)}.](/sites/default/files/tex_cache/b4c9673ee71f5e5139e51dfdbf77a2e8.png)

А ожидаемый доход продавца — это ![N\cdot\mathbf E[m^{\mathcal A}(x)]](/sites/default/files/tex_cache/2876ae22df1223fb0fcbe201a7ef12f1.png) :

:

![\mathbf E[R^{\mathcal A}] = \frac{N-1}{N+1}.](/sites/default/files/tex_cache/3befe02ad512c994ba0c503c8089b3d7.png)

Конец примера 4.1.

Математики говорят: "Theorems come and go, a good formula stays for ever" ("Теоремы приходят и уходят, хорошая формула остается навсегда"). Во время доказательства теоремы мы получили формулу для ожидаемой выплаты агента. Эта формула,

![m^{\mathcal A}(x) = m^{\mathcal A}(0) + \int_0^xyg(y)dy = G(x)\cdot \mathbf E[Y_1|Y_1<x],](/sites/default/files/tex_cache/4237cd3948842b5e3f21ed0f41864651.png)

в будущем пригодится нам, разумеется, гораздо чаще, чем сама формулировка теоремы. Заметим, что формула действует только если равновесие в аукционе есть — это нужно проверять отдельно, а уже потом, если получилось, что равновесие есть, использовать эту формулу.

Два нестандартных аукциона

В качестве примеров применения теоремы эквивалентности доходности (точнее, волшебной формулы из предыдущего параграфа) рассмотрим два аукциона, которые окажутся весьма интересными и с математической, и с экономической точки зрения.

Пример 4.2. Рассмотрим аукцион, в котором платят все (по-английски такая ситуация называется all-pay auction). Здесь все агенты делают ставки, потом все платят, сколько поставили, а вещь при этом дают тому, кто заплатил больше. В таком аукционе ожидаемая выплата строго равна ставке. Поэтому если равновесие есть, оно должно быть таким:

Проверим, что это действительно равновесие (хотя бы по Нэшу). Пусть все играют по  , а один агент ставит

, а один агент ставит  . Тогда он получит

. Тогда он получит

Это мы уже видели в лекции "Принцип выявления предпочтений" , когда рассматривали аукцион первой цены. Здесь тоже применим совершенно тот же вывод, и, следовательно, здесь тоже будет достигнуто равновесие.

Конец примера 4.2.

Наверное, читатели удивляются: кто ж согласится участвовать в таком невыгодном аукционе? Однако пример есть, и недалеко от поверхности. Этот аукцион представляет собой модель лоббирования: каждая из группировок, которые хотят добиться нужного результата в парламенте, платят за лоббирование, но результат-то один! Чуть менее чистый пример — рекламные кампании: все тратят деньги, а лидирующее положение на рынке занимает одна компания (это, правда, не всегда так).

Второй пример — аукцион, при анализе которого нам потребуется немного вспомнить математическую статистику.

Пример 4.3. В аукционе третьей цены все похоже на аукционы первой и второй цены — агенты делают ставки, побеждает тот, кто поставил больше всех, но победитель платит только третью сверху ставку, а не вторую и не первую. Здесь будет много интересного из статистики, а в конце получится довольно забавный результат.

Итак, наша магическая формула подсказывает:

Игрок выигрывает, когда  , и платит третью сверху цену. С учетом того, что равновесная стратегия

, и платит третью сверху цену. С учетом того, что равновесная стратегия  является неубывающей функцией, выплата выигравшего игрока будет равна

является неубывающей функцией, выплата выигравшего игрока будет равна  , где

, где  — вторая сверху внутренняя ценность из оставшегося

— вторая сверху внутренняя ценность из оставшегося  игрока.

игрока.

Теперь на время забудем об аукционах и займемся статистикой. Найдем плотность второй порядковой статистики в выборке из  элементов.

элементов.

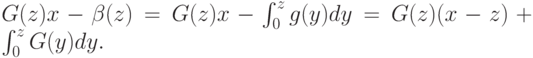

Событие  — это объединение двух непересекающихся событий:

— это объединение двух непересекающихся событий:

- все

меньше

меньше  ;

; -

величина из

величина из  меньше

меньше  , но один какой-то

, но один какой-то  больше

больше  .

.

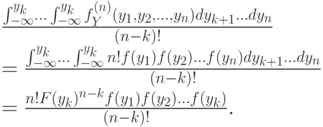

Следовательно, для функции распределения этой случайной величины мы получим следующее выражение:

и, продифференцировав, получим плотность

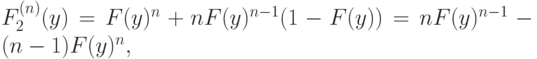

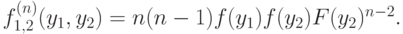

Нас еще интересуют условные вероятности. Сначала — совместная вероятность; поскольку мы предполагаем, что все  независимы, ее плотность просто равна произведению плотностей:

независимы, ее плотность просто равна произведению плотностей:

Теперь построим формулу для  :

:

Пределы интегрирования в этом выражении описывают тот факт, что переменные с  до

до  должны оказаться меньше

должны оказаться меньше  . А в знаменателе стоит

. А в знаменателе стоит  !, потому что при подсчете интегралов мы посчитаем одни и те же события

!, потому что при подсчете интегралов мы посчитаем одни и те же события  ! раз (это получается из-за того, что формула совместной вероятности не различает значения переменных

! раз (это получается из-за того, что формула совместной вероятности не различает значения переменных  , по которым идет интегрирование, друг относительно друга).

, по которым идет интегрирование, друг относительно друга).

Теперь подставим формулу для совместной вероятности (с  переменными) и проинтегрируем получившееся выражение. Интегрировать в данном случае — дело совсем нехитрое:

переменными) и проинтегрируем получившееся выражение. Интегрировать в данном случае — дело совсем нехитрое:

Например, при  мы получим следующее выражение:

мы получим следующее выражение:

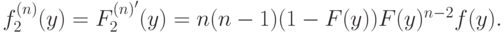

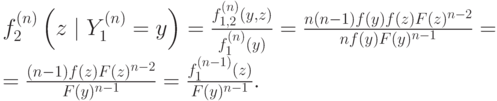

Теперь можно вывести формулу и для условной вероятности:

Найдем условную вероятность второй порядковой статистики при условии первой; для этого выпишем определение условной вероятности, а затем упростим полученное выражение:

![f_2^{(n)}\left(y\mid Y_1^{(n)} < x\right) = \frac{\int^x_{y}f_{1,2}^{(n)}(z,y)dz}{F_{1}^{(n)}(x)} = \\ = \frac{1}{F_{1}^{(n)}(x)}\int^x_{y}n(n-1)f(z)f(y)F(y)^{n-2}dz = \\ = \frac{1}{F_{1}^{(n)}(x)}\left[n(n-1)F(z)f(y)F(y)^{n-2}\right]^y_x = \frac{n(F(x)-F(y))f_1^{(n-1)}(y)}{F_1^{(n)}(x)}.](/sites/default/files/tex_cache/038a455d5fa7d116c98c5f7aa4310a58.png)

Получив таким образом условную вероятность второй порядковой статистики, можно уже подсчитать и ожидаемую выплату:

![m^{\mathrm{III}}(x) = F_1^{(N-1)}(x)\mathbf E\left[\beta^{\mathrm{III}}(Y_2)\mid Y_1<x\right] = \\ = \int_0^x\beta^{\mathrm{III}}(y)(N-1)(F(x)-F(y))f_1^{(N-2)}(y)dy.](/sites/default/files/tex_cache/ac037bc72bc0f495f78c3829226b996f.png)

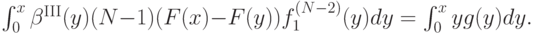

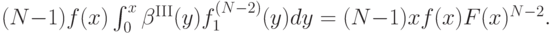

Приравняем это выражение к тому, что дает нам полученная при доказательстве теоремы 4.1 формула:

Продифференцировав по  , получим:

, получим:

то есть

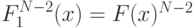

Так как  , получается, что

, получается, что

Теперь продифференцируем это равенство по  :

:

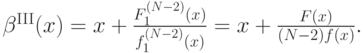

а затем выразим отсюда  :

:

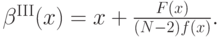

Итак, мы получили итоговую формулу оптимальной стратегии:

К сожалению, это все верно, только когда  возрастает; а для этого, как видно из этой же формулы, надо, чтобы

возрастает; а для этого, как видно из этой же формулы, надо, чтобы  возрастало. Иначе говоря (вспомним, что

возрастало. Иначе говоря (вспомним, что  — это производная

— это производная  , то есть

, то есть  — это производная

— это производная  ),

),  должен быть вогнутой функцией (в такой ситуации говорят, что

должен быть вогнутой функцией (в такой ситуации говорят, что  log-вогнута, log-concave).

log-вогнута, log-concave).

А обещанный интересный эффект вот в чем. У нас получилось, что  всегда строго больше

всегда строго больше  , а это значит, что агенту всегда оптимально ставить строго больше, чем свое истинное значение скрытой ценности. Несколько неожиданно, но в общем вполне логично: можно ожидать, что уж третий-то сверху окажется ниже истинной стоимости.

, а это значит, что агенту всегда оптимально ставить строго больше, чем свое истинное значение скрытой ценности. Несколько неожиданно, но в общем вполне логично: можно ожидать, что уж третий-то сверху окажется ниже истинной стоимости.

Конец примера 4.3.