Оценка коммерческой эффективности инвестиционного проекта

Интегральный дисконтированный денежный поток от инвестиционной деятельности составил -15644 тыс. руб., а интегральный денежный поток от операционной деятельности равен 86434 тыс. руб. Определим индекс доходности инвестиций:

Индекс доходности инвестиций составил 5,5. Это означает, что на 1 рубль, инвестированный в данный проект, инвестор получит 5,5 руб. дохода.

Следующий показатель, который нужно рассчитать – это индекс доходности затрат. Для этого надо сначала определить суммарные дисконтированные притоки и суммарные дисконтированные оттоки средств. Это тоже удобно сделать в виде таблицы ( таблица 5.4):

Итак, суммарные дисконтированные притоки средств составили 303928 тыс. руб., а суммарные дисконтированные оттоки средств равны 232559 тыс. руб. Определим индекс доходности затрат:

Индекс доходности затрат составил 1,3. Это говорит о том, что на рубль затрат по проекту приходится 1,3 рубля дохода.

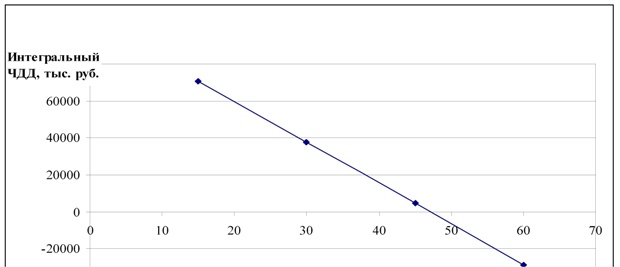

Следующий показатель коммерческой эффективности – это внутренняя норма доходности (ВНД). ВНД целесообразно определить графически. Для этого нужно построить график, откладывая по оси абсцисс (то есть по оси х) норму дисконта, а по оси ординат (то есть по оси у) - интегральный ЧДД по проекту, получаемый при данной норме дисконта. График имеет форму прямой линии, для построения которой достаточно двух точек. Первая точка у нас уже есть. Она имеет координаты (15; 70792) и указывает на значение интегрального ЧДД по проекту при норме дисконта 15%. Чтобы получить вторую точку, нужно пересчитать интегральный ЧДД при любой другой норме дисконта. Возьмем Е=30%. Составим таблицу для расчета интегрального ЧДД ( таблица 5.5):

Вторая точка для построения графика будет иметь координаты (30; 37654). Эта точка соответствует значению интегрального ЧДД при норме дисконта 30%. Таким образом, имеется 2 точки: (15; 70792) и (30; 37654).

Переходим к построению графика ( рис. 5.1):

На графике внутренняя норма доходности – это точка пересечения прямой с осью абсцисс. В данном случае ВНД составляет примерно 48%. Это значит, что в случае, если норма дисконта станет равной 48%, то интегральный ЧДД по проекту будет равен нулю. Другими словами, если норма дисконта превысит 48%, то проект станет неэффективным.

Срок окупаемости инвестиций составляет 1 год, так как уже на втором шаге расчета накопленный ЧДД имеет положительное значение. В течение одного года вложенные в проект средства вернутся инвестору.

Таким образом, мы рассчитали все показатели коммерческой эффективности инвестиционного проекта – чистый доход, чистый дисконтированный доход, индекс доходности инвестиций, индекс доходности затрат, внутреннюю норму доходности и срок окупаемости инвестиций. Интегральный ЧДД равен 70792 тыс. руб. (то есть больше нуля), ИДИ=5,5 (больше 1), ИДЗ=1,3 (больше 1), ВНД=48% (больше Е). Вывод – инвестиционный проект является коммерчески эффективным.

Краткие итоги:

- Показатели коммерческой эффективности проекта — чистый доход, чистый дисконтированный доход, срок окупаемости, индекс доходности инвестиций, индекс доходности затрат, внутренняя норма доходности.

- Чистый доход — это сальдо денежных потоков от операционной и инвестиционной деятельности.

- Чистый дисконтированный доход — это произведение чистого дохода и коэффициента дисконтирования.

- Индекс доходности инвестиций определяется отношением интегрального дисконтированного денежного потока от операционной деятельности к абсолютной величине интегрального дисконтированного денежного потока от инвестиционной деятельности.

- Индекс доходности затрат определяется отношением суммарного дисконтированного притока средств к суммарному дисконтированному оттоку средств.

- Внутренняя норма доходности – это такая норма дисконта, при которой интегральный ЧДД равен нулю.

- Срок окупаемости инвестиций – это период времени, за который вложенные в проект средства возвращаются инвестору в виде прибыли.

Упражнения

- Перечислить показатели коммерческой эффективности инвестиционного проекта.

- Осуществление проекта потребует инвестиций в размере 500 тыс. руб. В момент завершения проекта активы предприятия будут проданы по остаточной стоимости 180 тыс. руб. Определить денежный поток от инвестиционной деятельности.

- Годовая выручка предприятия - 800 тыс. руб. Себестоимость годового объема производства за вычетом амортизации — 350 тыс. руб. Налоговые и другие обязательные платежи в год — 120 тыс. руб. Определить денежный поток от операционной деятельности.

- По данным упражнений 2 и 3 определить чистый доход предприятия, чистый дисконтированный доход, индекс доходности инвестиций, индекс доходности затрат, ВНД, срок окупаемости.

Темы для курсовых работ, рефератов, эссе:

- Проблемы выбора нормы дисконта в практике оценки эффективнсоти инвестиционного проекта.

- Сравнение конкурирующих инвестиционных проектов по показателям эффективности.

- Составление инвестиционной программы предприятия на основе показателей коммерческой эффективности проекта.