|

сколько попыток даётся на прохождение теста? |

Особенности учета НДС и налога на прибыль организаций

14.3. Упрощенный учет НДС

Схема упрощенного учета выглядит следующим образом.

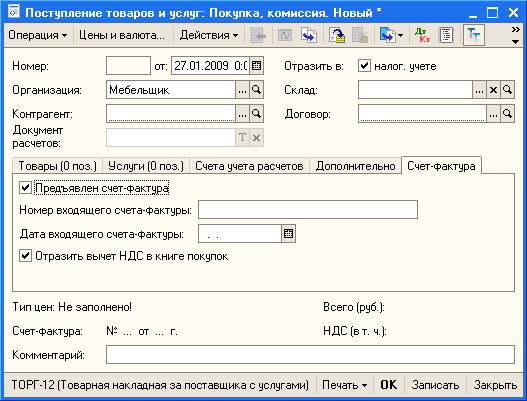

В документах поступления товаров и услуг ( Поступление товаров и услуг ) на вкладке Счет-фактура следует ввести информацию о счете-фактуре и установить флаг Отразить вычет НДС в книге покупок ( рис. 14.3)

Если эти условия выполнены - при проведении документ сформирует проводки следующего вида (на примере приема материалов)

Документ формирует движения по регистру подсистемы учета НДС НДС Покупки. Этот регистр используется для прямого, без каких-либо дополнительных изменений и вычислений, формирования Книги покупок, и, как результат - налоговой декларации по НДС.

При реализации продукции, товаров, движения по НДС формируются документом реализации (Реализация товаров и услуг). При формировании такого документа следует ввести информацию о счете-фактуре выданном.

При проведении документ формирует записи по следующей схеме (на примере реализации товаров)

| Д90 К41 - списана себестоимость реализованных товаров; |

| Д62 К90 - отражена выручка; |

| Д90 К68 - начислен НДС с продаж; |

Документ формирует движения по регистру НДС Продажи. Этот регистр используется для формирования Книги продаж, опять же, без каких-либо дополнительных действий, и для заполнения налоговой декларации по НДС.

В итоге, для того, чтобы сформировать Книгу продаж, достаточно воспользоваться пунктом меню Продажа > Ведение книги продаж > Книга продаж, для формирования Книги покупок можно использовать пункт меню Покупка > Ведение книги покупок > Книга покупок, а для формирования отчетности по НДС - Отчеты > Регламентированные отчеты > НДС.

14.4. Полный учет НДС

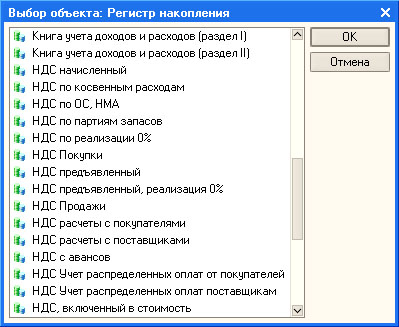

При полном учете НДС, предусмотренном для вышеперечисленных сложных ситуаций учета, схема учета выглядит несколько сложнее. Для начала, давайте рассмотрим регистры и документы, с помощью которых организован учет НДС в системе. На рис. 14.4 вы можете видеть окно просмотра регистров накопления, в котором представлены регистры накопления, используемые в подсистеме учета НДС.

- НДС начисленный - хранит информацию об НДС, начисленном для уплаты в бюджет. Записи в этот регистр делают, например, документы, которыми оформляется реализация - такие, как Реализация товаров и услуг, Отчет комитенту о продажах товаров, Отчет о розничных продажах, Передача ОС ;

- НДС по косвенным расходам - хранит сведения о суммах "входящего" НДС по приобретенным ценностям, которые используются в операциях, облагаемых и не облагаемых НДС. Эти суммы должны быть распределены в соответствии со ст. 170 НК РФ "Порядок отнесения сумм налога на затраты по производству и реализации товаров (работ, услуг)";

- НДС по ОС, НМА - хранит информацию о "входящем" НДС по ОС, объектам строительства, НМА;

- НДС по партиям запасов - хранит информацию о "входящем" НДС в разрезе партий запасов;

- НДС по реализации 0% - используется тогда, когда нулевую ставку НДС подтверждают до истечения срока в 180 дней, установленного ст. 165 НК РФ "Порядок подтверждения права на получение возмещения при налогообложении по налоговой ставке 0 процентов"

- НДС Покупки - другое название этого регистра - НДС записи книги покупок. Он хранит сведения о записях Книги покупок. Книга покупок может быть построена на основании данных этого регистра без использования дополнительных вычислений. Выше мы упоминали об этом регистре.

- НДС предъявленный - информация о "входящем" НДС, предъявленном поставщиками;

- НДС предъявленный, реализация 0% - информация о "входящем" НДС по ставке 0%;

- НДС Продажи - другое название этого регистра - НДС записи книги продаж. Регистр хранит записи Книги продаж, которые используются для построения Книги продаж без дополнительных вычислений;

- НДС расчеты с покупателями - хранит данные о расчетах с покупателями, важные для целей учета НДС. В частности, в регистре хранятся сведения о соответствии оплат от покупателей документам реализации товаров (работ, услуг);

- НДС расчеты с поставщиками - хранит данные о расчетах с поставщиками, важные для целей учета НДС, в частности - сведения о соответствиях оплатах поставщикам конкретным документам поступления товаров (работ, услуг);

- НДС с авансов - хранит данных об НДС, который начислен с авансов и предоплат, полученных организацией. В дальнейшем начисленный НДС с авансов подлежит вычету (ст. 171 НК РФ "Налоговые вычеты");

- НДС Учет распределенных оплат от покупателей - хранит существенные для учета НДС данные о распределенных оплатах от покупателей;

- НДС Учет распределенных оплат поставщикам - хранит существенные для учета НДС данные о распределенных оплатах поставщикам;

- НДС, включенный в стоимость - хранит данные о НДС, включенном в стоимость приобретенных ценностей (ст. 170 НК РФ "Порядок отнесения сумм налога на затраты по производству и реализации товаров (работ, услуг)");

Ведение учета НДС, организовано при помощи различных документов, которые, помимо основной функциональности (скажем, отражения реализации продукции), несут функциональность учета НДС. Так, это следующие группы документов:

- Приходные документы

- Расходные документы

- Счета-фактуры выданные

- Счета-фактуры полученные

- Платежные документы

В обычном режиме работы, при применении полного учета НДС, помимо перечисленных документов, применяются следующие специальные документы:

- Регистрация оплаты поставщику для НДС ;

- Регистрация оплаты от покупателей для НДС ;

- Регистрация оплаты НДС в бюджет;

- Распределение НДС косвенных расходов;

- Начисление НДС по СМР (хозспособ);

- Восстановление НДС ;

- Восстановление НДС по объектам недвижимости;

- Списание НДС ;

- Регистрация счетов-фактур на суммовые разницы;

- Регистрация счетов-фактур на аванс;

- Подтверждение нулевой ставки НДС ;

- Формирование записей книги покупок ;

- Формирование записей книги продаж ;

Для самостоятельного ввода данных, необходимых для учета НДС:

- Отражение НДС к вычету;

- Отражение начисленного НДС;

Ниже, рассматривая особенности учета "входящего" и "исходящего" НДС мы подробнее остановимся на вышеперечисленных документах.

Счет-фактура

В системе используются два документа, которые позволяют вводить в нее информацию о счетах-фактурах. Первый называется Счет-фактура полученный (Операции > Документы > Счет-фактура полученный). Он используется для ввода данных о счетах-фактурах, полученных нашей организацией от поставщиков товаров и услуг. Второй документ - это Счет-фактура выданный (Операции > Документы > Счет-фактура выданный). Этот документ используется для оформления счетов-фактур, выданных покупателям.

Документ Счет-фактура полученный оформляют при поступлении товаров и услуг и поступлении счета-фактуры от поставщика. Если счет-фактура поступил вместе с поступившими ценностями - мы можем заполнить соответствующую вкладку в документе Поступление товаров (работ, услуг), в итоге нужный счет-фактура будет сформирован автоматически.

Счет-фактура выданный формируется на основании заполненных и проведенных документов, которыми оформляют реализацию товаров, продукции, услуг. В таких документах (например, в документе Реализация товаров и услуг ) предусмотрена ссылка, нажав на которую, можно перейти к формированию счета-фактуры. При его заполнении обычно требуется указать номер и дату счета-фактуры. Счета-фактуры на авансы выписывают с помощью специальной обработки - Регистрация счетов-фактур на аванс.

Счета-фактуры не формируют проводок или движений по регистрам системы. Единственное исключение - счета-фактуры на аванс, которые делают записи в регистрах подсистемы учета НДС.

Журналы учета полученных и выданных счетов-фактур

Для формирования Журнала учета полученных счетов-фактур и Журнала учета выданных счетов-фактур можно воспользоваться соответствующими отчетами: Покупка > Ведение книги покупок > Журнал учета полученных счетов-фактур и Продажа > Ведение книги продаж > Журнал учета выданных счетов-фактур.

Книга покупок

Для правильного отражения записей в Книге покупок в ходе текущего учета важно выполнение следующих операций:

- Зарегистрированы все полученные счета-фактуры (их наличие можно проверить, воспользовавшись отчетом Покупка > Ведение книги покупок > Отчет по наличию счетов-фактур);

- Отражен НДС к вычету по операциям, введенным вручную, без использования специализированных документов, которые рассчитаны на записи в подсистеме учета НДС ;

- Зарегистрированы оплаты поставщику для НДС ;

- Начислен НДС по строительно-монтажным работам, выполненным хозспособом;

- Зарегистрирована оплата НДС в бюджет;

- Распределены косвенные расходы для целей учета НДС ;

- Учтен восстановленный НДС ;

- Учтено списание НДС по документам, по которым он не может быть принят к вычету

- Сформированы записи книги покупок

Вышеперечисленные операции (кроме "ручного" ввода НДС к вычету и учета списания НДС ) упорядочены в уже упомянутой обработке Помощник по учету НДС. Причем, заполняя соответствующие документы, делать это нужно в той последовательности, в которой они указаны в Помощнике и перечислены ниже. Если в каких-то из этих документов нет необходимости - вы просто пропускаете его при вводе.

Так же следует учесть тот факт, что при переходе на учет в 1С:Бухгалтерии действующей организации, для правильного формирования Книги покупок потребуется правильно внести в систему остатки по счетам учета НДС.

Рассмотрим документы, которые применяются для выполнения регламентных работ по НДС.

Отражение НДС к вычету. Этот документ применяется для отражения НДС к вычету при ручном способе ввода в систему информации о поступивших в организацию ценностях - то есть - при ручном формировании бухгалтерских записей. Этот же документ формируется при вводе начальных остатков по НДС. Документ можно использовать для исправления данных учета НДС, которые сформировались при автоматическом учете НДС. Так же документ можно применять при упрощенном варианте учета НДС.

Регистрация оплаты поставщику для НДС. Документ позволяет произвести регистрацию оплаты поставщикам за товары или услуги. Если в документе есть необходимость - он анализирует нераспределенный остаток по регистру НДС Расчеты с поставщиками, собирает информацию о счетах-фактурах, по которым не было оплаты и по авансам, которые не были зачтены ранее. В ходе проведения документ формирует движения по регистру НДС расчеты с поставщиками, распределяя оплаты поставщику по документам поступления.

Начисление НДС по СМР (хозспособ) - позволяет начислить НДС по строительно-монтажным работам, которые выполнены хозяйственным способом. В соответствии с п. 10 ст. 167 НК РФ, моментом определения налоговой базы при выполнении строительно-монтажных работ для собственного потребления является последнее число каждого налогового периода. При автоматическом заполнении документа анализируются дебетовые обороты счета 08.03 "Строительство объектов основных средств", способ строительства - "Хозрасчетный". Документ служит основанием для автоматического ввода счета-фактуры.

Регистрация оплаты НДС в бюджет. С помощью этого документа можно зарегистрировать оплату в бюджет сумм налога, которые начислены при выполнении организацией обязанностей налогового агента. Так же документ используют для регистрации начисленного НДС по СМР, выполненных хозспособом. До заполнения документа исчисленные к уплате в бюджет суммы НДС должны быть оплачены в бюджет с фиксацией факта оплаты с помощью соответствующего платежного документа. Документ можно заполнить автоматически на основе регистра НДС расчеты с поставщиками.

Распределение НДС косвенных расходов - документ формируется тогда, когда в организации есть операции, по которым имеется "входящий" НДС и которые нельзя прямо отнести к операциям, облагаемым НДС по ставкам 10%, 18%, 0% или к операциям, не облагаемым НДС.

Восстановление НДС - документ применяется для реализации положений НК РФ, касающихся восстановления НДС - то есть "возврат", "отмену" принятия НДС к вычету. НДС восстанавливают в тех случаях, когда он сначала принят к вычету, а позже оказалось, что он принят к вычету неправомерно. Возможен так же вариант, когда произошли какие-то события хозяйственной жизни, в ходе которых ранее принятый к вычету НДС должен быть восстановлен. Восстановление НДС отражается в регистрах подсистемы учета НДС, он влияет на формирование книги продаж и книги покупок, формирует бухгалтерские записи вида Д19 К68.

В дополнение к вышеперечисленным документам вам может понадобиться документ Списание НДС. Он используется тогда, когда НДС по некоторым приходным документам не может быть принят к вычету. Документ формирует движения по регистрам подсистемы учета НДС, делает записи в бухгалтерском учете вида ДХХ К19, где ХХ - счет, на который осуществляется списание суммы НДС

Для того чтобы сформировать записи Книги покупок, следует воспользоваться документом Формирование записей книги покупок. Его основная цель - зарегистрировать в подсистеме учета НДС вычеты по налогу. Документ может работать в режиме отражения вычетов при использовании налоговой ставки 0%. В Помощнике по учету НДС этот режим работы выделен в отдельный шаг, который следует за шагом формирования записей книги покупок, а в самом документе этот режим включают с помощью соответствующего элемента управления.

После того, как работа с документом Формирование записей книги покупок завершено, система будет готова к формированию Книги покупок (она реализована в виде отчета), и, далее, после формирования Книги продаж (она тоже существует в системе в виде отчета), о которой ниже - к заполнению налоговой декларации по НДС.

Книга продаж

Для того чтобы корректно сформировать Книгу продаж, нужно, чтобы были выполнены следующие операции:

- Зарегистрирована оплата от покупателей для НДС ;

- Зарегистрированы счета-фактуры выданные, включая счета-фактуры на авансы и на суммовые разницы;

- Восстановлен НДС по объектам недвижимости;

- Подтверждена нулевая ставка НДС ;

- Начислен НДС по операциям реализации, введенным в систему с помощью ручных проводок;

- Выполнено формирование записей Книги продаж ;

Обработка Помощник по учету НДС, как уже было сказано, содержит "подсказки" по операциям учета НДС, необходимым для формирования Книги продаж. Выполнять их нужно в той последовательности, в которой они указаны в Помощнике, если какие-то из них не нужны - их можно пропускать. Рассмотрим подробнее инструменты системы, реализующие вышеописанные функции.

Регистрация оплаты от покупателей для НДС. Этот документ нужно использовать в том случае, если по регистру НДС расчеты с покупателями имеется нераспределенный остаток. В частности, документ заполняет данные по счетам-фактурам, по которым не было зарегистрировано оплаты и по авансам, которые не были зачтены. Документ используется тогда, когда в системе не ведется учет расчетов с контрагентами по документам расчетов (соответствующий параметр в окне Настройка параметров учета );

Регистрация счетов-фактур на аванс. Эта обработка предназначена для формирования и регистрации в подсистеме учета НДС счетов-фактур на полученные авансы.

Регистрация счетов-фактур на суммовые разницы. Эта обработка нужна для регистрации в системе счетов-фактур на суммовые разницы, связанные с расчетами по оплате.

Подтверждение нулевой ставки НДС. Документ позволяет внести в систему данные о том, подтверждена или не подтверждена ставка НДС 0% по свершившимся операциям, предполагающим применение такой ставки.

Восстановление НДС по объектам недвижимости. Документ позволяет отразить в системе восстановление НДС по введенным в эксплуатацию объектам недвижимости, которые начали использоваться для операций, не облагаемых НДС (п. 6 ст. 171 НК РФ "Налоговые вычеты");

Отражение начисления НДС. Документ применяется для регистрации начисления НДС по операциям, введенным вручную - как при полном, так и при упрощенном учете НДС ;

Формирование записей книги продаж. Документ регистрирует суммы НДС, предназначенные для оплаты в бюджет. Документ может использоваться в двух режимах - для отражения в учете данных по НДС, ставки которого отличаются от 0% и по НДС 0%.

Налоговая декларация по НДС

Налоговая декларация по НДС относится к регламентированным отчетам. Она заполняется после выполнения всех регламентных работ по учету НДС.