Принятие оптимального инвестиционного решения в условиях риска и неопределенности

Цель лекции: освоить методику расчета вероятностных критериев риска и выбора наименее рискованного варианта инвестирования.

Практика хозяйственной деятельности нередко вынуждает принимать решения, связанные с выбором оптимального варианта инвестирования в условиях риска и неопределенности. Инвестор, имеющий некоторую сумму, выбирает между несколькими инвестиционными проектами. Предприятие может стоять перед выбором направления инвестирования в основной, человеческий или природный капитал. Если направление инвестирования выбрано, возникают другие вопросы: так, если речь идет об инвестициях в основной капитал, то возникает проблема выбора конкретной техники и технологии. Инвестиции в человеческий капитал могут быть выражены либо в улучшении системы социального обеспечения работников предприятия, либо в их дополнительном образовании. Инвестиции в природный капитал могут быть направлены на строительство очистных сооружений или на приобретение нового оборудования, которое позволит снизить ресурсоемкость производства, и т.п. При этом неопределенность существует практически всегда. Параметры нового оборудования, уровень готовности персонала к работе на нем, затраты на монтаж можно прогнозировать, но зачастую реальные значения существенно отличаются от прогнозных. Оценка эффективности инвестиций в природный и человеческий капитал вообще является достаточно сложной экономической проблемой из-за трудности денежной оценки результата таких инвестиций. Кроме того, инвестор, как правило, не может прогнозировать макроэкономические изменения: структурные сдвиги, смену экономических циклов, процессы на международном валютно-финансовом рынке [ 13 ] . Таким образом, выбор оптимального варианта инвестирования — это нахождение проекта, удовлетворяющего инвестора с точки зрения доходности и риска.

Существенную помощь в решении подобных задач оказывают экономико-математические методы, а именно - использование теории игр и статистических решений. Методы теории игр позволяют глубже разобраться в ситуации, оценить каждое решение с разных точек зрения. В конечном итоге решающее значение имеет позиция инвестора относительно цели реализации проекта: либо он рассчитывает на оптимистический сценарий и хочет извлечь максимум выгоды (но в случае реализации негативных прогнозов он понесет существенные убытки), либо он хочет получить относительно небольшую, но гарантированную прибыль [ 14 ] .

В ситуации выбора оптимального варианта инвестирования целесообразно рассчитать несколько критериев: критерий Вальда, критерий Сэвиджа, критерий Гурвица, критерий Байеса, критерий Лапласа.

Предположим, имеется 4 варианта инвестирования — проекты А, Б, В, Г. По каждому проекту возможны 4 сценария развития ситуации — оптимистический, консервативный, пессимистический и смешанный. Для расчета вероятностных критериев риска нужно составить матрицу доходности и матрицу рисков. Элементами матрицы доходности являются индексы доходности (ИД). Строки матрицы доходности обозначают варианты инвестирования, а столбцы – сценарии развития ситуации ( таблица 13.1).

| Оптимистич. сценарий | Консервативый сценарий | Пессимистич. сценарий | Смешанный сценарий | |

|---|---|---|---|---|

| Проект А |  |

|

|

|

| Проект Б |  |

|

|

|

| Проект В |  |

|

|

|

| Проект Г |  |

|

|

|

Матрица рисков имеет такую же структуру, как и матрица доходности (в строках – инвестиционные проекты, в столбцах – сценарии). Элементом матрицы рисков является разность между максимально возможным индексом доходности по данному сценарию и индексом доходности данного проекта по этому же сценарию ( таблица 13.2).

| Оптимистич. сценарий | Консервативный сценарий | Пессимистич. сценарий | Смешанный сценарий | |

|---|---|---|---|---|

| Проект А |  |

|

|

|

| Проект Б |  |

|

|

|

| Проект В |  |

|

|

|

| Проект Г |  |

|

|

|

Критерий Вальда олицетворяет позицию "крайнего пессимизма", позволяя определить, какой проект даст наибольший доход при реализации пессимистического сценария:

где  – элементы матрицы доходности.

– элементы матрицы доходности.

Критерий Сэвиджа также является критерием "крайнего пессимизма", но этот критерий советует при выборе оптимального решения ориентироваться не на доходность, а на риск. Использование критерия Сэвиджа оправдано в том случае, если инвестор хочет в любом случае избежать большого риска и готов ради этого упустить некоторую выгоду. Оптимальным считается тот инвестиционный проект, для которого величина риска при реализации пессимистического сценария минимальна:

где  – элементы матрицы рисков.

– элементы матрицы рисков.

Критерий Гурвица рекомендует не рассматривать ситуацию ни с позиции "крайнего пессимизма", ни "крайнего оптимизма", то есть советует не рассчитывать ни на наилучшее, ни на наихудшее развитие событий. При расчете критерия Гурвица используется так называемый "коэффициент пессимизма"  , значения которого находятся в интервале между нулем и единицей:

, значения которого находятся в интервале между нулем и единицей:

![H=\max_{i}[\lambda\min_{j}a_{ij}+(1-\lambda)\max_{j}a_{ij}]](/sites/default/files/tex_cache/145b72ef263911fc46a05b180622ad7a.png)

При  критерий Гурвица превращается в критерий Вальда, то есть в критерий "крайнего пессимизма". При

критерий Гурвица превращается в критерий Вальда, то есть в критерий "крайнего пессимизма". При  – в критерий "крайнего оптимизма", рекомендующий выбирать инвестиционный проект, дающий наибольший доход при реализации оптимистического сценария. Коэффициент пессимизма ? выбирается исходя из склонности инвестора к риску – чем меньше эта склонность, тем ближе к единице значение

– в критерий "крайнего оптимизма", рекомендующий выбирать инвестиционный проект, дающий наибольший доход при реализации оптимистического сценария. Коэффициент пессимизма ? выбирается исходя из склонности инвестора к риску – чем меньше эта склонность, тем ближе к единице значение  .

.

Критерий Байеса рекомендует выбирать тот инвестиционный проект, для которого математическое ожидание индекса доходности максимально:

где  – элементы матрицы доходности;

– элементы матрицы доходности;

– вероятности наступления сценариев.

Критерий Лапласа отличается от критерия Байеса тем, что вероятности наступления сценариев принимаются равными.

Пример. Дана матрица доходности ( таблица 13.3). Составить матрицу рисков и рассчитать критерии Вальда, Сэвиджа, Гурвица, Байеса, Лапласа. Коэффициент пессимизма равен 0,6. Вероятность наступления оптимистического сценария – 0,2, пессимистического – 0,2, смешанного – 0,1, консервативного – 0,5.

| Оптимистич. сценарий | Консервативный сценарий | Пессимистич. сценарий | Смешанный сценарий | |

|---|---|---|---|---|

| Проект А | 2,03 | 1,03 | -0,3 | 1,01 |

| Проект Б | 2,04 | 1,04 | -0,4 | 1,02 |

| Проект В | 2,05 | 1,05 | -0,5 | 1,15 |

| Проект Г | 2,06 | 1,06 | -0,6 | 1,32 |

Решение.

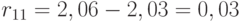

1. Определим максимальное значение по каждому столбцу матрицы доходности. Получим 2,06 для оптимистического сценария, 1,06 – для консервативного, -0,3 – для пессимистического и 1,32 для смешанного. Далее вычитаем из максимального по столбцу значения каждый элемент этого столбца. Например, определим риск по проекту А для оптимистического сценария:

Аналогично определяем каждый элемент матрицы рисков и сводим полученные значения в таблицу 13.4 .