Хранение и использование биткоинов

Платежные сервисы.

После механизмов хранения и управления биткоинами, рассмотрим, как принимать оплату в криптовалюте на практике.

Допустим, что есть продавец, который хочет принимать оплату в биткоинах. Стоит заметить, что продавцы хотят принимать криптовалюту в первую очередь потому, что покупатели желают использовать такой вариант оплаты. Цель продавца - получить в конце дня вместо биткоинов доллары или другую местную валюту. Для этого необходим простой инструмент, легкий во внедрении, ради которого не надо переделывать веб-сайт или создавать отдельный платежный узел. При этом риск должен быть минимальным.

Существуют, например, технологические риски с платежной системой – то что сайт перестанет работать, будет функционировать неправильно и это выльется в убытки. Так же есть риски безопасности – что кто-то взломает горячее хранилище или какой-то работник решит украсть деньги со счета. Кроме того, продавец должен быть застрахован от колебания курса криптовалют, чтобы платеж в биткоинах за пиццу, которая стоит 12$ был преобразован в 12$ полученных на расчетный счет, независимо от падения или роста курса на бирже.

Платежные сервисы служат для удовлетворения всех вышеперечисленных потребностей.

Можно рассмотреть, как работают такие сервисы на примере Coinbase. Продавец на сайте заполняет форму, он выбирает название платежной кнопки, ее форму, цвет, размер. Заполняет список товаров и их цены, указывает счет, куда переводить реальную валюту за оплату. После этого сервис генерирует HTML-код, который продавец просто может вставить на свой сайт. Покупатели в итоге увидят кнопку "Оплатить в биткоинах", а продавец получит от платежного сервиса реальные деньги и информацию о том, за что они уплачены.

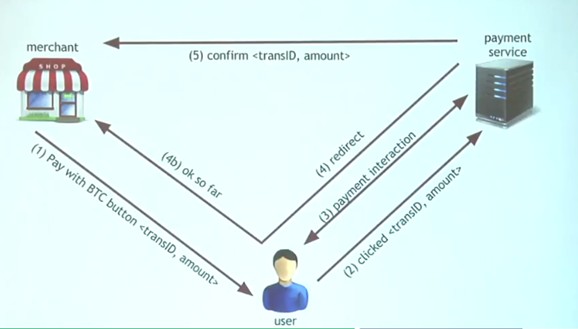

Рассмотрим механизм взаимодействия покупателя, продавца и платежного сервиса подробнее ( рис. 4.2). Покупатель заходит на сайт, выбирает товары, которые хочет купить, и нажимает на кнопку оплаты. Но кроме оплаты сайт продавца сформирует ID транзакции, который используется в системе учета магазина для идентификации заказа. Запрос на оплату будет перенаправлен на платежный сервис, который принимает ID транзацкии, сумму платежа и то, что покупатель хочет оплатить сумму биткоинами. После получения биткоинов платежный сервис отправляет продавцу подтверждение платежа с ID транзакции. Для продавца это означает, что он получит определенную сумму в реальной валюте за свой товар, значит он может отправлять заказ покупателю. Последним шагом является перечисление денег от платежного сервиса на счет продавца.

Итогом всего процесса является то, что при оплате заказов биткоинами от клиентов, продавец получает деньги в реальной местной валюте. Платежный сервис берет небольшую комиссию. При этом он берет на себя всю работу по обработке платежей в биткоинах, переводу их в реальные деньги и возвращает продавцу требуемую оплату. Так же платежный сервис несет все риски связанные с безопасностью управления биткоинами, их хранением, риски курсовых колебаний. Когда курс биткоина падает - платежный сервис несет убытки, если курс растет – наоборот. При больших объемах транзакций подобные сервисы являются активными участниками рынка по покупке и продаже биткоинов, и берут на себя риски поиска необходимых для обмена сумм. Комиссия, собираемая сервисом, является платой за удобство продавца с учетом всех рисков.

Комиссионные за транзакции.

Комиссия за платежи – одна из основ механики биткоина. Раннее были рассмотрены такие вопросы как хранение криптовалюты, управление ею, платежные сервисы, которые ее обслуживают. Но основой всего является комиссия за осуществление каждой операции. Коммисия за операцию равна разнице между входящей и исходящей суммой и ее получает майнер, зарегистрировавший операцию в блоке.

Причина существования комиссии – то что майнер должен расходовать свои вычислительные ресурсы на создание блока (вместо создания нового блока и возможности получения награды за него), в котором транзакция будет зарегистрирована и комиссионные призваны компенсировать эти убытки.

Каждый, кто осуществляет транзакцию, может установить процент комиссии по своему желанию, от полного ее отсутствия до достаточно высокого значения. Большая комиссия повышает приоритет транзакции и, соответственно, она будет быстрее зарегистрирована в блокчейне.

Сейчас существует соглашение о комиссионных. За транзакции размером меньше 100 байт комиссия не взимается. Обычно за каждые 1000 байт комиссия в 1 тысячную биткоина. Приоритет транзакции прямо пропорционален возрасту транзакции, умноженному на ее величину, и обратно пропорционален объему транзакции в байтах. Размер транзакции в байтах можно посчитать так: 148*inputs+34*outputs+10. Где inputs - количество входящих платежей, outputs - количество исходящих платежей и 10 байт на служебную информацию.

Ситуация в экосистеме складывается таким образом, что большинство майнеров требуют комиссию, то есть они не хотят регистрировать транзакции, в которые не включен платеж за обслуживание. Однако, есть майнеры, которые регистрируют транзакции вне зависимости от наличия комиссии. Учитывая то, что с течением времени приоритет транзакции возрастает, все они будут рано или поздно зарегистрированы.

В итоге практически все ПО, работающее с биткоинами, включает в себя механизм, автоматически рассчитывающий и прибавляющий транзакции к платежам.

Обмен криптовалют.

Исследуем рынок обмена валюты, определим его размер, то как он работает и обсудим немного его экономику.

Рынок биткоинов функционирует так же как рынок других валют. То есть цена меняется в зависимости от того, сколько и какой валюты люди хотят продать или купить.

Существует множество площадок для покупки и продажи биткоинов. Есть сайт bitcoincharts.com на котором можно посмотреть текущую цену на различных рынках и их объем. Торги показываются в реальном времени, можно увидеть графики изменения цены. Там можно выбрать онлайн площадку для торговли. Кроме онлайн площадок для торговли есть сайты, на которых собираются обмениваются биткоинами в офлайн. Например, localbitcoins.com. Там можно выставить запрос на покупку или продажу, потом договориться о встрече в кафе или парке и обменять валюту. Так же в офлайн существуют места, где в определенные дни собираются все желающие обменять криптовалюту.

Вся инфраструктура обмена по сути финансовый рынок, на котором есть продавцы и покупатели. Объемы этого рынка составляют миллионы долларов. По объему он далек от фондовых и валютных рынков, но достаточно большой для существования равновесной цены. Как известно равновесная цена – цена при которой объем спроса равен объему предложения. И объем предложения биткоинов стоит рассмотреть подробнее. Сейчас существует около 16.5 миллионов биткоинов и этот объем будет постепенно увеличиваться до предела в 21 миллион. Но здесь стоит помнить про депозиты. Если у кого-то есть обязательство от биткоин биржи выплатить определенную сумму в биткоинах, он может продать это обязательство за любую другую валюту. Так же, как и на обычных финансовых рынках, в денежную массу включают не только объем реально существующих бумажных и металлических денег, но и объем депозитов, размещенных в банках. Таким образом суммарный объем торговли биткоинами может быть больше 21 миллиона монет. И поэтому утверждение о строгом ограничении эмиссии, о чем любят рассказывать фанаты биткоина, не совсем верно.

Теперь давайте рассмотрим спрос. Существует 2 главных источника спроса: спрос на биткоин как средство инвестиции и спрос на биткоин как валюту-посредник при необходимости операции в реальной валюте. В чем заключается смысл последнего пункта? Давайте представим, что есть 2 человека в разных городах или даже странах, один из которых хочет отправить другому деньги. И они хотят провести эту операцию в биткоинах (например, из-за того, что комиссия за перевод в биткоинах намного ниже, чем при использовании обычных систем переводов). Тогда сначала отправитель должен купить биткоины, отправить их получателю, который в свою очередь должен их продать. Главная деталь этой операции – то что биткоины изымаются из обращения на время проведения операции. Если желающих провести аналогичные операции много, то создается спрос на биткоины.

Второй источник спроса, как мы говорили, это спрос на инвестиции. То есть люди покупают их сегодня в надежде продать их дороже в будущем.

Давайте с помощью простой математической модели рассмотрим, как спрос на подобные операции влияет на курс биткоина.

Пусть T – спрос в секунду на посреднические операции, который измеряется в долларах в секунду. Единица деленная на P стоимость перевода 1 доллара. Тогда со стороны спроса будет необходимо T/P биткоинов в секунду. Со стороны предложения мы можем предложить S биткоинов - это число включает все выпушенные биткоины, за вычетом инвестиционных. Каждый из биткоинов резервируется на время операции D. Тогда каждую секунду 1/D биткоинов будут снова становится доступным. И можно сказать, что общее предложение биткоинов в секунду будет равно S/D. Исходя из всего вышесказанного, учитывая, что спрос равен предложению можно вывести формулу для расчета цены биткоина P=T*D/S.

Если принять время операции D неизменной, то при увеличении спроса на проведение операций с использованием валюты-посредника цена биткоина будет расти, пока предложение не догонит спрос. Так же при росте инвестиции в биткоин уменьшится доступное количество биткоинов S и увеличится цена. Конечно, это не полная модель рынка. Полная модель включает спрос от инвесторов. Однако приведенный пример дает общее понимание о том, как все происходит.

Из всего вышесказанного можно сделать вывод, что существует рынок обмена между реальными валютами и биткоином. Можно в любой момент продать или купить биткоин, а также построить математическую модель соотношения между спросом, предложением и ценой.