Инвестиционная политика Российской Федерации

11.1. Инвестиции и накопление основного капитала

В любом обществе инвестиции предопределяют общий рост экономики, что дает возможность создавать накопления и больше потреблять в будущем. Важной макроэкономической пропорцией выступает соотношение накопления и потребления в валовом внутреннем продукте страны. Норма накопления показывает, какая часть ВВП направляется в инвестиции в основной капитал для расширения производства.

Норма накопления

Норма накопления в российской экономике 1999-2001 гг. оставалась низкой. В 2001 г. она составила 17%, в дальнейшем предполагается рост валовых накоплений до 21% ВВП. Это означает, что экономический рост в среднесрочной перспективе должен сопровождаться опережающим по сравнению с динамикой потребления ростом инвестиций в основной капитал. Мировой опыт зарубежных стран, преодолевавших негативные последствия структурных и циклических кризисов, показывает, что в фазах оживления и подъема экономики норма валового накопления в основной капитал достигала уровня 30-40% ВВП и выше (например, Германия и Япония в послевоенные десятилетия, США в 50-60-е годы).

В СССР в течение многих десятилетий норма накопления была высокой (около 30% ВВП), но эффективность капитальных вложений постоянно снижалась. Таким образом, проблема накоплений в российской экономике связана с необходимостью аккумуляции достаточных объемов инвестиций и их эффективной отдачей.

Возможности накопления основного капитала в стране зависят от размеров валовых национальных сбережений государства, предприятий и населения. Однако для России в настоящее время характерен разрыв в цепочке "сбережения - инвестиции", что является серьезной проблемой для всего народного хозяйства. Так, например, в 2000 г. валовые национальные сбережения оценивались в 32% ВВП, в то время как накопление основного капитала составило только 15% ВВП. Низкий уровень капитализации национальных сбережений свидетельствует о сохраняющемся недоверии потенциальных инвесторов к вложению сберегаемых средств в российскую экономику, обусловленном экономическими и правовыми рисками, низкой прибыльностью инвестируемого капитала.

Инвестиционный кризис

Одной из наиболее характерных черт системного кризиса, охватившего экономику России в 90-е годы XX в., явилось резкое сокращение инвестиций в реальный сектор экономики. За десятилетие инвестиции в основной капитал снизились в четыре раза.

Инвестиционный кризис в России вызван целым рядом взаимосвязанных, но имеющих и самостоятельное значение причин, повлекших за собой целый ряд следствий:

- быстрое сокращение абсолютных объемов накопления;

- существенное снижение его доли в валовом внутреннем продукте;

- резкое сокращение бюджетных ассигнований и финансирование федеральных целевых и инвестиционных программ по остаточному принципу;

- уменьшение доли прибыли предприятий, направляемой на расширение производства.

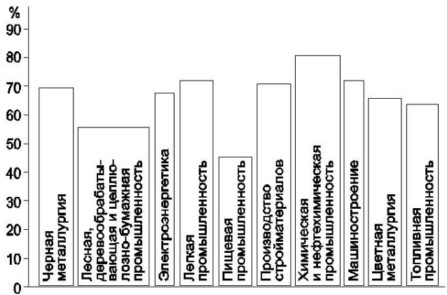

Хроническое недофинансирование инвестиций за последнее десятилетие подвело Россию к рубежу, за которым создается угроза массовых техногенных катастроф, вызванных износом основных фондов (рис. 11.1).

Задачи инвестиционной политики

Несмотря на рост инвестиций в России в 1999-2001 гг. возрастают диспропорции в их отраслевом распределении: в 2000 г. почти половина общего объема инвестиций была вложена в топливно-сырьевые отрасли и транспорт (в начале 90-х годов эта доля составляла около 30%, а в предыдущие десятилетия - 20-25%). Это вызывает снижение удельного веса инвестиций в обрабатывающую промышленность (химия, нефтехимия, машиностроение, металлообработка) и отрасли, ориентированные на конечный потребительский спрос (легкая, пищевая промышленность, услуги).

Важной задачей государства является закрепление положительных тенденций в инвестиционной сфере, создание механизмов перераспределения внутренних инвестиционных ресурсов из сырьевых отраслей в обрабатывающую промышленность для модернизации и формирования современной структуры экономики. В российской экономике в последнее время сложился ряд предпосылок для роста инвестиций.

Преодоление воспроизводственного кризиса в России предполагает восстановление условий для внутреннего накопления. Для этого целесообразно снижение чрезвычайно завышенной эффективности вложений в финансовый сектор экономики, восстановление нормальных экономически обоснованных соотношений между текущим потреблением и накоплением. Требуются меры по поддержке платежеспособного спроса на отечественные товары инвестиционного и потребительского назначения. Решение этих задач может обеспечиваться проведением целого комплекса мероприятий, касающихся различных аспектов ценовой, валютной, налоговой политики, а также политики доходов. Отсюда объективно следует необходимость усиления роли государства как основного субъекта, организующего экономическую деятельность в переходной экономике.

От централизованных капитальных вложений к частным инвестициям

К концу 90-х годов XX в. в России в целом сформировалась рыночная модель инвестиционного процесса. Государство, монопольно осуществлявшее капитальные вложения в плановой экономике, сменили различные категории частных инвесторов. Формируется необходимая инфраструктура инвестиционного процесса - коммерческие банки, разного рода финансовые учреждения, фирмы - поставщики оборудования, агентства по страхованию экспортных кредитов, информационные и консультационные фирмы и др.

Государство целенаправленно проводит последовательную децентрализацию инвестиционного процесса (в том числе и в региональном разрезе). Поддержка негосударственных предприятий за счет централизованных инвестиций осуществляется только кредитованием на возвратной и платной основе. Одновременно бюджетное финансирование сохраняется для социально значимых объектов, имеющих некоммерческий характер. В последние годы значительно расширяется совместное (долевое) государственно-коммерческое финансирование инвестиционных проектов, позволяющее объединить средства и разделить риски. Часть централизованных (кредитных) инвестиционных средств используется на реализацию особо эффективных инвестиционных проектов и объектов малого бизнеса и на предоставление гарантий частному капиталу.