|

Не могу найти требования по оформлению выпускной контрольной работы по курсу профессиональной переподготовки "Менеджмент предприятия" |

Доходность и риск

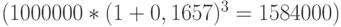

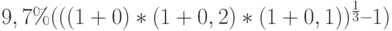

Следовательно, данная инвестиция приносила в среднем по  в год своему владельцу. Капитал предприятия к концу третьего года составил 1 млн. 584 тыс. рублей (1320 + 264). Эквивалентный результат мог бы быть получен при размещении 1 млн. рублей на банковский депозит под эффективную годовую ставку

в год своему владельцу. Капитал предприятия к концу третьего года составил 1 млн. 584 тыс. рублей (1320 + 264). Эквивалентный результат мог бы быть получен при размещении 1 млн. рублей на банковский депозит под эффективную годовую ставку

.

.

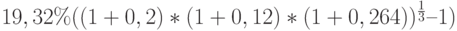

Применив формулу среднеарифметической взвешенной, получим:

В данном случае нельзя сказать, что эквивалентный результат (1 млн. 584 тыс. рублей) мог бы быть получен путем размещения 1 млн. рублей на трехлетний депозит под простую процентную ставку 16,67%. Начисление простых процентов по этой ставке даст лишь 1 млн. 500 тыс. 100 рублей через 3 года. Это служит еще одним доказательством некорректности использования арифметической средней в подобных вычислениях.

Во всех вышеприведенных примерах рассматривался только один вид дохода – прирост стоимости капитала. При определении доходности за единичный период (например – год) данный факт не играет существенной роли, так как и прирост капитала и текущий доход абсолютно равноценны для инвестора, и тот и другой одинаково увеличивают его богатство. Однако, при расчете средней доходности за несколько лет необходимо учитывать различия между этими видами дохода. Получая текущий доход, инвестор оставляет неизменной сумму первоначальных инвестиций. Предположим, что вся чистая прибыль, отраженная в таблице 5.3, ежегодно изымалась собственником капитала в виде дивидендов (табл. 5.4). В этом случае размер инвестированного капитала на начало каждого года оставался неизменным – 1 млн. рублей. Средняя

геометрическая доходность за три года составит  ; среднеарифметическая доходность будет равна

; среднеарифметическая доходность будет равна  .

.

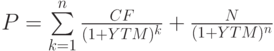

Для анализа инвестиций, приносящих оба вида дохода (текущий и прирост стоимости) широкое распространение получило использование еще одного показателя средней за ряд периодов доходности. В данной роли выступает многократно упоминавшаяся ранее внутренняя норма доходности (irr). Данный показатель учитывает все текущие доходы за период инвестиций и прирост стоимости капитала в конце этого периода. Он незаменим при выполнении прогнозных расчетов по возвратным инвестициям (долгосрочным кредитам, облигационным займам и т.п.), так как позволяет определять полную доходность инвестиций или доходность к погашению (yield to maturity – YTM). Так же как и внутренняя норма доходности, доходность к погашению представляет собой среднюю эффективную процентную ставку, дисконтирование по которой приравнивает приведенную величину совокупных доходов к сумме первоначальных инвестиций:

|

( 5.2.2) |

– сумма первоначальных инвестиций;

– сумма первоначальных инвестиций;

– поток ежегодных текущих доходов от инвестиций;

– поток ежегодных текущих доходов от инвестиций;

– разовая выплата инвестору в конце срока, на который вложен капитал (например, возврат основной суммы кредита);

– разовая выплата инвестору в конце срока, на который вложен капитал (например, возврат основной суммы кредита);

– общий срок вложения капитала.

– общий срок вложения капитала.

Являясь средней процентной ставкой, YTM по своему значению может отличаться как от среднеарифметической, так и среднегеометрической доходности, хотя часто она близка последней. Например, вложение ста тысяч рублей на срок 3 года гарантирует инвестору получение ежегодного текущего дохода в сумме 10 тыс. рублей (в конце каждого года) и возврат всей вложенной суммы в конце третьего года. Соответствующий денежный поток может быть представлен следующим образом (табл. 5.5).

Очевидно, что как среднеарифметическая, так и среднегеометрическая доходности составят одну и ту же величину – 10%. Использовав данные гр. 5 табл. 5.5 и финансовую функцию ВНДОХ электронного табличного процессора MS Excel, получим внутреннюю доходность потока равную также 10%. Несколько изменим структуру ожидаемого денежного потока – в первый год текущий доход составит 0, зато во втором году будет получено 20 тыс. рублей дохода. Среднеарифметическая доходность при этом останется неизменной (10%), средняя геометрическая уменьшится до  , а внутренняя норма доходности составит 9,68%. Это объясняется более поздним поступлением доходов – приведенная стоимость дополнительных 10 тыс. рублей, полученных во втором году, ниже, чем у той же суммы, выплаченной годом раньше.

, а внутренняя норма доходности составит 9,68%. Это объясняется более поздним поступлением доходов – приведенная стоимость дополнительных 10 тыс. рублей, полученных во втором году, ниже, чем у той же суммы, выплаченной годом раньше.

Предположим, что первоначальные инвестиции составят не 100, а только 95 тыс. рублей, а текущий доход поступает равномерно по 10 тыс. рублей в год (табл. 5.6).

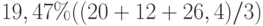

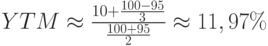

Среднеарифметическая доходность составит  ; среднегеометрическая –

; среднегеометрическая –  . Доходность к погашению также возрастет и составит

. Доходность к погашению также возрастет и составит  .

.

Технические трудности вычисления IRR обусловили разработку упрощенного метода приблизительной оценки величины доходности к погашению. Для этих целей используется следующая формула:

|

( 5.2.3) |

Условные обозначения те же, что и в формуле (5.2.2). Применив ее к данным из табл. 5.6, получим:

Отклонение от точной величины YTM составило 0,12 процентных пункта (12,09 – 11,97). При более высоких уровнях доходности и более длительных сроках инвестиций, точность расчетов по данной формуле значительно ухудшается. Так, если предположить, что первоначальные инвестиции составили не 95, а 80 тыс. рублей, ежегодный текущий доход равен 30, а не 10 тыс. рублей, и поступать он будет в течение пяти, а не трех лет, то приближенное значение YTM по формуле (5.2.3) составит 42,35%, в то время как точная ее величина равна 46,34% (больше на 3,99 процентных пункта). Любопытно, что значение среднегеометрической доходности составит в этом случае 50,55%, то есть она превысит YTM на 4,21 процентных пункта (50,55 – 46,34). Иными словами, расчет по предлагаемой формуле дает не намного более точный результат, чем вычисление среднегеометрической доходности.

В заключение, следует отметить, что ни один из рассмотренных выше показателей средней доходности (арифметическая, геометрическая и ytm) не является наиболее "точным" или "правильным". Каждый из них имеет четко очерченную сферу своего применения. Средняя арифметическая незаменима при расчете средней доходности инвестиционного портфеля за один и тот же период. Средняя геометрическая является инструментом анализа временных рядов, поэтому ее следует использовать для нахождение средней доходности за несколько смежных периодов. Как правило, подобные задачи возникают при ретроспективном анализе уже совершенных сделок, о которых известны лишь значения их доходности за отдельные периоды. Потребность в расчете YTM появляется при планировании финансовых операций, по которым наряду с текущими доходами ожидается возникновение прироста стоимости вложенного капитала. Вся сумма этого прироста относится на самую крайнюю дату – срок возврата первоначальных инвестиций – отсюда название показателя "доходность к погашению".