|

Не могу найти требования по оформлению выпускной контрольной работы по курсу профессиональной переподготовки "Менеджмент предприятия" |

Временная стоимость денег

Сама по себе сложная процентная ставка  ничем не отличается от простой и рассчитывается по такой же формуле (1). Сложная учетная ставка определяется по формуле (2). Так же как и в случае простых процентов возможно применение сложной учетной ставки для начисления процентов (антисипативный метод):

ничем не отличается от простой и рассчитывается по такой же формуле (1). Сложная учетная ставка определяется по формуле (2). Так же как и в случае простых процентов возможно применение сложной учетной ставки для начисления процентов (антисипативный метод):

|

( 11) |

где  – множитель наращения сложных антисипативных процентов.

– множитель наращения сложных антисипативных процентов.

Однако практическое применение такого способа наращения процентов весьма ограничено и он относится скорее к разряду финансовой экзотики.

Как уже отмечалось, наиболее широко сложные проценты применяются при анализе долгосрочных финансовых операций  . На большом промежутке времени в полной мере проявляется эффект реинвестирования, начисления "процентов на проценты". В связи с этим вопрос измерения длительности операции и продолжительности года в днях в случае сложных процентов стоит менее остро. Как правило, неполное количество лет выражают дробным числом через количество месяцев (3/12 или 7/12), не вдаваясь в более точные подсчеты дней. Поэтому в формуле начисления сложных процентов число лет практически всегда обозначается буквой

. На большом промежутке времени в полной мере проявляется эффект реинвестирования, начисления "процентов на проценты". В связи с этим вопрос измерения длительности операции и продолжительности года в днях в случае сложных процентов стоит менее остро. Как правило, неполное количество лет выражают дробным числом через количество месяцев (3/12 или 7/12), не вдаваясь в более точные подсчеты дней. Поэтому в формуле начисления сложных процентов число лет практически всегда обозначается буквой  , а не выражением

, а не выражением  , как это принято для простых процентов. Наиболее щепетильные кредиторы, принимая во внимание большую эффективность простых процентов на коротких отрезках времени, используют смешанный порядок начисления процентов в случае, когда срок операции (ссуды) не равен целому числу лет: сложные проценты начисляются на период, измеренный

целыми годами, а проценты за дробную часть срока начисляются по простой процентной ставке.

, как это принято для простых процентов. Наиболее щепетильные кредиторы, принимая во внимание большую эффективность простых процентов на коротких отрезках времени, используют смешанный порядок начисления процентов в случае, когда срок операции (ссуды) не равен целому числу лет: сложные проценты начисляются на период, измеренный

целыми годами, а проценты за дробную часть срока начисляются по простой процентной ставке.

|

( 12) |

где  – число полных лет в составе продолжительности операции,

– число полных лет в составе продолжительности операции,

– число дней в отрезке времени, приходящемся на неполный год,

– число дней в отрезке времени, приходящемся на неполный год,

–временная база.

–временная база.

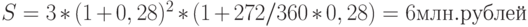

В этом случае вновь возникает необходимость выполнения календарных вычислений по рассмотренным выше правилам. Например, ссуда в 3 млн. рублей выдается 1 января 1997 года по 30 сентября 1999 года под 28% годовых (процентная ставка). В случае начисления сложных процентов за весь срок пользования деньгами наращенная сумма составит:

Если же использовать смешанный способ (например, коммерческие проценты с точным числом дней), то получим:

Таким образом, щепетильность кредитора в данном случае оказалась вовсе не излишней и была вознаграждена дополнительным доходом в сумме 85 тыс. рублей.

Важной особенностью сложных процентов является зависимость конечного результата от количества начислений в течение года. Здесь опять сказывается влияние реинвестирования начисленных процентов: база начисления возрастает с каждым новым начислением, а не остается неизменной, как в случае простых процентов. Например, если начислять 20% годовых 1 раз в год, то первоначальная сумма в 1 тыс. рублей возрастет к концу года до 1,2 тыс. рублей (1 * (1+ 0,2)). Если же начислять по 10% каждые полгода, то будущая стоимость составит 1,21 тыс. рублей (1 * (1 + 0,1) * (1 + 0,1)), при поквартальном начислении по 5% она возрастет до 1,216 тыс. рублей. По мере увеличения числа начислений (  ) и продолжительности операции эта разница будет очень сильно увеличиваться. Если разделить сумму начисленных процентов при ежеквартальном наращении на первоначальную сумму, то получится 21,6% (0,216 / 1 * 100), а не 20%. Следовательно сложная ставка 20% при однократном наращении и 20% (четыре раза по 5%) при поквартальном

наращении приводят к различным результатам, то есть они не являются эквивалентными. Цифра 20% отражает уже не действительную (эффективную), а номинальную ставку. Эффективной процентной ставкой является значение 21,6%. В финансовых расчетах номинальную сложную процентную ставку принято обозначать буквой

) и продолжительности операции эта разница будет очень сильно увеличиваться. Если разделить сумму начисленных процентов при ежеквартальном наращении на первоначальную сумму, то получится 21,6% (0,216 / 1 * 100), а не 20%. Следовательно сложная ставка 20% при однократном наращении и 20% (четыре раза по 5%) при поквартальном

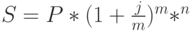

наращении приводят к различным результатам, то есть они не являются эквивалентными. Цифра 20% отражает уже не действительную (эффективную), а номинальную ставку. Эффективной процентной ставкой является значение 21,6%. В финансовых расчетах номинальную сложную процентную ставку принято обозначать буквой  . Формула наращения по сложным процентам при начислении их m раз в году имеет вид:

. Формула наращения по сложным процентам при начислении их m раз в году имеет вид:

|

( 13) |

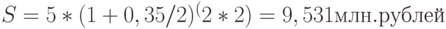

Например ссуда размером 5 млн. рублей выдана на 2 года по номинальной сложной процентной ставке 35% годовых с начислением процентов 2 раза в год. Будущая сумма к концу срока ссуды составит:

.

.

При однократном начислении ее величина составила бы лишь 9,113 млн. рублей (5 * (1 + 0,35)^2; зато при ежемесячном начислении возвращать пришлось бы уже 9,968 млн. рублей (5 * 1 + (0,35 / 12)^(12 * 2)).

При начислении антисипативных сложных процентов, номинальная учетная ставка обозначается буквой  , а формула наращения принимает вид:

, а формула наращения принимает вид:

|

( 14) |

Выражение  множитель наращения по номинальной учетной ставке.

множитель наращения по номинальной учетной ставке.

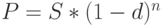

Дисконтирование по сложным процентам также может выполняться двумя способами – математическое дисконтирование и банковский учет. Последний менее выгоден для кредитора, чем учет по простой учетной ставке, поэтому используется крайне редко. В случае однократного начисления процентов его формула имеет вид:

|

( 15) |

где  – дисконтный множитель банковского учета по сложной учетной ставке.

– дисконтный множитель банковского учета по сложной учетной ставке.

при  получаем

получаем

|

( 16) |

где  – номинальная сложная учетная ставка,

– номинальная сложная учетная ставка,

– дисконтный множитель банковского учета по сложной номинальной учетной ставке.

– дисконтный множитель банковского учета по сложной номинальной учетной ставке.

Значительно более широкое распространение имеет математическое дисконтирование по сложной процентной ставке  . Для

. Для  получаем

получаем

|

( 17) |

где  – дисконтный множитель математического дисконтирования по сложной процентной ставке.

– дисконтный множитель математического дисконтирования по сложной процентной ставке.

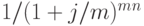

При неоднократном начислении процентов в течение года формула математического дисконтирования принимает вид:

|

( 18) |

где  –номинальная сложная процентная ставка,

–номинальная сложная процентная ставка,

– дисконтный множитель математического дисконтирования по сложной номинальной процентной ставке.

– дисконтный множитель математического дисконтирования по сложной номинальной процентной ставке.

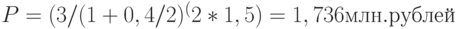

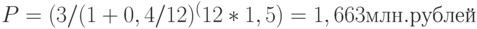

Например, требуется определить современную стоимость платежа в размере 3 млн. рублей, который должен поступить через 1,5 года, процентная ставка составляет 40%:

при

при  (начисление 1 раз в полугодие)

(начисление 1 раз в полугодие)

при  (ежемесячное начисление)

(ежемесячное начисление)  .

.

По мере увеличения числа начислений процентов в течение года (  ) промежуток времени между двумя смежными начислениями уменьшается – при

) промежуток времени между двумя смежными начислениями уменьшается – при  = 1 этот промежуток равен 1 году, а при

= 1 этот промежуток равен 1 году, а при  = 12 – только 1 месяцу. Теоретически можно представить ситуацию, когда начисление сложных процентов производится настолько часто, что общее его число в году стремится к бесконечнности, тогда величина промежутка между отдельными начислениями будет приближаться к нулю, то есть начисление станет практически непрерывным. Такая на первый взгляд гипотетическая ситуация имеет важное значение для финансов и при построении сложных аналитических моделей (например при разработке масштабных инвестиционных проектов) часто применяют непрерывные проценты. Непрерывная процентная ставка (очевидно, что при непрерывном начислении речь может идти только о сложных процентах) обозначается буквой

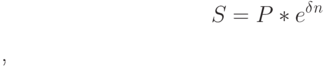

= 12 – только 1 месяцу. Теоретически можно представить ситуацию, когда начисление сложных процентов производится настолько часто, что общее его число в году стремится к бесконечнности, тогда величина промежутка между отдельными начислениями будет приближаться к нулю, то есть начисление станет практически непрерывным. Такая на первый взгляд гипотетическая ситуация имеет важное значение для финансов и при построении сложных аналитических моделей (например при разработке масштабных инвестиционных проектов) часто применяют непрерывные проценты. Непрерывная процентная ставка (очевидно, что при непрерывном начислении речь может идти только о сложных процентах) обозначается буквой  (читается "дельта"), часто этот показатель называют "сила роста". Формула наращения по непрерывной процентной ставке имеет вид:

(читается "дельта"), часто этот показатель называют "сила роста". Формула наращения по непрерывной процентной ставке имеет вид:

|

( 19) |

где  – основание натурального логарифма (

– основание натурального логарифма (  .),

.),

– множитель наращения непрерывных процентов.

– множитель наращения непрерывных процентов.

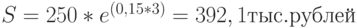

Например, чему будет равна через 3 года сумма 250 тыс. рублей, если сегодня положить ее на банковский депозит под 15% годовых, начисляемых непрерывно?

.

.

Для непрерывных процентов не существует различий между процентной и учетной ставками – сила роста является универсальным показателем. Однако, наряду с постоянной силой роста может использоваться переменная процентная ставка, величина которой меняется по заданному закону (математической функции). В этом случае можно строить очень мощные имитационные модели, однако математический аппарат расчета таких моделей достаточно сложен и не рассматривается в настоящем пособии, так же как и начисление процентов по переменной непрерывной процентной ставке.

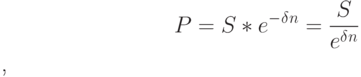

Непрерывное дисконтирование с использованием постоянной силы роста выполняется по формуле:

|

( 20) |

где  – дисконтный множитель дисконтирования по силе роста.

– дисконтный множитель дисконтирования по силе роста.

Например, в результате осуществления инвестиционного проекта планируется получить через 2 года доход в размере 15 млн. рублей. Чему будет равна приведенная стоимость этих денег в сегодняшних условиях, если сила роста составляет 22% годовых?

.

.