| cколько попыток |

Зарплата и кадры в 1С:Бухгалтерии

Расчет отчислений на социальные нужды

Прежде чем заниматься расчетом ЕСН, нужно проверить ставки отчислений на социальные нужны. Сделать это можно, воспользовавшись командой меню Зарплата > Учет НДФЛ и ЕСН > Сведения о ставках ЕСН и ПФР. Когда будет открыта форма регистра сведений Сведения о ставках ЕСН и ПФР по шкале для несельскохозяйственных производителей на 2009 год, ее можно заполнить автоматически, нажав на кнопку Заполнить.

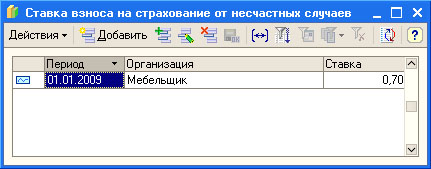

Эти параметры одинаковы для всех организаций, а ставка взноса на страхование от несчастных случаев зависит от рода деятельности, которой занято предприятие.

Эту ставку следует заполнять самостоятельно для каждой организации, по которой ведется учет ( Зарплата > Учет НДФЛ и ЕСН > Ставка взноса на страхование от несчастных случаев ). Предположим, что наша организация облагается взносами по ставке, соответствующей 6-му классу профессионального риска, то есть ставка составит 0,7% ( рис. 8.27).

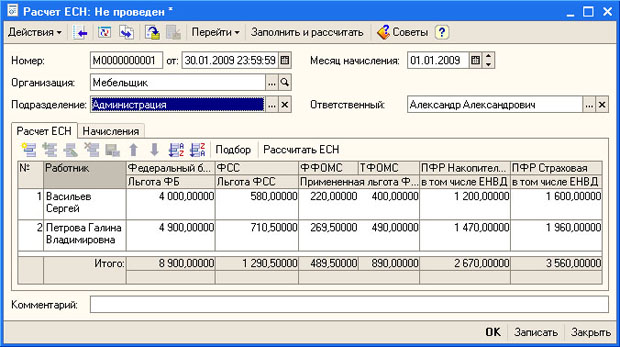

Теперь, для расчета и начисления отчисления на социальные нужды, воспользуемся документом Расчет ЕСН ( Зарплата > Расчет ЕСН ). Если до заполнения документа (как в нашем случае) работникам организации была начислена заработная плата, мы можем создать документ, после чего нажать в его панели инструментов кнопку Заполнить и рассчитать. По нажатию этой кнопки документ заполняется автоматически ( рис. 8.28).

Вкладка Начисления ( рис. 8.29) содержит информацию о начислениях по работникам, вкладка Расчет ЕСН (приведена выше, на рис. 8.28) содержит расчет налога.

Конечно же, для заполнения этого документа можно использовать не только кнопку Заполнить и рассчитать, но и другие способы.

Проведем документ и посмотрим, какие движения он сформировал. Документ модифицировал данные в двух регистрах. Во-первых - это регистр накопления Исчисленный ЕСН, где документ записывает сведения о размерах исчисленных взносов. Во-вторых - регистр накопления ЕСН сведения о доходах, где делаются записи о начисленных доходах сотрудников.

Теперь, когда мы завершили расчет взносов на социальные нужды, можно переходить к отражению заработной платы в учете, а именно, к п. 7. вышеприведенной схемы.

Отражение заработной платы в регламентированном учете

Для отражения заработной платы в регламентированном учете воспользуемся документом Отражение зарплаты в регламентированном учете ( Зарплата > Отражение зарплаты в регламентированном учете ).

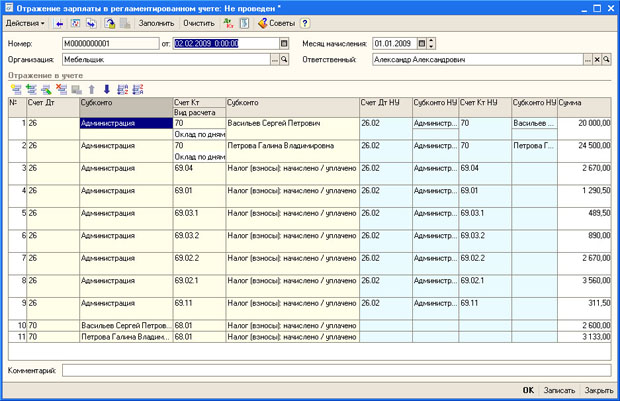

На рис. 8.30 вы можете видеть документ, который мы создали и автоматически заполнили данными по отражению в учете заработной платы, удержания НДФЛ и отчислений на социальные нужды.

Автоматическое заполнение документа производится с помощью кнопки Заполнить. Он формирует необходимые проводки в бухгалтерском и налоговом учете, руководствуясь, во-первых - способами отражения заработной платы в учете, заданными для видов начислений работников, во-вторых - документами Начисление зарплаты и Расчет ЕСН (заполненными и проведенными) за соответствующий период. В результате документ формирует проводки. При необходимости документ можно отредактировать вручную. Если всё заполнено правильно, мы можем провести документ.

При проведении документ формирует бухгалтерские записи следующего вида:

| Д26 К70 - на сумму начисленной заработной платы; |

| Д26 К69 - на сумму начисленных отчислений на социальные нужды; |

| Д70 К68 - на сумму НДФЛ, удержанного из заработной платы работников; |

В ходе проведения документа изменения вносятся в регистр бухгалтерии Журнал проводок (бухгалтерский учет) и в регистр бухгалтерии Журнал проводок (налоговый учет по налогу на прибыль).

Отчеты по оплате труда

В 1С:Бухгалтерии предусмотрено формирование различных отчетов, связанных с оплатой труда и налогообложением. В частности, это следующие отчеты:

- Зарплата > Структура задолженности перед работниками. Этот отчет позволяет получить данные о задолженности перед работниками за определенный период. Выводятся сведения о начальном сальдо расчетов, об объеме начисленных и выплаченных работникам средств, а так же о конечном сальдо по расчетам с работниками.

- Зарплата > Анализ расходов на оплату труда. Отчет позволяет проанализировать расходы организации на оплату труда, включая начисления сотрудникам и отчисления на социальные нужды в разрезе счетов учета расходов (в нашем случае - счет 26), счетов учета расчетов по оплате труда (70), счетов отчислений на социальные нужды (субсчета счета 69), рис. 8.31.

- Зарплата > Учет НДФЛ и ЕСН > Налоговая карточка 1-НДФЛ. Отчет позволяет сформировать Налоговую карточку по учету доходов и налога на доходы физических лиц (форма №1- НДФЛ ) для работников организации в соответствии с приказом Министерства по налогам и сборам Российской Федерации от 31 октября 2003 г. N БГ-3-04/583

- Зарплата > Учет НДФЛ и ЕСН > Сведения о доходах физических лиц 2-НДФЛ. Отчет позволяет сформировать Справку о доходах физического лица (форма №2- НДФЛ ).

- Зарплата > Учет НДФЛ и ЕСН > Индивидуальная карточка по ЕСН. Отчет формирует справку Карточка учета сумм начисленных выплат и иных вознаграждений, сумм начисленного единого социального налога а также сумм налогового вычета за год. Карточка формируется в соответствии с Приказом МНС РФ от 27 июля 2004 г. N САЭ-3-05/443.

- Зарплата > Учет НДФЛ и ЕСН > Индивидуальная карточка по ОПС. Формирует отчет Индивидуальная карточка учета сумм начисленных выплат и иных вознаграждений, сумм страховых взносов на обязательное пенсионное страхование за год.

Документы, отчеты и другие системные объекты, доступные в меню Кадры > Персонифицированный учет, позволяют готовить формы отчетности по персонифицированному учету для системы Государственного Пенсионного Страхования.

Выводы

В этой лекции мы познакомились с особенности организации кадрового учета в 1С:Бухгалтерии, с особенностями начисления, выплаты заработной платы, отражения операций по заработной плате в учете, исчисления НДФЛ, ЕСН, формирования отчетности по заработной плате, кадрам, налогам.

Наша следующая лекция посвящена особенностям учета в 1С:Бухгалтерии основных средств.