Оценка эффективности инноваций

7.3. Управление рисками инновационной деятельности

Сложность управления экономико-производственными системами (а к ним, несомненно, относится создание и реализация нововведений как орудия в конкурентной борьбе) определяется тем, что большинство параметров таких систем носит вероятностный характер, а главное, они являются нестационарными. Планирование и управление по некоторым образом обработанным (например, усредненным) характеристикам не дают должного эффекта, так как пока они осуществляются, изменяются и сама система, и окружающая ее среда. При этом возникают проблемы размерности системы, недостатка априорной информации, наличия плохо формализуемых факторов, нечеткости и множественности критериев оценки принимаемых решений и т.д.

Итак, неопределенность - один из главных признаков инновационного проекта. Под неопределенностью понимается неполнота или неточность информации о предпосылках, условиях или последствиях реализации проекта, в том числе о связанных с ними затратах и результатах. Ее причинами являются основные три группы факторов: незнание, случайность и противодействие.

В частности, неопределенность объясняется тем, что экономические проблемы сводятся в своей сущности к задачам выбора из некоторого числа альтернатив. При этом экономические агенты (организации и индивиды) не располагают полным знанием ситуации для выработки оптимального решения, а также не имеют вычислительных средств достаточной мощности для адекватного учета всей доступной им информации. Неопределенность условий реализации проекта не является заданной. По мере осуществления проекта участникам поступает дополнительная информация об условиях реализации, и ранее существующая неопределенность снижается.

В количественном отношении неопределенность подразумевает возможность отклонения результата от ожидаемого (или среднего) значения как в меньшую, так и в большую сторону. Такая неопределенность носит название "спекулятивной", в отличие от "чистой" неопределенности, предполагающей только возможность негативных отклонений конечного результата деятельности.

В современной экономической теории в качестве "индикатора" (или "двойника") неопределенности выступает категория риска. Основное различие между риском и неопределенностью заключается в том, известны ли принимающему решения субъекту количественные вероятности наступления определенных событий. Как правило, термин "риск" используется для характеристики экономической ситуации, в которой известны все вероятности происхождения событий. В случае же, когда не имеется возможности оценить на субъективной или объективной основе вероятности получения тех или иных результатов (возникновения событий), используется термин "неопределенность".

Соответственно под риском в экономической теории понимается вероятность (угроза) потери части своих ресурсов, недополучения доходов или появления дополнительных расходов и (или) обратное - возможность получения значительной выгоды (дохода) в результате осуществления инновационного проекта. Риск также можно определить как обобщенную субъективную характеристику ситуации принятия решения в условиях неопределенности, отражающую возможность появления и значимость для субъекта принятия решений ущерба в результате последствий принятия того или иного решения. Поэтому любой вид анализа и оценки должен проводиться с учетом риска и неопределенности.

Выделяют два типа риска - статический (катастрофический) и динамический. Статический риск соответствует "чистой" неопределенности, а динамический риск - "спекулятивной" неопределенности. Статический (катастрофический) риск - это вероятность необратимых потерь активов вследствие нанесения непоправимого ущерба субъекту экономики, вызванного непредвиденными изменениями многочисленных факторов внешней и внутренней среды. Динамический риск связан с возникновением непредвиденных изменений стоимости рассматриваемого объекта под действием факторов внешней среды (например, колебаний экономической конъюнктуры), а также неадекватных управленческих решений (фактической реализации стратегии, отличающейся от той, которая соответствует заранее оцененному максимальному значению критерия эффективности). Отличие динамических рисков от статических заключается в том, что последние могут проявиться, как правило, только однократно на протяжении срока инвестирования и их появление означает прекращение инвестиционного проекта, тогда как динамические риски могут возникать неоднократно за время реализации проекта, не приводя при этом к его прекращению.

В отличие от неопределенности вообще, риск является измеримой величиной, его количественной мерой служит вероятность неблагоприятного исхода. В наиболее общем виде инновационный риск можно определить как возможность полной или частичной потери капитала, инвестируемого в инновационные проекты. В более узком смысле под инновационным риском понимается измеримая вероятность недополучения прибыли либо потери доходов в ходе реализации инновационных проектов. Объектом риска в данном случае выступают имущественные интересы лица, осуществляющего вложения своих средств, т.е. инвестора.

Следует отметить основные компоненты концепции риска для инновационных проектов:

- риск имеет место по отношению к будущему, а значит, тесно связан с принятием решения;

- категории "неопределенность" и "риск" тесно связаны, однако это не синонимы;

- риск возникает в тех случаях, когда надо принять решение (один из вариантов перевода слова "риск" - "принятие решения, результат которого неизвестен");

- риск субъективен, а неопределенность объективна;

- для инновации справедливо правило: "если нет риска, то нет и ничего нового" - инновация, как орудие глобальной конкуренции, становится бессмысленной.

Любой риск инновационного проектирования многогранен в своих проявлениях и представляет собою сложную конструкцию из элементов других рисков. Проявления риска индивидуальны для каждого участника ситуации.

Таким образом, риск инновационного проекта - это система факторов, проявляющаяся в виде комплексов рисков, индивидуальных для каждого участника проекта в количественном и качественном отношениях. Такую систему можно представить в следующем виде:

| где | n | - | возможное количество отдельных рисков; |

| m | - | число участников выполнения проекта, | |

|

- | частный риск для частного участника процесса. |

Итак, значение любого риска для каждого участника индивидуально, а общий риск инновационного проекта есть сложная система частных (в том числе индивидуальных) рисков со сложными многочисленными связями.

Как правило, выделяются следующие виды рисков:

- собственно инновационные, т.е. риски неполучения ожидаемых результатов НИР, научных и инженерных разработок;

- технико-технологические, обусловленные трудностями технической и технологической реализации новшества и т.п.;

- производственные, связанные с необходимостью адаптации технологии, остановками и перерывами в производстве и т.п.;

- экономические (рост затрат, прежде всего на стадии НИОКР, увеличение цен на сырье и комплектующие, инфляция и т.п.);

- коммерческие (отторжение новшества потребителем, появление товара-аналога, обладающего патентной защитой, и т.п.);

- финансовые (кредитные, валютные, процентные и другие риски, связанные с биржевыми операциями);

- социальные (несоответствие новшества культурным ценностям потребителей и т.д.);

- политические (изменение законодательства, приоритетов, административные ограничения и т.д.);

- отраслевые, т.е. специфические риски отраслевой деятельности (промышленность, строительство, сельское хозяйство и т.п.);

- экологические и природно-климатические;

- риски умышленных противоправных действий (мошенничество и т. п.).

В ситуации, когда универсальным законом экономики является неопределенность конечного результата вложений, субъект экономики, избегающий риска, вынужден искать способы, позволяющие ему не потерять свои вложения. В связи с чем анализ и учет неопределенности и рисков при инвестировании в инновационные проекты предполагает углубленное изучение как можно большего числа неконтролируемых факторов, способных повлиять на осуществление проекта и выбор наиболее действенных и оптимальных по затратам методов и технологий оценки, анализа, учета, управления, снижения и оптимизации рисков. Модель организации работ по управлению риском приведена на рис. 7.2.

Прежде чем предложить методы снижения потерь от рисков, уменьшить связанные с ними факторы, необходимо проанализировать риски.

В рамках анализа решается задача согласования двух практически противоположных стремлений - максимизация прибыли и минимизация рисков проектов ( рис. 7.3).

Анализ рисков - деятельность по выявлению факторов, способствующих возникновению рисков и оценке их значимости. Анализ рисков можно подразделить на два взаимно дополняющих друг друга вида: качественный и количественный.

Качественный анализ может быть сравнительно простым, его главная задача - определить факторы риска, этапы и работы, при выполнении которых риск возникает и т.д., т.е. установить потенциальные области риска, после чего идентифицировать все возможные риски. Ключом к управлению рисками является контролирование их вероятности появления, которая уменьшается с прогрессом разработки. Риск остается, но, управляя им, мы снижаем шансы того, что возможна катастрофа. Эффективно управляемый риск менее разрушителен, чем работа в режиме реакции на его проявление. Характер ситуации при управляемом и неуправляемом рисках отражен на рис. 7.4.

Уровень риска есть базовый критерий для решения о начале проекта, как и графика его выполнения и бюджета. Неточность оценки уровня риска до начала работ может быть устранена впоследствии.

После идентификации рисков следует установить их приоритеты. Полезно при этом использовать карту рисков ( рис. 7.5).

На поле карты рисков нанесены данные для шести рисков, выбранных из более длинного списка:

- P - не определены требования к эксплуатации продукта;

- M - "крестный отец" проекта уходит, возникают проблемы с управлением;

- TS - будет ли тестирование воспроизводить условия эксплуатации?

- TC - будет ли обеспечена работа при требуемой температуре?

- C - не надо ли улучшить основной параметр в интересах победы в конкуренции?

- S - отсутствие проверенной системы компьютерной поддержки поставок.

Пороговая линия на рис. 7.5 отсекает риски, особо важные (расположены выше нее), требующие активного риск-менеджмента. Риски, расположенные на карте ниже этой линии, не требуют такого подхода. Управление обычно заключается в понижении вероятности риска. Каждый риск требует специального плана действий со своими сроками и критериями выполнения.

Наиболее широко используемыми методами качественной оценки риска вложений являются анализ уместности затрат и метод аналогий. Анализ уместности затрат ориентирован на выявление социальных зон риска. Он базируется на предположении, что перерасход средств может быть вызван одним или несколькими из следующих четырех факторов:

- изначальная недооценка стоимости проекта в целом или его отдельных фаз и составляющих;

- изменение границ проектирования, обусловленное непредвиденными обстоятельствами;

- отличие производительности машин и механизмов от предусмотренной проектом;

- увеличение стоимости проекта в сравнении с первоначальной вследствие инфляции или изменения налогового законодательства.

Эти факторы могут быть детализированы. В каждом конкретном случае несложно составить контрольный перечень возможного повышения затрат по статьям для каждого варианта проекта или его элементов.

При анализе рискованности нового проекта строительства промышленного объекта полезными могут оказаться сведения о последствиях воздействия неблагоприятных факторов на другие столь же рискованные проекты (метод аналогий). Оперируя методом аналогий, следует проявлять определенную осторожность, так как, даже основываясь на самых тривиальных и известных случаях неудачного завершения проектов, очень трудно сформулировать предпосылки для анализа, исчерпывающий и реалистический набор возможных сценариев срыва проекта. Дело в том, что для большинства подобных ситуаций характерны следующие особенности:

- возникающие осложнения нередко наслаиваются друг на друга, так как имеют длительный "инкубационный" период;

- они качественно различны;

- их эффект проявляется как результат сложного взаимодействия.

Первичную оценку вероятности успеха проекта можно выполнить с помощью рекомендаций, предложенных на рис. 7.6.

К этой же группе методов относят экспертный подход к анализу и оценке рисков и оценку показателей предельного уровня.

Экспертный анализ рисков применяют на начальных этапах работы в случае, если объем исходной информации является недостаточным для количественной оценки эффективности и рисков.

Достоинствами экспертного анализа рисков являются отсутствие необходимости в точных исходных данных и дорогостоящих программных средствах, возможность проводить оценку до расчета эффективности, а также простота расчетов. К основным недостаткам следует отнести трудность в привлечении независимых экспертов и субъективность оценок.

Алгоритм экспертного анализа рисков имеет следующую последовательность.

- По каждому виду риска определяется приемлемый предельный уровень; предельный уровень рисков определяется по 100-балльной шкале.

- Устанавливается, при необходимости, дифференцированная оценка уровня компетентности экспертов, являющаяся конфиденциальной. Оценка выставляется по 10-балльной шкале.

- Риски оцениваются экспертами с точки зрения вероятности наступления рискового события (в долях единицы) и опасности данных рисков для успешного завершения работы (по 100-балльной шкале). Каждый эксперт заполняет табл. 7.6.

- Оценки, проставленные экспертами по каждому виду рисков, сводятся в таблицы, в которых определяется интегральный уровень по каждому виду риска (табл. 7.7).

- Сравниваются интегральный уровень рисков, полученный в результате экспертного опроса, и предельный уровень для данного вида риска. Выносится решение о приемлемости данного вида риска для разработчика.

- В случае если принятый предельный уровень одного или нескольких видов рисков ниже полученных интегральных значений, разрабатывается комплекс мероприятий, направленных на снижение влияния выявленных рисков на успех реализации проекта, и осуществляется повторный анализ рисков.

| № п/п | ФИО эксперта | Уровень компетентности эксперта | Важность рисков | Интегральный уровень рисков |

|---|---|---|---|---|

| 1 | 2 | 3 | 4 | Гр. 5 = гр. 3 х гр. 4 |

| 1 | ||||

| 2 | ||||

| N | ||||

| Итого | ? по ст. 3 | ? по ст. 3 : ? по ст. 5 |

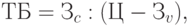

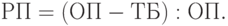

Показатели предельного уровня характеризуют степень устойчивости проекта по отношению к возможным изменениям условий его реализации. Предельным значением параметра для t-го года является такое значение, при котором чистая прибыль от проекта равна нулю. Основным показателем этой группы является точка безубыточности (ТБ) - уровень физического объема продаж на протяжении расчетного периода времени, при котором выручка от реализации продукции совпадает с издержками производства.

Для подтверждения устойчивости проекта необходимо, чтобы значение точки безубыточности было меньше номинальных значений производства и продаж. Чем дальше от них значение точки безубыточности (в процентном отношении), тем устойчивее проект. Проект обычно признается устойчивым, если значение точки безубыточности не превышает 75% от номинального объема производства.

Точка безубыточности определяется по формуле

| где |  |

- | постоянные затраты, размер которых напрямую не связан с объемом производства продукции (руб.); |

| Ц | - | цена за единицу продукции (руб.); | |

|

- | переменные затраты (руб./ед.). |

Уровень резерва прибыльности (РП) как доли от планируемого объема продаж (ОП) определяется по формуле

Расчет точки безубыточности может быть проиллюстрирован с помощью графика ( рис. 7.7).

Показатель точки безубыточности позволяет определить следующее:

- требуемый объем продаж, обеспечивающий получение прибыли;

- зависимость прибыли предприятия от изменения цены;

- значение каждого продукта в доле покрытия общих затрат.

Расчет точки безубыточности усложняется при оценке проекта, результатом которого является выпуск нескольких видов продукции.

Качественный анализ рисков приводит к следующим результатам.

Ранжирование общего риска проекта. Ранжирование риска может означать, что общий риск проекта относительно других проектов может быть высок или низок. Можно сравнивать риски разных проектов по отношению друг к другу. Такое ранжирование может быть использовано для назначения персонала, других ресурсов проекта с различными рейтингами риска, чтобы решение по анализу пользы затрат в данном проекте было более точным и давало рекомендации для инициации проекта, его продолжения или отмены.

Список рисков по приоритету. Риски могут быть разбиты по приоритету, по различному количеству критериев. Это включает рейтинг: высокий, низкий, средний или уровень иерархической структуры работ. Риски могут быть сгруппированы таким образом, что один приоритет рисков требует незамедлительного отклика, а другие могут быть обработаны впоследствии. Риски часто воздействуют на стоимость, расписание, функциональность и качество. Их оценка должна производиться различными способами рейтингов. Значимым рискам следует иметь описание оснований для оценки вероятности и воздействия.

Список рисков для дополнительного анализа и управления. Риски, попадающие в категорию высоких или средних, должны быть главными кандидатами для дальнейшего анализа, включая количественный анализ рисков, и для дальнейших действий по управлению pисками.

Тренды в результатах качественного анализа риска. При повторении анализа проявляется тенденция - тренд в результатах анализа. Такой тренд может сделать отклики на риск или дальнейший анализ более или менее срочным и важным.

Количественная оценка риска, т.е. численное определение размеров отдельных рисков и риска проекта в целом, - проблема более сложная. Сначала все риски измеряют в единицах, свойственных каждому из них, затем - в денежных единицах и, наконец, оценивают риск проекта в целом.

Различают два подхода к учету факторов неопределенности и риска в расчетах эффективности инноваций:

- оценка по одному (базовому) сценарию реализации проекта, предусматривающему умеренно пессимистичные значения варьируемых показателей;

- оценка с принятием во внимание всех возможных сценариев реализации сценариев реализации проекта с учетом степени их возможности.

Сценарием реализации проекта будем называть конкретные условия реализации (конкретное сочетание факторов неопределенности), применительно к которым осуществляется оценка экономической эффективности и финансовой реализуемости проекта.

Указанные два подхода предопределяют характер методов учета факторов неопределенности и риска при оценке эффективности проектов. Это следующие методы:

- корректировки ставки дисконта на величину премии за риск;

- определения границ безубыточности;

- сценариев;

- имитационное моделирование (метод Монте-Карло и анализ чувствительности).

Метод корректировки ставки дисконта на величину премии за риск и метод определения границ безубыточности основаны на использовании одного сценария реализации проекта. Метод сценариев оценки уровня риска и определения средней ожидаемой эффективности проекта основан на втором подходе, использующем множество сценариев реализации проекта. А методы оценки эффективности без учета факторов неопределенности и риска можно рассматривать как основанные на использовании единственного, но детерминированного, сценария реализации проекта, о котором "имеется" полная и точная информация. Следовательно, оценка эффективности проектов с учетом факторов неопределенности и риска является более общей (комплексной) по отношению к детерминированной оценке эффективности.

Метод корректировки ставки дисконта относится к числу методов укрупненной оценки устойчивости инновационного проекта, реализуемого в условиях неопределенности и риска. Укрупненная оценка устойчивости проекта осуществляется по показателям эффективности проекта, рассчитываемым только по одному, базовому сценарию его реализации. При формировании базового сценария используются умеренно пессимистические прогнозы технико-экономических показателей проекта и показателей внешней среды: экономической, социальной, экологической и др. (например, ставок налогов; цен на продукцию, услуги и поставки; уровня инфляции и т.д.), а также закладываются меры по повышению (обеспечению) устойчивости проекта.

В качестве мер обеспечения устойчивости проекта могут, в частности, предусматриваться:

- резервирование финансовых средств на покрытие инвестиционных и производственных расходов, обусловленных ошибками проектирования, пересмотром проектных решений (например, сроков строительства), задержками оплаты продукции и т.д.;

- резервирование времени в календарном плане осуществления проекта на случай нарушения его сроков выполнения;

- увеличение текущих операционных издержек на величину затрат по ликвидации последствий возможных аварий и т.д.;

- изменение объемов производства и т.п.

С учетом принятых при формировании базового сценария мер определяется денежный поток проекта. Устанавливается ставка премии за риск в зависимости от уровня риска. При отсутствии инфляции используемая в расчетах эффективности реальная ставка дисконта увеличивается (корректируется) на величину ставки премии за риск:

| где |  |

- | скорректированная ставка дисконта, учитывающая величину премии за риск, %; |

|

- | реальная ставка дисконта, не учитывающая последующую возможную инфляцию, %; | |

|

- | ставка премии за риск, %. |

По скорректированной ставке дисконта рассчитываются показатели эффективности NPV, PI, IRR.

При соблюдении указанных условий проект считается устойчивым, если NPV имеет достаточно высокое положительное значение.

Следует отметить, что для корректного применения описанного метода оценки факторов неопределенности необходимо:

- учитывать через корректировку нормы дисконта лишь случайные факторы, которые могут появиться на любом шаге расчета;

- отражать влияние большинства негативных факторов, о которых имеется хотя бы ориентировочная информация, в сценарии, включая в состав операционных издержек (или инвестиций) расходы на устранение их последствий;

- учитывать влияние негативных факторов, о которых нет информации, путем соответствующей корректировки ставки дисконта.

Для расчета величины (ставки) премии за риск обычно используется кумулятивный (пофакторный) метод, а для определения скорректированной номинальной ставки дисконта, уже учитывающей в своем составе премию за риск, может применяться метод бета-коэффициента.

Кумулятивный метод определения ставки премии за риск. Чем выше инвестор оценивает уровень риска, тем более высокие требования предъявляет он к доходности инвестиций. Следовательно, чем выше уровень риска, тем выше должна быть ставка премии за риск, на которую увеличивается ставка дисконта. Кумулятивный метод является наиболее корректным, поскольку исходит из классификации отдельных факторов риска и оценки вклада каждого из них в суммарную величину премии за риск. В этом случае имеем:

| где |  |

- | ставка премии за риск, %; |

|

- | факторная премия за риск, %; | |

| k | - | число факторов риска, учитываемых при определении кумулятивной ставки премии за риск. |

Метод бета-коэффициента. По этому методу риски, связанные с проектом, подразделяют на следующие:

- обусловленные появлением непредвиденных обстоятельств (например, прекращение проекта из-за банкротства предприятия, продажа финансовых инструментов из-за бесперспективности сформированного пакета ценных бумаг и т. д.);

- несистематические, обусловливающие изменение доходности рассматриваемого проекта (ценной бумаги);

- систематические, связанные с общерыночными колебаниями цен на ресурсы и колебаниями доходности ценных бумаг на фондовом рынке (этот вопрос подробнее будет рассмотрен в другой главе).

Бета-модель учитывает только систематический риск. Она связывает доходность ценной бумаги (акций) предприятия с уровнем риска инвестиций в них. Уровень риска измеряется коэффициентом бета (b). При бета-методе определения ставки дисконта с корректировкой на риск (используемого для оценки эффективности реальных проектов) считается, что систематический риск проекта совпадает с риском инвестиций в акции предприятия, реализующего проект, или предприятия-аналога. Поэтому b-коэффициент акций предприятия распространяется и на реализуемый проект. Скорректированная на риск ставка дисконта для оцениваемого проекта принимается на уровне ожидаемой доходности акций данного предприятия. Бета-коэффициенты для действующих предприятий рассчитываются специализированными учреждениями на основе регулярных статистических данных и периодически публикуются в специальных справочниках.

Ожидаемая доходность акций предприятия по известному b-коэффициенту рассчитывается по формуле

| где | b | - | бета-коэффициент; |

| Е | - | ожидаемая доходность акций предприятия; | |

|

- | доходность безрисковых ценных бумаг; | |

|

- | среднерыночная доходность ценных бумаг. |

Среднерыночная доходность  представляет собой доходность инвестиций в пакет акций, имеющий структуру всей совокупности ценных бумаг, обращающихся на фондовом рынке.

представляет собой доходность инвестиций в пакет акций, имеющий структуру всей совокупности ценных бумаг, обращающихся на фондовом рынке.

Для наглядной интерпретации содержания b-коэффициента преобразуем формулу

| где |  |

- | превышение ожидаемой доходности акций над доходностью безрисковых ценных бумаг (премия за риск вложений в ценные бумаги именно этого предприятия); |

|

- | превышение среднерыночной доходности над доходностью безрисковых ценных бумаг (премия за риск вложений не в безрисковые ценные бумаги). |

Таким образом, b-коэффициент показывает относительную рискованность инвестиций в пакет акций предприятия по сравнению с инвестированием в среднерыночный пакет.

При использовании b-метода для корректировки ставки дисконта (доходности) на риск необходимо иметь в виду следующие особенности.

- В данном методе под риском, уровень которого измеряется b-коэффициентом, понимаются лишь любые отклонения доходности рассматриваемой ценной бумаги (значит, и проекта, идентифицируемого с ней) от среднерыночной доходности.

- Бета-модель учитывает лишь систематический риск, поэтому другие факторы неопределенности и риска должны быть учтены при формировании базового сценария или введением дополнительных поправок в ставку дисконта.

- В силу предыдущих двух особенностей в базовом сценарии должны быть предусмотрены средние, а не умеренно пессимистические значения всех показателей (как при использовании кумулятивного метода определения ставки премии за риск).

- Поскольку скорректированная ставка дисконта Е не учитывает инфляционного изменения цен, то инфляцию необходимо учитывать дефлированием всех прогнозных цен или денежного потока, а используемые показатели доходности

и

и  также должны быть реальными, а не номинальными.

также должны быть реальными, а не номинальными.

Метод определения границ безубыточности. По этому методу степень устойчивости инновационного проекта по отношению к различным сценариям развития (изменения) условий реализации характеризуется граничными показателями безубыточности. Граничные показатели безубыточности определяются по основным технико-экономическим показателям проекта - по объемам производства, ценам реализации продукции и т.д. Наиболее часто используется коэффициент безубыточности для объема производства, рассмотренный ранее. Коэффициент безубыточности, определяемый на некотором шаге расчета, равен отношению "безубыточного" объема выручки, при котором прибыль или убыток равны нулю, к проектному объему выручки.

При определении общей коммерческой эффективности проект принято считать устойчивым, если после освоения проектной мощности объекта коэффициент безубыточности не превысит 0,7-0,8.

При определении эффективности участия (когда коэффициент безубыточности рассчитывается по предприятиям-участникам с учетом схемы финансирования) проект принято считать с точки зрения участника устойчивым, если коэффициент безубыточности после освоения проектной мощности объекта не превысит 1, а в последующих шагах расчета по завершению возврата долга по инвестиционному кредиту не превысит 0,5-0,6. Приближение коэффициента безубыточности к 1 показывает невысокую устойчивость проекта к колебаниям спроса на продукцию.

Однако колебания некоторых показателей (например, стоимости строительства) определяют затраты и результаты на протяжении всего расчетного периода. Для учета таких факторов неопределенности рассчитывают предельные значения параметров проекта. Предельным значением параметра называется такая его величина, при которой NPV проекта становится равным нулю. В частности, предельным значением для варьирования ставки дисконта является значение IRR. Для обеспечения устойчивости проекта проектные значения параметра, оказывающего воздействие на проект во всем расчетном периоде, не должны превышать предельного значения этого параметра.

Метод сценариев оценки уровня риска и определения средней ожидаемой эффективности проекта предусматривает несколько этапов.

Формирование сценариев реализации проекта. Описание сценария развития проекта может быть или в форме перечисления, или в виде набора (системы) ограничений на значения основных технических, экономических, экологических и иных показателей (параметров) проекта. Построение нескольких сценариев может быть осуществлено варьированием основных параметров проекта, предусмотренных в техническом задании на разработку инвестиционного проекта (проектных материалов) и включенных в базовый сценарий развития проекта. К числу таких параметров, изменение которых существенно влияет на эффективность проекта, относятся следующие:

- составляющие инвестиционных затрат;

- издержки производства и реализации продукции;

- объем реализации продукции;

- кредитный процент;

- темпы роста цен на продукцию;

- темпы общей инфляции;

- продолжительность строительно-монтажных работ и освоения проектной мощности;

- стоимость производственных запасов, незавершенного производства и величина оборотных средств и т.д.

Если проектировщиком оценена возможная ошибка в определении некоторого параметра и установлены пределы его изменения, то этим пределам должны соответствовать используемые при построении нескольких сценариев колебания данного параметра. Отклонения от базового сценария параметров, по которым пределы изменения проектными материалами однозначно не установлены и не приняты "меры страхования" на случай их возможного негативного изменения, могут быть установлены экспертно или по данным аналогов. В конечном счете формирование сценариев сводится к определению значений наборов ключевых исходных показателей.

Далее в зависимости от этапа разработки проекта и оценки его эффективности по каждому сценарию исследуется изменение денежного потока проекта в целом или для участников проекта. Определяются для каждого шага расчетного периода притоки и оттоки реальных денег в прогнозных ценах по видам деятельности (операционной, инвестиционной и финансовой). Определяются суммарный денежный поток от операционной и инвестиционной деятельности и общее результирующее сальдо всех трех видов деятельности.

Далее схема оценки влияния факторов неопределенности и риска зависит от вида неопределенности, от того, является ли неопределенность вероятностной или интервальной, а также от числа сценариев, оставляемых для дальнейшего анализа.

Если неопределенности сценариев реализации проекта вызваны повторяющимися случайными событиями (например, отказами технологического оборудования, колебаниями цен, природно-климатическими условиями) и по ним имеются статистические данные (вероятностная неопределенность), то рассчитывается (устанавливается) количественная оценка неопределенности - вероятность каждого рассматриваемого сценария. Если статистические вероятности сценариев неизвестны, то для оценки неопределенностей сценариев могут быть использованы субъективные вероятности. Последние устанавливаются экспертами посредством специальной игры ("процедуры установления"). Если известны вероятности отдельных сценариев развития проекта, то в этом случае имеется возможность определить показатели уровня рисковости проекта и показатели средней (вероятностной) ожидаемой эффективности проекта.

Если имеет место другой случай неопределенности, когда нет информации (ничего не известно) о вероятностях отдельных сценариев или когда осуществление любого сценария проекта не является случайным событием, т.е. имеет место интервальная неопределенность, то в этом случае определяют лишь показатели средней ожидаемой эффективности проекта. Но это не должно восприниматься как недостаток показателей средней ожидаемой эффективности проекта. Наоборот, среднее ожидаемое значение NPV, в частности, является наиболее корректным критериальным показателем, используемым как для оценки эффективности отдельного проекта, так и для отбора наилучшего проекта из числа альтернативных с учетом факторов неопределенности и риска.

Оценка факторов вероятностной неопределенности и риска.

Поскольку во многих случаях можно допустить линейный характер влияния небольших колебаний параметров развития проекта на элементы денежных потоков и в целом на обобщающие показатели его эффективности, то уже в процессе формирования некоторые сценарии реализации могут быть отсеяны. В этом случае в целях снижения трудоемкости расчетов для дальнейшего анализа может быть отобрано лишь небольшое число сценариев.

Часто ограничиваются тремя сценариями: пессимистическим, наиболее вероятным и оптимистическим. Предположим, что вероятности этих сценариев установлены. Тогда схема расчета показателей, устанавливающих соотношение уровней доходности и риска, будет следующая.

- По проекту рассчитываются денежные потоки по пессимистическому, наиболее вероятному и оптимистическому сценариям.

- Каждому сценарию присваивается вероятность их осуществления -

, причем

, причем  .

. - По каждому сценарию рассчитывается показатель чистого дисконтированного дохода -

.

. - Рассчитывается среднее ожидаемое значение NPV проекта, являющееся математическим ожиданием NPV по трем сценариям, взвешенным по присвоенным вероятностям:

где =

=  ,

, - среднее ожидаемое значение показателя NPV проекта.

- среднее ожидаемое значение показателя NPV проекта.

- Рассчитывается среднее квадратическое отклонение показателя NPV: где s - среднее квадратическое отклонение NPV по m сценариям от его среднего ожидаемого значения.

- Рассчитывается коэффициент вариации по формуле

Принята следующая качественная оценка различных значений коэффициента вариации в процентах: до 10% - слабый риск, 10-25% - умеренный, свыше 25% - высокий.

Основным критериальным показателем экономической эффективности проекта в условиях неопределенности и риска является математическое ожидание  .

.

Если  > 0, то проект следует считать эффективным;

> 0, то проект следует считать эффективным;  < 0 - неэффективным.

< 0 - неэффективным.

Наряду с показателем математического ожидания эффекта можно определять ожидаемое значение и других показателей эффективности - ожидаемый срок окупаемости, ожидаемый индекс доходности и ожидаемую внутреннюю норму доходности. Ожидаемый дисконтный срок окупаемости определяется как число шагов расчета, после которых накопленная сумма математических ожиданий  (элементов денежных потоков по сценариям) становится и остается положительной. Ожидаемый индекс доходности равен отношению математического ожидания дисконтированного дохода проекта к математическому ожиданию инвестиций. В отличие от предыдущих ожидаемых показателей эффективности, ожидаемая IRR рассчитывается как IRR условного денежного потока, притоки и оттоки которого сформированы на основе соответствующих математических ожиданий.

(элементов денежных потоков по сценариям) становится и остается положительной. Ожидаемый индекс доходности равен отношению математического ожидания дисконтированного дохода проекта к математическому ожиданию инвестиций. В отличие от предыдущих ожидаемых показателей эффективности, ожидаемая IRR рассчитывается как IRR условного денежного потока, притоки и оттоки которого сформированы на основе соответствующих математических ожиданий.

При выборе оптимального варианта проекта из нескольких рассматриваемых с учетом факторов неопределенности и риска могут использоваться указанные выше показатели оценки уровня риска - среднее квадратическое отклонение s и коэффициент вариации кЕ. Чем выше s и кЕ, тем выше уровень риска проекта, и наоборот. При сравнении уровней рисков по отдельным вариантам предпочтение следует отдавать при прочих равных условиях тому из них, у которого значение коэффициента вариации самое низкое.

Оценка интервальной неопределенности. Характерным признаком интервальной неопределенности реализации инновационного проекта является ее уникальность. Дело в том, что некоторая интервальная неопределенность может иметь место в одном проекте и не иметь места в другом, и в связи с этим информация о результатах реализации одного проекта в условиях неопределенности не может распространяться на другой проект. Итак, имеем следующую задачу. Сформированы (описаны) несколько сценариев реализации проекта. По каждому i-му сценарию определен обобщающий показатель NPVi,  . О вероятностях отдельных сценариев ничего не известно. Необходимо оценить эффективность проекта в указанных условиях интервальной неопределенности, когда NPV может принимать любые значения в пределах от минимального до максимального.

В этом случае также в качестве критериального показателя оценки эффективности применяют показатель среднего ожидаемого чистого дисконтированного дохода NPV. Расчет осуществляется по формуле Гурвица

. О вероятностях отдельных сценариев ничего не известно. Необходимо оценить эффективность проекта в указанных условиях интервальной неопределенности, когда NPV может принимать любые значения в пределах от минимального до максимального.

В этом случае также в качестве критериального показателя оценки эффективности применяют показатель среднего ожидаемого чистого дисконтированного дохода NPV. Расчет осуществляется по формуле Гурвица

=

=  ,

,

где  ,

,  - наибольший и наименьший NPV по рассматриваемым m сценариям;

- наибольший и наименьший NPV по рассматриваемым m сценариям;

l - норматив учета неопределенности показателя эффекта, отражающий предпочтения инвестора в условиях неопределенности. Норматив l принимает значения согласно:  .

.

При l = 0 согласно получаем пессимистическую оценку NPV, равную минимальному значению по рассматриваемым сценариям. При l = 1 средний ожидаемый NPV равен максимальному значению эффекта. Обычно во многих практических расчетах принимают l = 0,3, а при оценке крупномасштабных проектов, требующей чрезвычайной осторожности, может применяться l = 0.

Эффективность проекта оценивается по критерию максимума-минимума (или оптимизма-пессимизма):

Метод статистических испытаний Монте-Карло первоначально использовался для вычисления ожидаемой продолжительности проекта в целом и каждого его этапа, а затем при количественной оценке неопределенности. В основе его лежит все та же модель вероятностной оценки рисков, получившая развитие в направлении оценки комплексного воздействия рисков на итоговые экономические показатели проекта. В методе Монте-Карло не производится моделирование с использованием реально наблюдаемых значений рыночных факторов. Вместо этого выбирается статистическое распределение, хорошо аппроксимирующее наблюдающиеся изменения рыночных факторов, и производится оценка его параметров. Для этой цели часто используется распределение Стьюдента. Затем на основе выбранного распределения с помощью генератора псевдослучайных чисел генерируются тысячи или даже десятки тысяч гипотетических наборов значений рыночных факторов. Полученные значения используются для расчета величин прибылей и убытков проекта.

Важно отметить, что метод Монте-Карло не дает эмпирической формулы для определения продолжительности работ и затрат на проект; практическое приложение метода требует соответствующего программного обеспечения и доступа к аппаратным средствам.

Главной трудностью при реализации метода Монте-Карло является выбор адекватного распределения для каждого рыночного фактора и оценка его параметров. Кроме того оценка рисков крупных проектов на основе этого метода требует больших затрат времени и технических ресурсов.

Всемирный Банк предлагает использовать анализ чувствительности как один из основных методов количественного анализа риска. Это метод трудоемкий, но - при использовании соответствующего программного обеспечения - весьма показательный и точный. Суть его состоит в следующем: чем сильнее реагируют показатели экономической эффективности проекта на изменения входных величин, тем сильнее подвержен проект соответствующему риску. Обычно в процессе анализа чувствительности значение одного из выбранных параметров варьируется в определенном диапазоне (±5, ±10, ±15%) при фиксированных значениях остальных параметров и определяется зависимость показателей эффективности проекта от этих изменений. Параметры, варьируемые в процессе анализа чувствительности, можно подразделить на две основные группы: влияющие на объемы поступлений и на объемы издержек. Когда не может быть установлена прямая связь между варьируемыми параметрами, следует учитывать косвенное влияние изменения значений каждого параметра на другие. Поэтому прежде чем приступить к анализу чувствительности, необходимо разработать план анализа, определив по отношению к каждому варьируемому параметру перечень действий и условий, при выполнении которых может быть достигнуто желаемое значение параметра, а также последствий, к которым может привести его изменение. Необходимо также задать граничные значения варьируемых показателей в соответствии со сценариями развития проекта с пессимистической и оптимистической точек зрения.

Анализ чувствительности начинают с определения наиболее значимых факторов и их вероятных (базовых) значений, при которых рассчитывается чистая текущая стоимость. Затем в определенных пределах изменяется один из факторов, при каждом его новом значении рассчитывается чистая текущая стоимость и предыдущий шаг повторяется для каждого фактора. Далее все расчеты сводятся в таблицу, сравниваются по степени чувствительности проекта к изменению каждого фактора, и определяются те из них, которые в большей степени влияют на успех проекта.

Заключительным этапом в анализе чувствительности является построение графика чувствительности для всех неопределенных факторов. В западном инвестиционном менеджменте этот график носит название Spider Graph. В качестве ключевого показателя инвестиций может выступать внутренняя норма прибыли или чистая текущая стоимость. График позволяет сделать вывод о наиболее критических факторах инвестиционного проекта с тем, чтобы в ходе его реализации обратить на них особое внимание с целью сокращения риска. Следовательно, такой анализ должен применяться еще на этапе планирования проекта, когда принимаются решения относительно основных факторов.

Рассмотренные методы учета риска и неопределенности применяются на практике потому, что экономическая наука пока еще не предложила способов, которые давали бы им практические преимущества. Следует отметить, что только понимание экономической природы инновационного риска и его количественная оценка позволяют менеджерам эффективно управлять долгосрочными инвестициями в инновационные проекты. На первое место выдвигаются способы и методы непосредственного воздействия на уровень риска с целью его максимального снижения, повышения безопасности и финансовой устойчивости своего предприятия. В практической деятельности идеальная ситуация возникает в том случае, когда удается значительно понизить риск долгосрочного инвестирования без одновременного уменьшения уровня проектной рентабельности или других конечных показателей инвестирования.

Ниже приведены основные подходы и способы управленческого воздействия, применяемые на практике:

- Регулирование и контроль соотношения постоянных и переменных затрат. Управляя этим соотношением, можно изменять точку безубыточности долгосрочной инвестиции и тем самым осуществлять прямое влияние на величину проектного риска.

- Ценовое регулирование. Ценовая стратегия для большинства предприятий является важнейшим способом управления уровнем проектного и общего риска. Снижение цены увеличивает потенциальный спрос, но также увеличивает точку безубыточности. Анализ чувствительности, "дерево решений" и имитационное моделирование являются основными приемами оценки взаимозависимости между ценой продукции и риском.

- Управление величиной финансового рычага основывается на регулировании и контроле соотношения собственных и заемных источников финансирования, а также на степени использования средств, формирующих постоянные финансовые издержки (кредиты, привилегированные акции, финансовый лизинг). Привлечение дополнительных заемных средств финансирования в целом повышает рентабельность собственного капитала, но в то же время увеличивает риск невыполнения своих обязательств в случае неблагоприятного стечения обстоятельств для данного проекта.

- Тщательная проработка стратегии инновационного развития с учетом наиболее благоприятных вариантов налогообложения. Предпочтительная ориентация на льготируемые виды деятельности и на получение инвестиционного налогового кредита способствует увеличению валового дохода, большей предсказуемости денежных потоков и в целом - снижению проектного риска.

- Регулирование оптимального объема реализации, контроль за использованием и состоянием производственного потенциала предприятия позволяют, базируясь на текущем и предполагаемом уровне спроса, сбалансированно подходить к разработке производственной программы ИП, а также оценивать эффективный объем продаж с учетом максимального коэффициента использования производственной мощности предприятия и безубыточного уровня реализации продукции.

- Комплексное использование финансовых методов и рычагов с целью более эффективного управления программами инновационного развития, повышения безопасности их реализации и снижения общего риска предприятия. В частности, страхование, факторинг и оптимальное сочетание различных форм расчетов позволяют обезопасить предприятие от последствий неплатежеспособности непосредственно связанных с ним сторонних организаций (поставщиков, покупателей продукции, банков и пр.).

- Разработка приемлемых ориентиров (оптимальных значений) инвестиционной политики: определение максимальных размеров привлечения заемного капитала и безопасного срока непогашения дебиторской задолженности, уровня риска и отраслевой рентабельности, установление минимального размера (доли) высоколиквидных активов и максимального срока окупаемости вложений.

- Создание системы резервов на предприятии (формирование резервного фонда, фонда погашения безнадежной дебиторской задолженности, материальных запасов, нормативного остатка денежных средств и их эквивалентов).

- Детальная проработка условий контрактов на капитальное строительство и прочих договоров (включение со своей стороны перечня форс-мажорных обстоятельств, учет возможности пересмотра условий поставки или продажи товаров вследствие изменения внешних факторов, введение системы штрафных санкций).

- Организация постоянного мониторинга внешней среды и создание действенной системы оперативного воздействия на объект управления с целью снижения негативных последствий текущего и будущего изменения условий реализации проекта.

В заключение хотелось бы отметить, что для наилучшего результата все эти методы и подходы должны применяться в комплексе. Вопросы риска, и инновационного риска в частности, настолько обширны и разнообразны, что рассмотреть все в подробностях достаточно сложно. И избежать риска как такового невозможно, а значит, следует его правильно учитывать и стараться использовать описанные методы управленческого воздействия на него в правильном сочетании.

Вопросы для самоконтроля

- Дайте определение понятию "интеллектуальная собственность".

- Что такое международная классификация изобретений?

- Дайте определение ноу-хау.

- Расскажите о промышленных образцах и их защите.

- Каковы права автора на объекты интеллектуальной собственности?

- Перечислите формы защиты интеллектуальной собственности.

- Назовите виды лицензионных соглашений.

- Охарактеризуйте рынок интеллектуальной собственности.

- Назовите системы патентования изобретений.

- Что такое охрана интеллектуальной собственности в режиме ноу-хау.

- Каковы соотношения патентного права и охраны в режиме ноу-хау?

- Назовите объекты смежного и авторского права.

- Как охраняют интеллектуальную собственность компьютерных программ?

- Назовите потребительские свойства интеллектуальной собственности.

- Назовите методы стоимостной оценки интеллектуальной собственности.