|

Не могу найти требования по оформлению выпускной контрольной работы по курсу профессиональной переподготовки "Менеджмент предприятия" |

Проблемы повышения эффективности функционирования производственно-корпоративных структур (ПКС)

Альтернативами достижения цели 3.2 будут следующие цели четвертого уровня: совершенствование самого рыночного механизма определения стоимости акций 4.1, соблюдение социальных обязательств перед обществом 4.2, снижение степени риска получаемых доходов 4.3, оптимальная дивидендная политика 4.4, наиболее короткий срок получения доходов 4.5 и величина прибыли на акцию 4.6.

Критерием достижения цели 4.1 будет состояние рыночного механизма  с целевой функцией

с целевой функцией  , где

, где  - идеальное состояние рыночного механизма, при котором выявляется истинная курсовая стоимость акций. Одно из основных условий достижения указанной цели - отсутствие каких-либо ограничений в получении достоверной и своевременной информации об эмитенте акций и его деятельности всеми участниками рынка.

- идеальное состояние рыночного механизма, при котором выявляется истинная курсовая стоимость акций. Одно из основных условий достижения указанной цели - отсутствие каких-либо ограничений в получении достоверной и своевременной информации об эмитенте акций и его деятельности всеми участниками рынка.

Критерием достижения цели 4.2 будет интегральный показатель соблюдения социальных обязательств предприятия перед обществом  : наиболее полное удовлетворение материальных и духовных потребностей членов общества, максимальное способствование развитию научно-технического прогресса и цивилизации в целом, экономия природных ресурсов, минимальное отрицательное воздействие на окружающую среду и т. п. Целевой функцией этого критерия будет его стремление к оптимальному значению

: наиболее полное удовлетворение материальных и духовных потребностей членов общества, максимальное способствование развитию научно-технического прогресса и цивилизации в целом, экономия природных ресурсов, минимальное отрицательное воздействие на окружающую среду и т. п. Целевой функцией этого критерия будет его стремление к оптимальному значению  :

:  .

.

Критерий достижения цели 4.3 - математическое ожидание вероятностного распределения возможных чистых текущих стоимостей (серии денежных потоков)  с соответствующим стандартным отклонением вероятностного распределения

с соответствующим стандартным отклонением вероятностного распределения  . Определение такой степени риска достаточно хорошо изучено и изложено в современной литературе с применением исчерпывающего математического аппарата для исследования. Естественно, целевой функцией достижения цели будет стремление

. Определение такой степени риска достаточно хорошо изучено и изложено в современной литературе с применением исчерпывающего математического аппарата для исследования. Естественно, целевой функцией достижения цели будет стремление  к минимуму.

к минимуму.

Критерием достижения цели 4.4 будет значение суммы чистой прибыли  , подлежащей распределению. Целевая функция - стремление к оптимальному значению:

, подлежащей распределению. Целевая функция - стремление к оптимальному значению:  .

.

Критерием достижения цели 4.5 будет срок  , в течение которого будет получена прибыль инвестором или акционером, включающий в себя срок получения первой прибыли, периодичность выплат и общая длительность инвестиционного проекта. Целевой функцией будет стремление критерия к минимуму:

, в течение которого будет получена прибыль инвестором или акционером, включающий в себя срок получения первой прибыли, периодичность выплат и общая длительность инвестиционного проекта. Целевой функцией будет стремление критерия к минимуму:  .

.

Критерием достижения цели 4.6 будет значение величины прибыли на акцию  с целевой функцией

с целевой функцией  . Исследование альтернатив достижения целей 4.1-4.5 выходит за рамки данной работы, поэтому рассматриваться здесь не будет.

. Исследование альтернатив достижения целей 4.1-4.5 выходит за рамки данной работы, поэтому рассматриваться здесь не будет.

Альтернативами достижения цели 4.6 будут следующие цели пятого уровня: оптимизация общего количества акций 5.1, оптимизация разновидностей акций 5.2 и максимизация прибыли к распределению среди акционеров 5.3.

Критерием достижения цели 5.1 будет общее количество выпущенных акций всех видов  с целевой функцией

с целевой функцией  . Критерием достижения цели 5.2 будет количество видов акций

. Критерием достижения цели 5.2 будет количество видов акций  с целевой функцией

с целевой функцией  .

.

Критерием достижения цели 5.3 будет величина прибыли предприятия  за определенный период, предназначенная для распределения среди акционеров. Целевая функция будет иметь вид:

за определенный период, предназначенная для распределения среди акционеров. Целевая функция будет иметь вид:  . Изучение альтернатив достижения целей 5.1 и 5.2 выходит за рамки данной работы и в дальнейшем не рассматривается.

. Изучение альтернатив достижения целей 5.1 и 5.2 выходит за рамки данной работы и в дальнейшем не рассматривается.

Альтернативами достижения цели 5.3 будут следующие цели: выручка от реализации продукции (работ, услуг) 6.1, материальные затраты на производство и реализацию продукции (работ, услуг) 6.2, чистая заработная плата после выплаты налога на доходы физических лиц и единого социального налога в государственные внебюджетные фонды 6.3 и общая сумма налогов и обязательных платежей предприятия (включая начисления на зарплату) 6.4.

Критерием достижения цели 6.1 будет величина выручки от реализации  , целевая функция имеет вид:

, целевая функция имеет вид:  . Критерием цели 6.2 будут материальные затраты

. Критерием цели 6.2 будут материальные затраты  , а целевая функция будет иметь вид:

, а целевая функция будет иметь вид:  .

.

Критерием достижения цели 6.3 будет величина чистой зарплаты  , целевая функция будет иметь вид:

, целевая функция будет иметь вид:  .

.

Критерием достижения цели 6.4 будет общая величина налогов и других обязательных платежей в бюджет  , целевой функцией достижения цели 6.4 будет:

, целевой функцией достижения цели 6.4 будет:  . Исследование альтернатив достижения целей 6.1, 6.2 и 6.3 выходит за рамки работы, поэтому рассматриваться здесь не будет.

. Исследование альтернатив достижения целей 6.1, 6.2 и 6.3 выходит за рамки работы, поэтому рассматриваться здесь не будет.

Альтернативами достижения цели 6.4 будут следующие цели: общая сумма налогов, зависящих от выручки от реализации, 7.1 с критерием  и общая сумма налогов, условно не зависящих от выручки от реализации, 7.2 с критерием

и общая сумма налогов, условно не зависящих от выручки от реализации, 7.2 с критерием  . Целевые функции будут иметь вид:

. Целевые функции будут иметь вид:  и

и  .

.

Альтернативами достижения цели 7.1 будут следующие цели: величина налога на добавленную стоимость (НДС), подлежащего уплате в бюджет, 8.1, величина налогов с оборота, включающих в себя налог на пользователей автодорог и налог с продаж 8.2, сумма акцизов 8.3, сумма налога на прибыль 8.4 и сумма отчислений на зарплату, включающая в себя налог на доходы физических лиц, единый социальный налог в государственные внебюджетные фонды 8.5.

Критерием достижения цели 8.1 будет величина НДС  . Целевая функция, соответственно, будет иметь вид:

. Целевая функция, соответственно, будет иметь вид:  .

.

Критерием достижения цели 8.2 будет величина налогов с оборота  . Целевая функция будет иметь вид:

. Целевая функция будет иметь вид:  .

.

Критерием достижения цели 8.3 будет сумма акцизов  , целевая функция имеет вид:

, целевая функция имеет вид:  .

.

Критерием достижения цели 8.4 будет величина налога на прибыль  , целевая функция принимает вид:

, целевая функция принимает вид:  .

.

Критерием достижения цели 8.5 будет величина начислений на зарплату  , целевая функция имеет вид:

, целевая функция имеет вид:  .

.

Альтернативами достижения цели 7.2 являются цели: госпошлина 8.6, лицензионный сбор 8.7, сбор за право торговли определенным видом деятельности 8.8.

Критерием достижения цели 8.6 является размер уплаченной госпошлины  , а целевая функция примет вид:

, а целевая функция примет вид:  .

.

Критерием достижения цели 8.7 будет сумма денежных средств, уплаченная за получение лицензии  , а целевая функция будет иметь вид:

, а целевая функция будет иметь вид:  .

.

За критерий достижения цели 8.8 можно считать сумму денежных средств, уплаченную за право заниматься определенным видом деятельности  , тогда целевая функция будет иметь вид:

, тогда целевая функция будет иметь вид:  .

.

1.2.2. Экономикоматематические модели денежно-кредитных потоков в ПКС

В ПКС, кроме денежно-кредитных потоков, проходящих внутри хозяйствующих субъектов, протекают аналогичные потоки между хозяйствующими субъектами, входящими в эту структуру. Характер денежно-кредитных потоков определяется особенностями деятельности каждого предприятия и спецификой их взаимоотношений. Так, два промышленных предприятия, как правило, связаны между собой отношениями производственной кооперации в рамках единой технологической цепочки. Промышленное предприятие и финансово-кредитное учреждение (коммерческий банк) связаны отношениями краткосрочного и долгосрочного кредитования в различной форме, а также размещения временно свободных денежных ресурсов предприятия. Необходимо учитывать, что элементами системы могут быть другие различные предприятия (торговозакупочные, страховые, лизинговые, рекламные и т. п.); каждый хозяйствующий субъект может вести финансово-хозяйственную деятельность не только в рамках ПКС, но и вне нее.

Каждый элемент системы можно представить в виде, изображенном на рис. 1.10.

Через  обозначены денежно-кредитные потоки предприятия [52, 64]:

обозначены денежно-кредитные потоки предприятия [52, 64]:

- денежно-кредитные потоки между элементомпоставщиком ресурсов (сырья, материалов, комплектующих), входящим в ПКС, и рассматриваемым элементом системы;

- денежно-кредитные потоки между элементомпоставщиком ресурсов (сырья, материалов, комплектующих), входящим в ПКС, и рассматриваемым элементом системы;

- денежно-кредитные потоки между внешним поставщиком ресурсов, не входящим в ПКС, и рассматриваемым элементом;

- денежно-кредитные потоки между внешним поставщиком ресурсов, не входящим в ПКС, и рассматриваемым элементом;

- денежно-кредитные потоки между финансово-кредитным институтом, входящим в ПКС, и рассматриваемым элементом;

- денежно-кредитные потоки между финансово-кредитным институтом, входящим в ПКС, и рассматриваемым элементом;

- денежно-кредитные потоки между финансово-кредитным институтом, не входящим в ПКС, и рассматриваемым элементом;

- денежно-кредитные потоки между финансово-кредитным институтом, не входящим в ПКС, и рассматриваемым элементом;

- денежно-кредитные потоки между элементомпокупателем системы и рассматриваемым элементом;

- денежно-кредитные потоки между элементомпокупателем системы и рассматриваемым элементом;

- денежно-кредитные потоки между внешним по отношению к системе покупателем и рассматриваемым элементом;

- денежно-кредитные потоки между внешним по отношению к системе покупателем и рассматриваемым элементом;

- денежно-кредитные потоки между другими элементами системы и рассматриваемым элементом;

- денежно-кредитные потоки между другими элементами системы и рассматриваемым элементом;

- денежно-кредитные потоки между другими внешними по отношению к системе хозяйствующими субъектами и рассматриваемым элементом.

- денежно-кредитные потоки между другими внешними по отношению к системе хозяйствующими субъектами и рассматриваемым элементом.

Если требуется рассмотреть какие-либо другие денежно-кредитные потоки, например, входящие в потоки  -

-  , то их можно выделить в самостоятельные потоки.

, то их можно выделить в самостоятельные потоки.

Представим потоки платежей  в виде расходования или получения сумм денежных средств

в виде расходования или получения сумм денежных средств  в моменты времени

в моменты времени  (

рис. 1.11):

(

рис. 1.11):

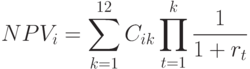

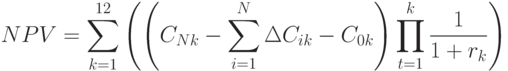

Возьмем в качестве исследуемого периода один календарный год и в качестве потоков рассмотрим денежно-кредитные потоки за каждый месяц через равные промежутки времени. Относительно рассматриваемого элемента системы входящие потоки будем рассматривать как положительные величины, а выходящие из него - как отрицательные. С учетом знаков и приведения денежных потоков к начальному периоду получим чистый поток или чистую приведенную величину  :

:

где

- номинальная величина денежно-кредитного потока в ценах

- номинальная величина денежно-кредитного потока в ценах  -го месяца, а

-го месяца, а  - математический дисконтфактор

- математический дисконтфактор  -го месяца, определяемый как:

-го месяца, определяемый как:

- средневзвешенная стоимость капитала в

- средневзвешенная стоимость капитала в  -м месяце.

-м месяце.

Таким образом, с учетом сложных процентов, начисляемых ежемесячно, получим для величины чистого потока:

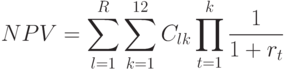

Если имеется  видов денежно-кредитных потоков (в рассматриваемом случае - восемь), то

видов денежно-кредитных потоков (в рассматриваемом случае - восемь), то  можно определить как:

можно определить как:

В случае неодинакового инфляционного искажения доходов и затрат  будет иметь вид [61]:

будет иметь вид [61]:

![NPV = \sum_{l=1}^{R}{\sum_{k=1}^{12}{\ left [ P_{lk}\prod_{t=1}^{k}{(1+i_t)} - D_{lk}\prod_{t=1}^{k}{(1+i_t^')} \right ] \prod_{t=1}^{k}{\cfrac{1}{1+r_t}}}](/sites/default/files/tex_cache/aea47ce634b0d3c39d96024dfe9b9fa0.png)

где  - l-й поток доходов в

- l-й поток доходов в  -м месяце,

-м месяце,

- l-й поток расходов в

- l-й поток расходов в  -м месяце,

-м месяце,

- темпы инфляции доходов в

- темпы инфляции доходов в  -м месяце,

-м месяце,

- темпы инфляции издержек в

- темпы инфляции издержек в  -м месяце,

-м месяце,

- средневзвешенная стоимость капитала в

- средневзвешенная стоимость капитала в  -м месяце.

-м месяце.

Рассмотрим налоговые платежи предприятия как один из видов денежно-кредитных потоков на предприятии и в ПКС в целом [26].

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Обязательный характер уплаты налогов говорит о том, что они должны учитываться в финансово-хозяйственной деятельности предприятия. Из обязанности уплаты следует непрерывный характер уплаты с момента ввода налога или момента начала деятельности предприятия до, соответственно, момента законодательного упразднения налога или момента ликвидации предприятия. Особый режим уплаты налогов наступает при применении льгот. Периодичность уплаты налогов говорит о том, что они носят характер потока платежей.

Для наиболее эффективного выполнения своих функций налоги существуют в виде единого комплекса, системы в соответствии с налоговой политикой государства. Поэтому воздействие налогов на финансово-хозяйственную деятельность как любого хозяйствующего субъекта, так и ПКС в целом, имеет системный характер, то есть воздействие каждого из налогов оказывает влияние на несколько финансовых показателей [22, 23, 51, 57, 37]. Изменения показателей взаимосвязаны, коррелируют между собой. Недостаточный или неправильный учет налогового фактора может привести к весьма неблагоприятным финансовым последствиям и даже банкротству [36]. Взаимосвязь системы финансирования предприятия и системы потоков налоговых платежей обусловлена несколькими факторами. Одним из важнейших факторов является налогооблагаемая база. Объектом налогообложения может быть выручка, стоимость продукции, прибыль, стоимость имущества, доход и т. д. Следовательно, величина потоков налоговых платежей зависит от величины определенных параметров финансовой системы предприятия. Следующий фактор - источник уплаты налогов - указывает, из каких средств предприятие должно уплачивать те или иные налоги. Третий фактор - ставка налога - определяет абсолютный размер налогового платежа. Один из основных факторов - сроки уплаты, определяющие частоту уплаты налогов и позволяющие планировать их уплату.

Одним из основных налоговых поступлений в бюджет является НДС. Промышленные предприятия, как правило, уплачивают НДС ежемесячно. НДС, подлежащий уплате в бюджет, определяется как разница между НДС, полученным от покупателей в составе выручки от реализации продукции (работ, услуг), и НДС, уплаченным поставщикам сырья, материалов и комплектующих [45]. Денежные потоки НДС предприятий представлены на рис. 1.12.

Обозначим входящие потоки НДС  -го предприятия через

-го предприятия через  , а выходящие - через

, а выходящие - через  . Тогда чистый поток НДС, то есть сумму налога, подлежащего уплате в бюджет за год, можно представить в виде:

. Тогда чистый поток НДС, то есть сумму налога, подлежащего уплате в бюджет за год, можно представить в виде:

Учитывая выражение для  , получим:

, получим:

Если в ПКС входит  производственных предприятий, то годовой

производственных предприятий, то годовой  для всей производственной системы можно представить в виде:

для всей производственной системы можно представить в виде:

Рассмотрим полученное выражение на примере трех предприятий ( рис. 1.13).

Обозначим  - НДС, полученный в составе выручки от реализации на

- НДС, полученный в составе выручки от реализации на  -м предприятии в

-м предприятии в  -м месяце, причем

-м месяце, причем  - НДС в составе расходов на приобретение сырья, материалов и полуфабрикатов на первой стадии производства в рамках ПКС, а

- НДС в составе расходов на приобретение сырья, материалов и полуфабрикатов на первой стадии производства в рамках ПКС, а  - НДС в составе выручки от реализации конечной продукции ПКС,

- НДС в составе выручки от реализации конечной продукции ПКС,  - НДС в составе расходов на приобретение со стороны сырья, материалов, комплектующих и т. п. на

- НДС в составе расходов на приобретение со стороны сырья, материалов, комплектующих и т. п. на  -м предприятии в

-м предприятии в  -м месяце и, наконец,

-м месяце и, наконец,  - чистый поток НДС, подлежащего уплате в бюджет

- чистый поток НДС, подлежащего уплате в бюджет  -м предприятии в

-м предприятии в  -м месяце.

-м месяце.

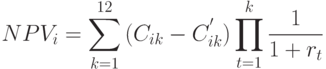

При наличии отлаженного производственного процесса, а также своевременной и достаточной оплаты за отгруженную продукцию, то есть в одном и том же месяце есть и выручка от реализации, и затраты на производство продукции,  . Тогда последнее выражение принимает вид:

. Тогда последнее выражение принимает вид:

![NPV = \sum_{i=1}^{3}{\sum_{k=1}^{12}

{\left [

(C_{ik}- (C_{i-1k} + DC_{ik}^{'}))

\prod_{t=1}^{k}{\frac{1}{1+r_t}}}\right ]

}](/sites/default/files/tex_cache/d2e62e555fdc0f2853b40c72773b75a3.png)

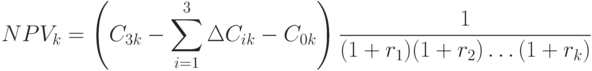

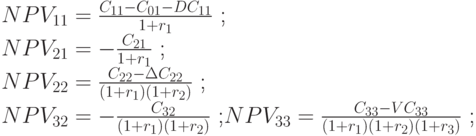

Для большей наглядности вычислим  производственной системы за один месяц по формуле:

производственной системы за один месяц по формуле:

![NPV_k = \sum_{i=1}^{3}{\left [

(C_{ik}- (C_{i-1k} + DC_{ik}^{'}))

\prod_{t=1}^{k}{\frac{1}{1+r_t}}\right ]

}](/sites/default/files/tex_cache/e06f2190728fcfb49e3802434b355d54.png)

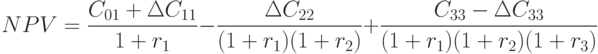

После преобразований полученное выражение примет вид:

что в точности соответствует экономической сущности и механизму взимания налога на добавленную стоимость. В общем случае полученное выражение имеет вид:

Следовательно, в случае четко отлаженного производственного цикла, достаточного и своевременного финансирования всех этапов производства налоговая нагрузка, связанная с НДС, не оказывает дополнительного влияния на финансово-экономические показатели любого предприятия и всей производственно-экономической системы в целом. В данном случае не рассматривается влияние налога на рыночные цены продукции, снижение платежеспособного спроса и т. п.

Рассмотрим пример с точки зрения освоения производства новых изделий или единичного производства. Для простоты определим, что производственный цикл на каждом предприятии составляет один месяц.

В общем случае момент получения сумм НДС от покупателей (в составе выручки от реализации) не совпадает с моментом уплаты НДС поставщикам (в составе расходов на оплату сырья, материалов, комплектующих и полуфабрикатов).

В случае получения предоплаты на каждой стадии производственного процесса получим  для

для  -го предприятия в

-го предприятия в  -ом месяце:

-ом месяце:

Учитывая, что в нашей ПКС  и

и  , получим

, получим  для всей ПКС по окончании процесса производства:

для всей ПКС по окончании процесса производства:

что соответствует выражению в общей форме, полученному ранее.

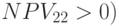

Из последних выражений видно, что в случае прибыльной деятельности каждое предприятие в отдельности имеет НДС, который подлежит уплате в бюджет  ,

,  . Однако видно, что для ПКС на всех этапах производства (кроме последнего, на котором происходит реализация продукции) имеется НДС, подлежащий возмещению из бюджета

. Однако видно, что для ПКС на всех этапах производства (кроме последнего, на котором происходит реализация продукции) имеется НДС, подлежащий возмещению из бюджета  .

.

В случае, когда оплата производится после производства (отгрузки) продукции, т. е. в соответствующих выражениях отсутствуют потоки  ,

,  ,

,  и

и  ,

,  сразу принимает упрощенный вид. В этом случае налоговая база и сам налог, подлежащий уплате в бюджет, отсутствуют и для каждого предприятия в отдельности, и для всей ПКС.

сразу принимает упрощенный вид. В этом случае налоговая база и сам налог, подлежащий уплате в бюджет, отсутствуют и для каждого предприятия в отдельности, и для всей ПКС.

Управление потоками налоговых платежей позволяет:

- исследовать влияние налоговой системы на хозяйственно-экономическую деятельность предприятия и ПКС на микроуровне;

- прогнозировать и разрабатывать программы финансирования предприятия и проектов ПКС с учетом налоговых платежей;

- осуществлять комплексное налоговое планирование.