Оценка финансовой реализуемости инвестиционного проекта. Оценка эффективности проекта для каждого участника

Цель лекции: научиться оценивать финансовую реализуемость проекта путем расчета накопленного сальдо; научиться оценивать эффективность проекта для каждого участника.

Если инвестиционный проект в целом признан коммерчески эффективным, то переходят ко второму этапу – оценке эффективности проекта для каждого участника. Этот этап начинается с оценки финансовой реализуемости проекта, то есть достаточности финансовых ресурсов для реализации проекта. При этом учитываются как собственные финансовые ресурсы, так и мобилизованные на финансовом рынке с использованием различных финансовых инструментов.

Для того, чтобы оценить финансовую реализуемость проекта, рассчитывают два показателя – текущее сальдо и накопленное сальдо [ 6 ] . Сальдо представляет собой сумму денежных потоков.

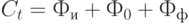

Текущее сальдо  представляет собой сумму денежных потоков от инвестиционной (

представляет собой сумму денежных потоков от инвестиционной ( ), операционной (

), операционной ( ) и финансовой (

) и финансовой ( ) деятельности:

) деятельности:

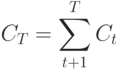

Накопленное сальдо – это текущее сальдо нарастающим итогом (сумма текущих сальдо по всем шагам расчета с начала проекта):

Инвестиционный проект считается финансово реализуемым, если накопленное сальдо на каждом шаге расчета имеет положительное значение.

Для расчета показателей финансовой реализуемости требуется рассчитать три денежных потока – от инвестиционной, операционной и финансовой деятельности. Денежный поток от инвестиционной деятельности остается таким же, как при оценке коммерческой эффективности. Денежный поток от операционной деятельности принимается с определенными изменениями: в оттоках учитываются не только себестоимость и налоговые платежи, но и выплаты в погашение основной суммы кредита, а также процентов за кредит в сумме, не превышающей 110% ставки рефинансирования. Денежный поток от финансовой деятельности, как и любой другой денежный поток, определяется как разница между притоками и оттоками денежных средств. При этом приток средств складывается из суммы собственных и привлеченных финансовых ресурсов, а отток – из платежей за пользование финансовыми ресурсами (процентов за кредит в сумме, превышающей 110% ставки рефинансирования, а также дивидендов акционерам). Рассмотрим расчет денежных потоков для оценки финансовой реализуемости на примере того же проекта, для которого в предыдущей лекции оценили коммерческую эффективность.

Пример. Оценить финансовую реализуемость инвестиционного проекта, если инвестиции в сумме 18000 тыс. руб. осуществляются в первый год реализации инвестиционного проекта, а производство начинается со второго года. Жизненный цикл проекта составляет 8 лет. В последний год жизненного цикла активы продаются. Доход от реализации активов составляет 50 тыс. руб. Себестоимость продукции составляет 5 тыс. руб./шт., цена единицы продукции – 7 тыс. руб. шт. Объем производства и продаж – 12000 шт./год. Годовая сумма налогов и прочих обязательных платежей составляет 30 тыс. руб. Годовая сумма амортизационных отчислений – 80 тыс. руб. Потребность в финансовых ресурсах для осуществления проекта на 40% удовлетворяется за счет собственных средств инвестора, на 30% - за счет кредита (срок кредитования – 3 года, ставка кредита – 20% годовых), еще на 30% - за счет эмиссии акций номиналом 5,4 тыс. руб. в количестве 100 штук. Владелец одной акции имеет право на получение дивидендов в размере 0,5% от прибыли предприятия. Ставка рефинансирования – 10%.

Решение.

Чтобы решить задачу, требуется прежде всего рассчитать три денежных потока. Денежный поток от инвестиционной деятельности уже рассчитан при оценке коммерческой эффективности. Он остается таким же и при оценке финансовой реализуемости.

Теперь рассмотрим денежный поток от операционной деятельности. Приток средств останется таким же, каким он был при оценке коммерческой эффективности (годовая выручка в размере 84000 тыс. руб. К оттоку средств, рассчитанному ранее (59950 тыс. руб./год) добавится выплата основной суммы кредита, а также выплата процентов за кредит в размере, не превышающем 110% ставки рефинансирования: 10%x1,1=11%. Кредит выдан под 20% годовых. Из этих 20% на отток средств от операционной деятельности относится 11%, а оставшиеся 9 % следует учесть в оттоке средств от финансовой деятельности. При этом сумма кредита по условию задачи составляет 30% от потребности в инвестициях, то есть 18000x0,3=5400 (тыс. руб.). Распределение платежей по кредиту по денежным потокам представлено в таблице 6.1 . (по условию задачи срок кредитования составляет 3 года).

Теперь можно переходить к расчету денежных потоков, а затем – к определению текущего и накопленного сальдо по проекту ( таблица 6.2):

| Показатели | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год | 8 год |

|---|---|---|---|---|---|---|---|---|

Денежный поток от инвестиционной деятельности ( ) ) | ||||||||

| Денежный поток от инвестиционной деятельности, тыс. руб. ( таблица 5.1) | -18000 | 0 | 0 | 0 | 0 | 0 | 0 | 50 |

Денежный поток от операционной деятельности ( ) ) | ||||||||

| Себестоимость годового объема производства, тыс. руб. ( таблица 5.1) | 0 | 60000 | 60000 | 60000 | 60000 | 60000 | 60000 | 60000 |

| Годовая выручка, тыс. руб. ( таблица 5.1) | 0 | 84000 | 84000 | 84000 | 84000 | 84000 | 84000 | 84000 |

| Амортизация, тыс. руб./год ( таблица 5.1) | 0 | 80 | 80 | 80 | 80 | 80 | 80 | 80 |

| Налоговые и прочие обязательные платежи, тыс. руб./год ( таблица 5.1) | 0 | 30 | 30 | 30 | 30 | 30 | 30 | 30 |

| Проценты за кредит, относимые на отток средств от операционной деятельности, тыс. руб. ( таблица 5.1) | 594 | 396 | 198 | 0 | 0 | 0 | 0 | 0 |

| Денежный поток от операционной деятельности, тыс. руб. (п.3-п.2-п.4-п.5-п.6) | -594 | 23494 | 23692 | 23890 | 23890 | 23890 | 23890 | 23890 |

Денежный поток от финансовой деятельности ( ) ) | ||||||||

| Собственные средства инвестора, тыс. руб. (40% от суммы инвестиций) | 7200 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Заемные средства (кредит), тыс. руб. (30% от суммы инвестиций) | 5400 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Средства от эмиссии акций, тыс. руб. (30% от суммы инвестиций) | 5400 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Итого притоков, тыс. руб (п.8+п.9+п.10) | 18000 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Выплаты в погашение основной суммы кредита, тыс. руб. ( таблица 5.1) | 1800 | 1800 | 1800 | 0 | 0 | 0 | 0 | 0 |

| Проценты за кредит, относимые на отток средств от финансовой деятельности, тыс. руб. ( таблица 5.1) | 486 | 324 | 162 | 0 | 0 | 0 | 0 | 0 |

| Прибыль предприятия, тыс. руб. | 0 | 23494 | 23692 | 23890 | 23890 | 23890 | 23890 | 23890 |

| Размер дивидендов по одной акции предприятия, тыс. руб. (0,5% от прибыли) | 0 | 117 | 118 | 119 | 119 | 119 | 119 | 119 |

| Размер дивидендов по всему пакету акций предприятия, тыс. (п.15x100) | 0 | 11747 | 11846 | 11945 | 11945 | 11945 | 11945 | 11945 |

| Итого оттоков, тыс. руб. (п.12+п.13+п.16) | 2286 | 13871 | 13808 | 11945 | 11945 | 11945 | 11945 | 11945 |

| Денежный поток от финансовой деятельности, тыс. руб. (п.11-п.17) | 15714 | -13871 | -13808 | -11945 | -11945 | -11945 | -11945 | -11945 |

| Показатели финансовой реализуемости проекта | ||||||||

| Текущее сальдо, тыс. руб. (п.1+п.7+п.18) | -2880 | 9623 | 9884 | 11945 | 11945 | 11945 | 11945 | 11995 |

| Накопленное сальдо, тыс. руб. | -2880 | 6743 | 16627 | 28572 | 40517 | 52462 | 64407 | 76402 |

Расчеты показали, что накопленное сальдо денежного потока по проекту имеет отрицательное значение (-2880 тыс. руб.) на первом шаге расчета. На последующих шагах расчета накопленное сальдо положительно. Это значит, что на начальном этапе проекта имеется недостаток финансовых ресурсов. Чтобы этот проект стал финансово реализуемым, необходимо изменить схему финансирования. Это можно сделать, подобрав другой вариант кредитования (например, с большим сроком погашения кредита), либо вообще отказавшись от привлечения кредита, вложив в проект больше собственных средств.

Пример. Изменить схему финансирования проекта, рассмотренного в предыдущих примерах, так, чтобы он стал финансово реализуемым.

Решение. Рассмотрим такую схему финансирования: 30% финансовых ресурсов дает эмиссия акций, оставшиеся 70% инвестор покрывает за счет собственных средств. Заемные средства не привлекаются. Чтобы оценить эту схему, необходимо повторить расчеты, приведенные в таблице 6.2 , внеся соответствующие изменения в денежные потоки ( таблица 6.3):

| Показатели | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год | 8 год |

|---|---|---|---|---|---|---|---|---|

Денежный поток от инвестиционной деятельности ( ) ) | ||||||||

| Денежный поток от инвестиционной деятельности, тыс. руб. ( таблица 5.1) | -18000 | 0 | 0 | 0 | 0 | 0 | 0 | 50 |

Денежный поток от операционной деятельности ( ) ) | ||||||||

| Себестоимость годового объема производства, тыс. руб. ( таблица 5.1) | 0 | 60000 | 60000 | 60000 | 60000 | 60000 | 60000 | 60000 |

| Годовая выручка, тыс. руб. ( таблица 5.1) | 0 | 84000 | 84000 | 84000 | 84000 | 84000 | 84000 | 84000 |

| Амортизация, тыс. руб./год ( таблица 5.1) | 0 | 80 | 80 | 80 | 80 | 80 | 80 | 80 |

| Налоговые и прочие обязательные платежи, тыс. руб./год ( таблица 5.1) | 0 | 30 | 30 | 30 | 30 | 30 | 30 | 30 |

| Проценты за кредит, относимые на отток средств от операционной деятельности, тыс. руб. | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Денежный поток от операционной деятельности, тыс. руб. (п.3-п.2-п.4-п.5-п.6) | 0 | 23890 | 23890 | 23890 | 23890 | 23890 | 23890 | 23890 |

Денежный поток от финансовой деятельности ( ) ) | ||||||||

| Собственные средства инвестора, тыс. руб. (70% от суммы инвестиций) | 12600 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Заемные средства (кредит), тыс. руб. (не используются) | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Средства от эмиссии акций, тыс. руб. (30% от суммы инвестиций) | 5400 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Итого притоков, тыс. руб (п.8+п.9+п.10) | 18000 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Выплаты в погашение основной суммы кредита, тыс. руб. | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Проценты за кредит, относимые на отток средств от финансовой деятельности, тыс. руб. | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Прибыль предприятия, тыс. руб. | 0 | 23494 | 23692 | 23890 | 23890 | 23890 | 23890 | 23890 |

| Размер дивидендов по одной акции предприятия, тыс. руб. (0,5% от прибыли) | 0 | 117 | 118 | 119 | 119 | 119 | 119 | 119 |

| Размер дивидендов по всему пакету акций предприятия, тыс. руб. (п.15x100) | 0 | 11747 | 11846 | 11945 | 11945 | 11945 | 11945 | 11945 |

| Итого оттоков, тыс. руб. (п.12+п.13+п.16) | 0 | 11747 | 11846 | 11945 | 11945 | 11945 | 11945 | 11945 |

| Денежный поток от финансовой деятельности, тыс. руб. (п.11-п.17) | 18000 | -11747 | -11846 | -11945 | -11945 | -11945 | -11945 | -11945 |

| Показатели финансовой реализуемости проекта | ||||||||

| Текущее сальдо, тыс. руб. (п.1+п.7+п.18) | 0 | 12143 | 12044 | 11945 | 11945 | 11945 | 11945 | 11995 |

| Накопленное сальдо, тыс. руб. | 0 | 12143 | 24187 | 36132 | 48077 | 60022 | 71967 | 83962 |

Проведенные расчеты показали, что при такой схеме финансирования проект является финансово реализуемым.

Выполнив оценку финансовой реализуемости проекта, переходят к оценке его эффективности для каждого участника. Оценка эффективности проекта для каждого отдельного участника производится по тому же принципу, что и оценка коммерческой эффективности проекта в целом – по принципу сопоставления результатов и затрат. Перечень и суммы результатов и затрат у каждого участника инвестиционного проекта свои. Для удобства расчетов результаты и затраты могут представляться в форме денежных потоков. Ранее были перечислены основные участники инвестиционного проекта (субъекты инвестиционной деятельности) – это инвестор(ы), заказчик, подрядчик, потребители и инвестиционная инфраструктура. Перечислим результаты и затраты для этих участников ( таблица 6.4):