|

Не могу найти требования по оформлению выпускной контрольной работы по курсу профессиональной переподготовки "Менеджмент предприятия" |

Приростные денежные потоки и маржинальный анализ

8.3. Маржинальный анализ

Подход, основанный на разделении постоянных и переменных расходов, оказался очень плодотворным в теоретическом плане – его последовательное применение позволяет вывести формальные зависимости между важнейшими экономическими параметрами, формирующими финансовый результат работы любого предприятия. К числу таких параметров относятся объем производства и продаж продукции, затраты на ее производство и прибыль, заработанная бизнесом. Совместное изучение этих важнейших характеристик принято называть анализом "объем – издержки – прибыль" или маржинальным анализом.

Прежде чем перейти к непосредственному рассмотрению основных соотношений маржинального анализа, необходимо более четко определить сферу его применения и уяснить его тесную взаимосвязь с рассмотренной выше концепцией приростных денежных потоков. Для этого придется вспомнить формулу расчета свободного денежного потока (FCF), различные варианты которой приведены в выражениях (3) – (5). Из всех компонентов этой формулы в данном случае особый интерес представляет лишь один, а именно – операционный денежный поток (OCF). Именно в этом показателе аккумулируются финансовые результаты текущей деятельности любого предприятия, отражается способность бизнеса генерировать положительные денежные потоки. Во вводной лекции, посвященной денежным потоком, было приведено несколько формул расчета OCF. В контексте данного параграфа можно ограничиться лишь одной из них:

|

( 6) |

- где

– операционная прибыль (прибыль до уплаты процентов и налога на прибыль);

– операционная прибыль (прибыль до уплаты процентов и налога на прибыль); -

– эффективная ставка налога на прибыль;

– эффективная ставка налога на прибыль; -

– амортизационные отчисления.

– амортизационные отчисления.

Очевидно, что основная часть операционного денежного потока формируется за счет операционной прибыли (EBIT), в которой отражаются все денежные расходы, понесенные предприятием за период времени и амортизационные отчисления (неденежные расходы). Влияние неденежного компонента (амортизации) затем элиминируется путем добавления к операционной прибыли, скорректированной на эффективную ставку налогообложения, полной суммы амортизационных отчислений. Двойной учет амортизации (сначала со знаком "минус", а потом со знаком "плюс") позволяет выявить конечный положительный эффект, который этот неденежный элемент расходов все-таки оказывает на величину операционного денежного потока. Суть данного эффекта заключается в том, что, начисляя амортизацию, предприятие экономит на налогах, у него возникает так называемая "налоговая защита" или "налоговый щит" (Tax Shield). Никакого другого воздействия на величину денежных потоков бухгалтерские (а точнее – налоговые) амортизационные отчисления не оказывают.

Как отмечалось во вводной лекции о денежных потоках, возможен другой способ расчета OCF, позволяющий избежать излишних манипуляций с суммой амортизационных отчислений и концентрирующий внимание только на эффекте налоговой защиты:

|

( 7) |

- где

– операционная прибыль до начисления амортизации;

– операционная прибыль до начисления амортизации; -

– эффект налоговой защиты по амортизационным отчислениям.

– эффект налоговой защиты по амортизационным отчислениям.

С точки зрения бухгалтерского учета и финансовой отчетности показатель EBITDA является неким "отклонением от нормы", так как его расчет не предусмотрен учетными стандартами. Часто его называют "pro forma" показателем, т.е. условным параметром, рассчитанным на базе каких-либо предположений (в случае EBITDA предполагается отсутствие амортизационных отчислений). Отчитывающиеся компании имеют право отражать EBITDA только в примечаниях к финансовой отчетности и не должны показывать его на лицевой стороне Отчета о прибылях и убытках. Однако в финансовом менеджменте этот показатель находит очень широкое применение, так как по своей экономической сути он представляет доналоговый операционный денежный поток (  ). Показатель

). Показатель  будет часто использоваться нами в последующем изложении, но в данном случае, для усвоения традиционного подхода к маржинальному анализу более

предпочтительным представляется ориентация на полную операционную прибыль (EBIT), представленную в выражении (6).

будет часто использоваться нами в последующем изложении, но в данном случае, для усвоения традиционного подхода к маржинальному анализу более

предпочтительным представляется ориентация на полную операционную прибыль (EBIT), представленную в выражении (6).

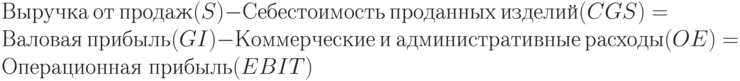

В бухгалтерском отчете о прибылях и убытках величина операционной прибыли определяется путем вычитания из выручки от продаж показателей себестоимости проданных изделий, а также административных и коммерческих расходов:

При всей своей простоте и наглядности, данный подход неприемлем для маржинального анализа, так как в нем не выделяются переменные и постоянные расходы. Бухгалтерская себестоимость включает в себя как переменные (например: прямые материалы и заработная плата основных рабочих), так и постоянные издержки (например: расходы по освещению и отоплению производственных помещений). То же самое можно сказать и о коммерческих расходах, часть которых (например, затраты по транспортировке готовых изделий до места продажи или комиссионные выплаты посредникам) зависят от объема продаж. Управленческие расходы, хотя и являются по преимуществу постоянными, в определенных случаях также могут изменяться по мере роста объемов производства и продаж. Смешивание в одном показателе двух разнородных понятий делает его непригодным для планирования будущего: бессмысленно рассчитывать себестоимость всего объема продаж путем умножения плановой себестоимости единицы изделия (cgs) на количество проданных изделий (Q), так как в состав себестоимости включены расходы, не реагирующие на изменение объема продаж.

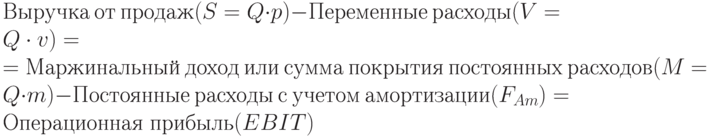

Логика маржинального анализа, хотя и имеет некоторое сходство с бухгалтерским подходом, тем не менее содержит в себе одно существенное отличие: переменные и постоянные расходы планируются и анализируются раздельно. Схема формирования EBIT в ходе маржинального анализа может быть представлена следующим образом:

- где

– количество проданных изделий в натуральном выражении (объем продаж принимается равным объему производства);

– количество проданных изделий в натуральном выражении (объем продаж принимается равным объему производства); -

– продажная цена одного изделия;

– продажная цена одного изделия; -

– переменные издержки в расчете на 1 изделие;

– переменные издержки в расчете на 1 изделие; -

– вклад на покрытие (маржинальный доход) в расчете на 1 изделие (m = p – v).

– вклад на покрытие (маржинальный доход) в расчете на 1 изделие (m = p – v).

Представленный подход более точно отражает реальный алгоритм формирования финансового результата: необходимым условием для получения прибыли является превышение цены одного изделия (  ) над суммой переменных издержек на его производство и продажу (

) над суммой переменных издержек на его производство и продажу (  ). Разница между двумя этими показателями отражают величину вклада, который "вносится" каждой отдельной единицей проданных изделий для покрытия общей суммы постоянных расходов предприятия за период (

). Разница между двумя этими показателями отражают величину вклада, который "вносится" каждой отдельной единицей проданных изделий для покрытия общей суммы постоянных расходов предприятия за период (  ). Постоянные расходы не имеют отношения (являются иррелевантными) по отношению к конкретным изделиям и объемам их продаж. Поэтому они должны планироваться по предприятию в целом, исходя из длительности планового периода (например – за год). Чтобы заработать операционную прибыль, предприятие должно продать за планируемый период такое количество изделий (

). Постоянные расходы не имеют отношения (являются иррелевантными) по отношению к конкретным изделиям и объемам их продаж. Поэтому они должны планироваться по предприятию в целом, исходя из длительности планового периода (например – за год). Чтобы заработать операционную прибыль, предприятие должно продать за планируемый период такое количество изделий (  ), которое обеспечит получение маржинального дохода (

), которое обеспечит получение маржинального дохода (  ), превышающего по своей величине совокупные постоянные расходы (

), превышающего по своей величине совокупные постоянные расходы (  ) за этот же период.

) за этот же период.

Таким образом, максимизация маржинального дохода является однозначным критерием обоснования бизнес-решений, непосредственно относящихся к текущей операционной деятельности и связанных с выбором новых покупателей или осуществлением производственных заказов. Этот показатель является важнейшим фактором формирования операционной прибыли (которая, в свою очередь, определяет величину OCF, а тот – FCF, замыкая тем самым логическую цепочку). Безусловно, еще одним фактором роста прибыли является снижение фиксированных издержек. Однако такое снижение достигается в результате осуществления качественно иных управленческих решений, связанных не с выполнением конкретных производственных заказов, а с совершенствованием управления, организации производства и т.п. Соглашаясь на выполнение нового заказа (или, наоборот, отказываясь от него), менеджеры должны рассматривать постоянные расходы как заданную величину, за исключением той их части, которая может измениться в результате принятия того либо иного варианта рассматриваемого решения.

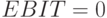

Из-за наличия у предприятия фиксированных расходов, получение прибыли не начинается одновременно с продажей самого первого изделия. Сначала необходимо покрыть постоянные издержки, а до наступления этого момента заказ будет выполняться с убытком. Количество изделий, которое следует продать для полной компенсации постоянных издержек и обеспечения нулевой операционной прибыли, называется точкой безубыточности (Break-Even Point, BEP) или точкой перелома, критической точкой, порогом рентабельности. Только продажа изделий после преодоления данной точки начнет приносить предприятию прибыль. Таким образом, показатель прибыли в расчете на одно изделие (так же как и показатель себестоимости единицы продукции) не имеет экономического смысла – его невозможно определить с достаточной степенью точности без использования субъективных бухгалтерских методов условного распределения постоянных расходов. Применение данного показателя оправдано только по предприятию в целом за весь планируемый период. На рис. 1 изображена схема формирования финансового результата в соответствии с принципами маржинального анализа, а также приведены основные математические соотношения между отдельными показателями.

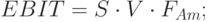

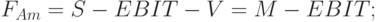

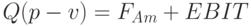

Формулы, приведенные выше, далеко не исчерпывают всех возможных взаимосвязей и соотношений, которые существуют между отдельными показателями маржинального анализа. При желании, можно построить еще немало аналогичных математических выражений. Вместе с тем, существует ключевое соотношение, увязывающее между собой наиболее важные приростные параметры. Его можно назвать основным балансовым уравнением маржинального анализа:

|

( 8) |

|

( 9) |

Используя это уравнение, можно рассчитать значение любого базового показателя маржинального анализа. Например, упомянутая выше точка безубыточности представляет собой параметр  в формуле (9) при заданных

в формуле (9) при заданных  ,

,  ,

,  и

и  . Обозначив искомую величину

. Обозначив искомую величину  через

через  , найдем ее значение, преобразовав выражение (9):

, найдем ее значение, преобразовав выражение (9):

|

( 10) |

Предположим, что для производства и продажи 1 изделия ценой (  ) 5 тыс. руб., требуется осуществить переменные расходы в сумме (

) 5 тыс. руб., требуется осуществить переменные расходы в сумме (  ) 2 тыс. руб. При этом общая величина постоянных расходов по предприятию в целом, включая амортизацию (

) 2 тыс. руб. При этом общая величина постоянных расходов по предприятию в целом, включая амортизацию (  ), составляет 30 млн. руб. в год. В соответствии с формулой (10), для покрытия полных издержек (постоянных и переменных) предприятию необходимо произвести и продать 10 тыс. изделий (30 / (0,005 – 0,002)), т.е.

), составляет 30 млн. руб. в год. В соответствии с формулой (10), для покрытия полных издержек (постоянных и переменных) предприятию необходимо произвести и продать 10 тыс. изделий (30 / (0,005 – 0,002)), т.е.  ..

..

вклад на покрытые (маржа) на 1 изделие

вклад на покрытые (маржа) на 1 изделие

постоянные расходы

постоянные расходы

валовый доход

валовый доход операционная

операционная  совокупные издержки

совокупные издержки