|

Не могу найти требования по оформлению выпускной контрольной работы по курсу профессиональной переподготовки "Менеджмент предприятия" |

Альтернативные издержки в финансовом менеджменте

| Виды выплат | 1 год | 2 год | 3 год |

|---|---|---|---|

| Купонный доход | 2 | 2 | 2 |

| Возврат суммы долга | – | – | 10 |

| Итого | 2 | 2 | 12 |

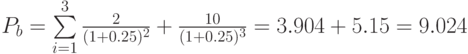

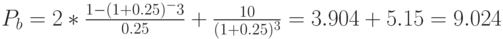

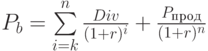

Для инвестора имеет смысл приобретение облигации по цене не дороже 9, 024 тыс. рублей. Точно такой же результат будет получен с использованием формул (1) и (3):

Имея под рукой финансовые таблицы, инвестор мог бы выполнить этот же расчет следующим образом: для купонного дохода величину дисконтного множителя следует найти в таблице дисконтирования аннуитетов. При  = 3 и

= 3 и  = 25% он составит 1,952. Для номинала облигации дисконтный множитель следует искать в другой таблице – определения текущей величины единичных сумм. Он составит 0,512. Таким образом, внутренняя стоимость облигации будет равна:

= 25% он составит 1,952. Для номинала облигации дисконтный множитель следует искать в другой таблице – определения текущей величины единичных сумм. Он составит 0,512. Таким образом, внутренняя стоимость облигации будет равна:

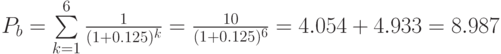

Предположим, что купонный доход выплачивается в конце каждого полугодия в сумме 1 тыс. рублей (2 / 2). В этом случае следует применить формулу (4):

Внутренняя стоимость облигации теперь несколько ниже и составляет 8,987 тыс. руб. Этот же самый результат будет получен, если применить формулы (1) и (5):

При использовании финансовых таблиц необходимо искать дисконтные множители для срока  и процентной ставки

и процентной ставки  . Для аннуитета такой множитель составит

. Для аннуитета такой множитель составит  , а для разового платежа –

, а для разового платежа –  . Тогда

. Тогда

Заслуживает внимания факт, что выплата купонного дохода чаще, чем 1 раз в год, снижает внутреннюю стоимость облигации. Причем занижение происходит за счет более быстрой уценки номинала, который в любом случае выплачивается всего 1 раз в конце срока. Представляется, что такой результат не отражает реальной картины, так как инвестору выгоднее получать доход более частыми платежами. Читатель может убедиться сам, что использование для всех расчетов непрерывной процентной ставки d позволило бы устранить данный логический казус. Так же самостоятельно следует определить внутреннюю стоимость облигации при условии изменяющейся суммы годового купона и переменной ставки сравнения (в этом случае могут быть использованы только формулы (2) и (4)).

В случае эмиссии облигаций с нулевым купоном денежный поток характеризуется лишь одной суммой – номиналом облигации, который будет выплачен владельцу по истечении ее срока. Следовательно, формула определения внутренней стоимости облигации упрощается, необходимо продисконтировать только одну сумму:

|

( 6) |

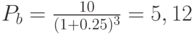

В рассмотренном выше примере при условии отсутствия купонных выплат, внутренняя стоимость облигации составит

|

( 7) |

То есть, данную облигацию не следует покупать по цене выше 5,12 тыс. рублей.

Правительства некоторых государств (например, Великобритании) эмитируют бессрочные облигации (консоли, военные займы), по которым периодически выплачивается фиксированная сумма дохода. В этом случае денежный поток представляет собой вечную ренту, приведенная стоимость которой (а следовательно, и внутренняя стоимость облигации) находится по известной формуле:

|

( 8) |

Например, по бессрочной облигации установлен ежегодный доход в сумме 600 рублей, ставка сравнения составляет 30%. Внутренняя стоимость такой облигации составит:

Иными словами, перспектива ежегодного получения 600 рублей в течение необозримого будущего для инвестора, альтернативная стоимость денежных средств для которого составляет 30% годовых, оценивается в 2 тыс. рублей. Если такую облигацию удастся купить дешевле, то NPV данной сделки будет положительной и она принесет выгоду покупателю. Периодичность выплат внутри года не оказывает влияния на стоимость такой облигации.

Как финансовый инструмент акция имеет немало существенных отличий от облигации: по обыкновенной акции не гарантируется обязательная выплата дохода (дивиденда), его величина может меняться во времени, возможны значительные колебания рыночной стоимости акции. В целом акции являются более рискованным инструментом, в сравнении с облигациями, однако они приносят владельцам более высокий доход. Внутренняя цена акции представляет дисконтированную сумму всех ожидаемых дивидендных выплат по ней плюс приведенная величина изменения ее рыночной стоимости. В отличие от облигации эмитент не обязан выкупать у инвестора акцию, однако инвестор может продать ее на вторичном фондовом рынке.

|

( 9) |

где  – годовая сумма дивидендов по акции (предполагается неизменной в течение всего срока владения ею);

– годовая сумма дивидендов по акции (предполагается неизменной в течение всего срока владения ею);

– цена, по которой планируется продать акцию в конце ее срока.

– цена, по которой планируется продать акцию в конце ее срока.

Одним из принципов ведения бизнеса является предположение о непрерывности работы предприятия в обозримом будущем: если не доказано обратное, считается, что предприятие будет продолжать свою деятельность бесконечно долго. Так как обыкновенные акции не имеют срока погашения, то распространяется этот принцип и на них, то есть их следует рассматривать как вечные ценные бумаги. Но по мере стремления периода владения (  ) к бесконечности, величина второго слагаемого формулы (9) будет стремиться к нулю, т.е. дисконтированная стоимость продажной цены будет превращаться в бесконечно малую величину. Следовательно, при достаточно больших

) к бесконечности, величина второго слагаемого формулы (9) будет стремиться к нулю, т.е. дисконтированная стоимость продажной цены будет превращаться в бесконечно малую величину. Следовательно, при достаточно больших  ею можно пренебречь и определять внутренюю стоимость акции только по первому слагаемому формулы (9) – дисконтированной сумме ожидаемых дивидендов. Но так как сумма этих дивидендов остается неизменной, то возникает вечная рента, приведенная величина которой (а следовательно, и внутренняя стоимость акции) должна находиться по формуле:

ею можно пренебречь и определять внутренюю стоимость акции только по первому слагаемому формулы (9) – дисконтированной сумме ожидаемых дивидендов. Но так как сумма этих дивидендов остается неизменной, то возникает вечная рента, приведенная величина которой (а следовательно, и внутренняя стоимость акции) должна находиться по формуле:

|

( 10) |

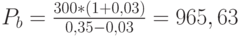

Эта формула является универсальной, так как даже если инвестор собирается в скором времени перепродать акцию на вторичном рынке, он должен понимать, что цена ее продажи будет обусловлена суммой дивидендов, которую рассчитывает получить по ней ее новый покупатель. В конечном итоге второе слагаемое формулы (9) определяется суммой ожидаемых по акции дивидендов, поэтому при предположении неизменной суммы дивидендных выплат по акции для ее оценки используется формула (10). Выплата более или менее стабильных дивидендов предусмотрена по привилегированным акциям, которые занимают промежуточное положение между обыкновенными акциями и облигациями. Формула (10) чаще всего используется для оценки именно привилегированных акций. Например, по привилегированной акции ежегодно выплачивается дивиденд в сумме 300 рублей. Требуемая норма доходности (альтернативная цена капитала для инвестора) составляет 35%. Тогда внутренняя стоимость этой бумаги будет равна:

То есть максимально возможная цена покупки этой акции для данного инвестора составит 857 руб. 14 коп. Дивиденды могут выплачиваться чаще, чем 1 раз в год, например, поквартально. Однако (как уже говорилось в предыдущей лекции), на результат вычислений по формуле (10) это не влияет. Достаточно разделить на 4 и числитель и знаменатель формулы, и будет получен тот же самый результат:

Если несколько усложнить модель, предположив равномерное увеличение суммы выплачиваемых дивидендов в будущем, то формула (10) примет вид:

где  – дивиденд, который должен быть выплачен в 1-м году планируемого периода,

– дивиденд, который должен быть выплачен в 1-м году планируемого периода,

– планируемый темп прироста дивидендов.

– планируемый темп прироста дивидендов.

Данная формула называется по имени ее автора моделью Гордона и широко используется для оценки обыкновенных акций крупных и многоотраслевых компаний. Если известен уровень дивидендов, выплаченных в базисном по отношению к планируемому периоде (  ), то ее можно представить в следующем виде:

), то ее можно представить в следующем виде:

Предположив, что в рассмотренном выше примере сумма 300 рублей отражает величину дивиденда, выплаченного по обыкновенной акции в базисном периоде, а в дальнейшем планируется ежегодный 3-процентный прирост дивидендов, получим:

Ожидание даже небольшого роста дивидендов заметно увеличивает внутреннюю стоимость акции.

Хорошее знание математики позволяет от модели постоянного роста перейти к еще более сложным моделям, предусматривающим изменяющиеся во времени темпы прироста дивидендов. Соответственно будут усложняться и формулы расчетов. Однако данное усложнение ни коим образом не повышает надежность моделей, так как все зависит от точности предсказания темпов прироста. Повышению его точности может способствовать предварительный технический анализ, изучение трендов и построение корреляционно-регрессионных моделей. Все это относится скорее к инструментарию математической статистики, чем в финансовой теории. Более того, одной из широко распространенных финансовых концепций является признание невозможности предсказывать изменение цены акций на основании изучения только исторических данных. Более подробно данный вопрос будет рассмотрен в последующих лекциях.

Рассмотренные методы оценки ценных бумаг базируются на едином теоретическом фундаменте – дисконтировании денежных потоков. Данный подход не является единственно возможным. В практике оценки обыкновенных акций так же широко используется отношение "цена-доходы" (  ), модель оценки финансовых активов Шарпа (CAPM). В последнее время очень быстро растет популярность производных ценных бумаг (опционы, фьючерсы), специфика которых обусловливает применение методов оценки, существенно отличающихся от рассмотренных выше; немало особенностей в способах оценки конвертируемых ценных бумаг и облигаций с правом их выкупа. Большинство из этих особенностей рассматриваются в рамках курсов "Финансовый анализ" и "Управление финансовыми ресурсами".

), модель оценки финансовых активов Шарпа (CAPM). В последнее время очень быстро растет популярность производных ценных бумаг (опционы, фьючерсы), специфика которых обусловливает применение методов оценки, существенно отличающихся от рассмотренных выше; немало особенностей в способах оценки конвертируемых ценных бумаг и облигаций с правом их выкупа. Большинство из этих особенностей рассматриваются в рамках курсов "Финансовый анализ" и "Управление финансовыми ресурсами".